CUENTAS ANUALES: MODELOS, PLAZOS E INCUMPLIMIENTO

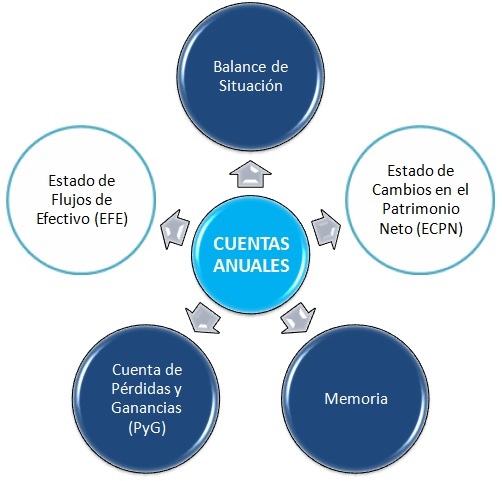

Las Cuentas Anuales, tal y como encontramos regulado en el Código de Comercio y la propia Ley de Sociedades de Capital, "comprenderán el balance, la cuenta de pérdidas y ganancias, un estado que refleje los cambios en el patrimonio neto del ejercicio (ECPN), un estado de flujos de efectivo (EFE) y la memoria; son documentos que forman una unidad y deben ser redactados con claridad y mostrar la imagen fiel del patrimonio, de la situación financiera y los resultados de la empresa de conformidad con las disposiciones legales. Así en la contabilización de las operaciones se atenderá a su realidad económica y no sólo a su forma jurídica".

| MODELO PYMES | MODELO ABREVIADO | MODELO NORMAL | ||||

| Balance, Pérdidas y ganancias, Memoria | Balance, Memoria | Pérdidas y ganancias | Balance, Estado de cambios patrimonio neto, Estado de flujos de efectivo, Memoria | Pérdidas y ganancias | ||

| Total activo (€) | < 4.000.000 | < 4.000.000 | < 11.400.000 | Resto | Resto | |

| Importe neto cifra negocios (€) | < 8.000.000 | < 8.000.000 | < 22.800.000 | Resto | Resto | |

| N.º medio trabajadores | < 50 | < 50 | < 250 | Resto | Resto | |

| Condiciones | Durante dos ejercicios consecutivos deben reunir, a la fecha de cierre de cada uno de ellos, al menos, dos de las circunstancias anteriores. | |||||

Recuerde que:

Para su presentación en el Registro Mercantil, las cuentas anuales se deben acompañar de Huella Digital y Certificado de Aprobación de Cuentas Anuales. En el Asesor de Análisis de Balances podrá realizar las cuentas anuales en formato PYME o abreviado de forma automática, incluida la memoria, así como generar el fichero para su presentación en el Registro Mercantil.

En el Asesor de Análisis de Balances podrá realizar las cuentas anuales en formato PYME o abreviado de forma automática, incluida la memoria, así como generar el fichero para su presentación en el Registro Mercantil.PLAZOS QUE DEBEMOS CUMPLIR:

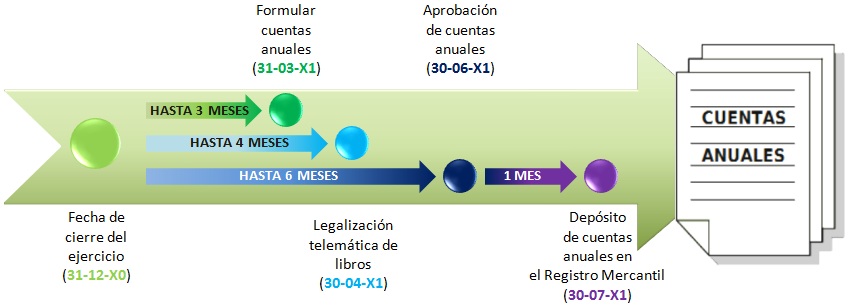

Tal y como establece el artículo 253 del Real Decreto Legislativo 1/2010, de 2 de julio, por el que se aprueba el texto refundido de la Ley de Sociedades de Capital, los administradores de la sociedad están obligados a formular, en el plazo máximo de tres meses contados a partir del cierre del ejercicio social, las cuentas anuales, el informe de gestión y la propuesta de aplicación del resultado, así como, en su caso, las cuentas y el informe de gestión consolidados. Teniendo en cuenta que por regla general el ejercicio termina el 31 de diciembre, eso nos daría hasta el 31 de marzo para preparar las cuentas anuales. Una vez formuladas y dentro de los seis meses posteriores al cierre del ejercicio, esto es, siguiendo con el caso general, antes del 30 de junio, dichas cuentas tienen que ser sometidas a la aprobación por parte de la junta general, así como resolver sobre la aplicación del resultado del ejercicio de acuerdo con el balance aprobado. En este punto es importante recordar que, tal y como marca el artículo 272 de la citada ley, a partir de la convocatoria de la junta general, cualquier socio podrá obtener de la sociedad, de forma inmediata y gratuita, los documentos que han de ser sometidos a la aprobación de la misma, así como el informe de gestión y el informe del auditor de cuentas si los hubiere. Por último, en el mes siguiente a la aprobación de las cuentas anuales, los administradores de la sociedad presentarán, para su depósito en el Registro Mercantil, certificación de los acuerdos de la junta de socios de aprobación de dichas cuentas y de aplicación del resultado, así como un ejemplar de cada una de ellas (artículo 279 LSC). Y con el cumplimiento de este requisito de dar publicidad a las cuentas anuales termina el ciclo que debemos realizar cada año, amén de la legalización de los libros oficiales, que de forma telemática hay que presentar en los primeros cuatro meses del año.

CONSECUENCIAS DERIVADAS DE SU INCUMPLIMIENTO:

En primera instancia, el régimen sancionador de la Ley de Sociedades de Capital establece que el incumplimiento por el órgano de administración de la obligación de depositar las cuentas dentro del plazo establecido, dará lugar a que no se inscriba en el Registro Mercantil documento alguno referido a la sociedad mientras el incumplimiento persista (salvo algunas excepciones), además de la imposición a la sociedad por parte del ICAC de una multa por importe de 1.200 a 60.000 euros en función de la dimensión de la sociedad.Recuerde que:

Cuando el motivo de la falta de depósito es la no aprobación de las cuentas anuales, no procederá el cierre registral siempre que se acredite mediante certificación del órgano de administración. También serviría una copia del acta notarial de la Junta general en la que conste la no aprobación de las cuentas anuales.Comentarios

- Depósito de las cuentas anuales.- Cómo solucionar el cierre registral de la sociedad.- Presentación de cuentas anuales antes de 31 de diciembre para evitar sanción.- Sanciones por no depositar las Cuentas Anuales en el Registro Mercantil.- Cómo subsanar un error en las cuentas anuales.- Cuándo es obligatoria la auditoría externa de las cuentas anuales.- Cómo cumplimentar la nueva declaración de identificación del titular real.- Responsabilidad en la contabilidad y cuentas anuales del Administrador.- Responsabilidad por falsedad documental del Administrador- Responsabilidad por deudas del Administrador.- Responsabilidad penal del Administrador.- Reparación de los daños causados por el Administrador.- Infracciones y sanciones por inexactitud u omisión de operaciones en la contabilidad o en los libros.- Infracciones y sanciones por uso de cuentas contables con significado distinto de que corresponde.- Infracciones y sanciones por no llevar o conservar contabilidad, libros, programas y archivos.- Infracciones y sanciones por llevanza de contabilidades distintas referidas a una misma actividad.- Infracciones y sanciones por retraso en más de 4 meses en llevanza de contabilidad, libros-registros.- Infracciones y sanciones por no diligenciar o habilitar libros y registros ante la Administración.Formularios

- Modelos de cuentas anuales.- Modelos de certificación de la aprobación de las cuentas anuales y de aplicación del resultado.- Formulario de Instancia de presentación en el Registro Mercantil de libros y cuentas anuales.Legislación

- Art.236 RDL 1/2010 LSC. Presupuestos y extensión subjetiva de la responsabilidad.- Art.238 RDL 1/2010 LSC. Acción social de responsabilidad.- Art.241 RDL 1/2010 LSC. Acción individual de responsabilidad.- Art.253 RDL 1/2010 LSC. Formulación.- Art.254 RDL 1/2010 LSC. Contenido de las cuentas anuales.- Art.272 RDL 1/2010 LSC. Aprobación de las cuentas.- Art.279 RDL 1/2010 LSC. Depósito de las cuentas.- Art.282 RDL 1/2010 LSC. Cierre registral.- Art.283 RDL 1/2010 LSC. Régimen sancionador.- Art.367 RDL 1/2010 LSC. Responsabilidad solidaria de los administradores.Jurisprudencia y Doctrina

STS 1492/2024. Responsabilidad del administrador social por deudas sociales conforme al art. 367 LSC. Plazo de prescripción de la acción. STS 587/2005. Validez del acuerdo social de aprobación de cuentas anuales.STS 540/2005. Ejercicio de acciones de responsabilidad social e individual de los administradores.STS 30/2004. Responsabilidad Solidaria de los administradores de una Sociedad Limitada.STS 1186/2003. Plazo prescripción de 4 años para exigir responsabilidad de los Administradores. STS 1124/2003. Reclamación. Prueba de la culpa de los administradores a cargo del reclamante.STS 1058/2003. Examen cuentas societarias: el socio puede ir acompañado por un experto contable.STS 172/2003. Impugnación de acuerdo social de aprobación de cuentas anuales.STS 2549/2002. Falsedad documental y estafa. Concepto de documento Oficial. Abuso de confianza.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Artículo 290 Ley Orgánica 10/1995 del Código Penal.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.