Los intereses de demora son deducibles en el Impuesto sobre Sociedades: lo dice el Tribunal Supremo.

Publicado: 17/02/2021

Boletin nº 08 - Año 2021

Último "golpe de tuerca" a esta problemática, que perdura en el tiempo, al respecto de la deducción de los intereses de demora abonados por los contribuyentes del Impuesto sobre Sociedades. Hemos venido mantiendo informados a nuestros lectores a este respecto en distintos comentarios y finalmente la lucha entre Contribuyente y Administración tributaria ha sido dirimida por el Tribunal Supremo -TS- en su Sentencia núm. 150/2021, de la Sala Contencioso-Administrativa en la sección 2ª. La conclusión es clara:

A efectos del Impuesto sobre Sociedades, los intereses de demora, sean los que se exijan en la liquidación practicada en un procedimiento de comprobación, sean los devengados por la suspensión de la ejecución del acto administrativo impugnado, tienen la consideración de gasto fiscalmente deducible, atendida su naturaleza jurídica, con el alcance y límites establecidos en la normativa del Impuesto (artículo 16 Ley del Impuesto sobre Sociedades Ley 27/2014 -LIS-).

Llega a esta conclusión el TS, en contra de lo defendido por la Administración tributaria, porque entiende que:

|

En relación con los intereses suspensivos, el Tribunal considera que también tienen carácter indemnizatorio pues tienen por objeto resarcir a la administración pública por el retraso en percibir el importe que legalmente le corresponde, retraso motivado en esta ocasión por la interposición de reclamaciones o recursos, ya sean administrativos o ya sean judiciales

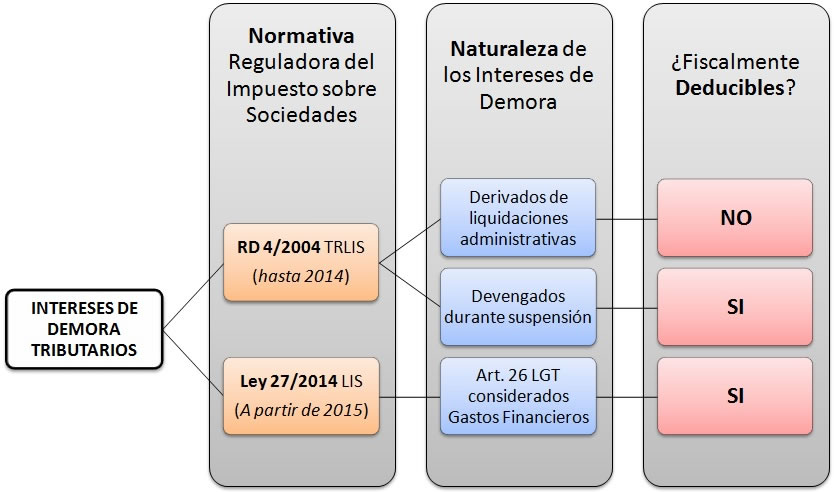

Como aquellos de nuestros lectores que han seguido esta problemática conocen, hasta la presente Sentencia viene a ampliar el espectro existente hasta la fecha para la deducción de los gastos por intereses de demora, pues hasta la fecha la Administración por ejemplo en la consulta vinculante de la Dirección General de Tributos V1403/16, establecía como conclusiones:

Desde la presente Sentencia del Tribunal Supremo, en lo que respecta a la deducción de los intereses de demora, no pueden incluirse entre los gastos no deducibles pues tienen por objeto compensar por el incumplimiento de una obligación de dar, o mejor, por el retraso en su cumplimiento y este hecho es análogo en la redacción de los tres textos normativos del Impuesto sobre Sociedades: Ley 43/1995, TRLIS 4/2004 y Ley 27/2014.