DEDUCIBILIDAD DE INTERESES DE DEMORA EN IS. DURANTE LOS EJERCICIOS EN QUE ES DE APLICACIÓN LEY 27/2014 LIS.

En relación con esta cuestión ha existido gran controversia, posturas enfrentadas, dudas, etc., por lo que pasamos a desarrollar un pequeña cronología de los acontecimientos que finalmente han determinado la posibilidad de deducir en el Impuesto sobre Sociedades, los intereses de demora que pudiesen derivarse de una liquidación administrativa. Así:CRONOLOGÍA

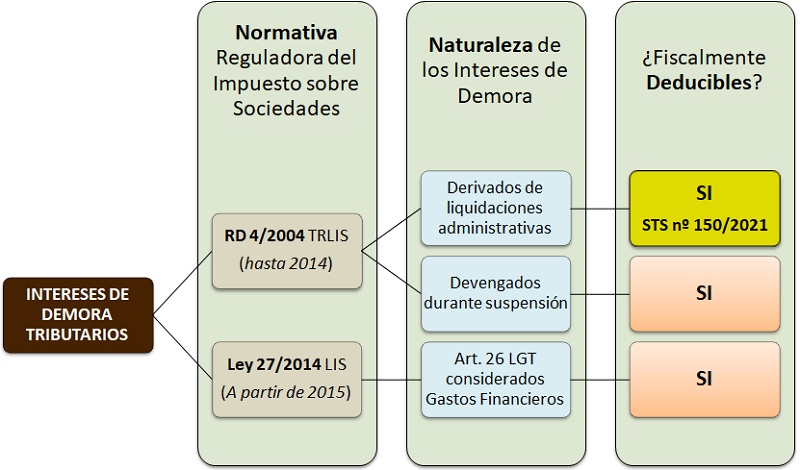

08.02.2021.- El Tribunal Supremo en su Sentencia número 150/2021 de la Sala Contencioso - Administrativa en la sección 2ª, establece que a efectos del Impuesto sobre Sociedades, los intereses de demora, sean los que se exijan en la liquidación practicada en un procedimiento de comprobación, sean los devengados por la suspensión de la ejecución del acto administrativo impugnado, tienen la consideración de gasto fiscalmente deducible, atendida su naturaleza jurídica, con el alcance y límites establecidos en la normativa del Impuesto (artículo 16 Ley del Impuesto sobre Sociedades Ley 27/2014 -LIS-).Ver desarrollo en párrafos posteriores.

08.02.2021.- El Tribunal Supremo en su Sentencia número 150/2021 de la Sala Contencioso - Administrativa en la sección 2ª, establece que a efectos del Impuesto sobre Sociedades, los intereses de demora, sean los que se exijan en la liquidación practicada en un procedimiento de comprobación, sean los devengados por la suspensión de la ejecución del acto administrativo impugnado, tienen la consideración de gasto fiscalmente deducible, atendida su naturaleza jurídica, con el alcance y límites establecidos en la normativa del Impuesto (artículo 16 Ley del Impuesto sobre Sociedades Ley 27/2014 -LIS-).Ver desarrollo en párrafos posteriores.- Los intereses de demora (en los términos ya establecidos) son fiscalmente deducibles.

- Al tener la consideración de gastos financieros, de acuerdo con el artículo 16 de la LIS, serán deducibles con el límite del 30 por ciento del beneficio operativo del ejercicio (siendo todo caso deducibles, los gastos financieros netos del período impositivo por importe de 1 millón de euros).

- Si estos gastos fuesen registrados en una cuenta de reservas por corresponder a un error contable, de acuerdo con el artículo 11.3 de la LIS serán deducibles en el período impositivo en que se registren contablemente con cargo a reservas, siempre que de ello no derive una tributación inferior a la que hubiere correspondido por aplicación de las normas de imputación general (devengo).

A efectos del Impuesto sobre Sociedades, los intereses de demora, sean los que se exijan en la liquidación practicada en un procedimiento de comprobación, sean los devengados por la suspensión de la ejecución del acto administrativo impugnado, tienen la consideración de gasto fiscalmente deducible, atendida su naturaleza jurídica, con el alcance y límites establecidos en la normativa del Impuesto (artículo 16 Ley del Impuesto sobre Sociedades Ley 27/2014 -LIS-).

A efectos del Impuesto sobre Sociedades, los intereses de demora, sean los que se exijan en la liquidación practicada en un procedimiento de comprobación, sean los devengados por la suspensión de la ejecución del acto administrativo impugnado, tienen la consideración de gasto fiscalmente deducible, atendida su naturaleza jurídica, con el alcance y límites establecidos en la normativa del Impuesto (artículo 16 Ley del Impuesto sobre Sociedades Ley 27/2014 -LIS-).- Aún cuando "nacen" por el incumplimiento de una obligación principal (por ejemplo el pago con retraso de una determinada deuda tributaria), en sí mismos considerados no suponen un incumplimiento; al revés, se abonan en cumplimiento de una norma que legalmente lo exige.

- No admitir la deducción de los intereses de demora sería una penalización que, como tal, requeriría una previsión expresa, algo que no existe en la normativa del impuesto.

- Los intereses de demora están correlacionados con los ingresos; están conectados con el ejercicio de la actividad empresarial y, por tanto, son deducibles.

- Son calificados como gasto financiero por la normativa contable con naturaleza compensatoria y no punitiva.

CONCLUSIONES.

De esta forma, y consecuencia de esta nueva Sentencia del Tribunal Supremo analizada en los párrafos anteriores, podríamos modificar las conclusiones establecidas hasta la fecha y venían recogidas por ejemplo en la consulta vinculante de la Dirección General de Tributos V1403-16, para, respecto de la deducción en el Impuesto sobre Sociedades de los intereses de demora tributarios, sintetizarlas en:

Conclusión

Hemos de entender que, según el Tribunal Supremo, en lo que respecta a la deducción de los intereses de demora, pueden incluirse entre los gastos deducibles pues tienen por objeto compensar por el incumplimiento de una obligación de dar, o mejor, por el retraso en su cumplimiento y este hecho es análogo en la redacción de los tres textos normativos del Impuesto sobre Sociedades: Ley 43/1995, TRLIS 4/2004 y Ley 27/2014.

Comentarios

Caso práctico de liquidación de intereses de demora en el modelo 200 del Impuesto sobre SociedadesJurisprudencia y Doctrina

STS 150/2021. Ratificación de la posibilidad de deducir los intereses de demora.Consulta Vinculante V1403-16. Deducibilidad intereses de demora tributarios.Legislación

Art. 10 Ley 27/2014 LIS. Concepto y determinación de la base imponible.Art. 11 Ley 27/2014 LIS. Imputación temporal. Inscripción contable de ingresos y gastos.Art. 15 Ley 27/2014 LIS. Gastos no deducibles.Art. 26 Ley 58/2003 LGT. Interés de demora.Resolución de 4 de abril de 2016 sobre deducibilidad de los intereses de demora tributarios con Ley 27/2014.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.