Ajustes Extracontables: Pérdidas por deterioro de créditos por insolvencias de deudores.

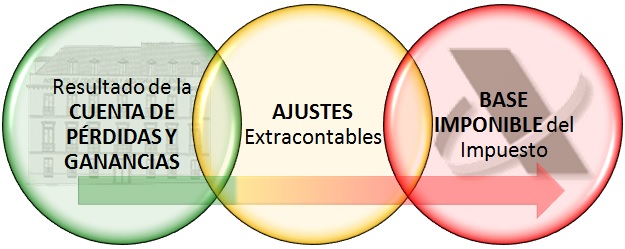

Es en el artículo 10 apartado 3 de la LIS, donde encontramos que "la base imponible del Impuesto se calculará, corrigiendo, mediante la aplicación de los preceptos establecidos en la propia LIS, el resultado contable determinado de acuerdo con las normas previstas en el Código de Comercio, en las demás leyes relativas a dicha determinación y en las disposiciones que se dicten en desarrollo de las citadas normas". Así, para obtener la base imponible del Impuesto sobre Sociedades habremos de corregir el resultado contable obtenido por la aplicación de los principios determinados en el Plan General de Contabilidad (RD 1514/2007 o RD 1515/2007 según corresponda), con los AJUSTES necesarios para adecuar la normativa contable a los criterios fiscales establecidos en la Ley 27/2014 y Reglamento RD 634/2015 del Impuesto sobre Sociedades. Recordemos de una forma básica que los ajustes extracontables pueden ser clasificados en:

Recordemos de una forma básica que los ajustes extracontables pueden ser clasificados en:- Diferencias permanentes:

- Negativas: Ingresos contables que nunca van a ser ingresos fiscales y gastos no contables que sí van a ser gastos fiscales.

- Positivas: Ingresos que no son contables y que sí son ingresos fiscales, y gastos contables que nunca van a ser gastos fiscales.

- Diferencias temporarias o temporales:

- Negativas: Ingresos contables que aplicando la norma fiscal no son ingresos en ese período pero sí en otro ejercicio posterior. Gastos que aplicando la normativa fiscal son gastos de ese período pero no de otros períodos en que se contabilicen.

- Positivas: Ingresos que aplicando la normativa fiscal son ingresos de ese ejercicio y no del ejercicio en que de acuerdo con la normativa contable son ingresos y Gastos contables que aplicando la normativa fiscal no son gastos de ese ejercicio pero sí de otro posterior.

| PÉRDIDAS POR DETERIOROS DE CRÉDITOS POR INSOLVENCIAS DE DEUDORES | |

| NRV 9ª del PGC (8ª PGC Pyme).- Al menos al cierre del ejercicio, deberán efectuarse las correcciones valorativas necesarias siempre que exista evidencia objetiva de que el valor de un activo financiero o de un grupo de activos financieros con similares características de riesgo valorados colectivamente, se ha deteriorado como resultado de uno o más eventos que hayan ocurrido después de su reconocimiento inicial y que ocasionen una reducción o retraso en los flujos de efectivo estimados futuros, que pueden venir motivados por la insolvencia del deudor. |

| Art. 13.1 LIS.-Serán deducibles las pérdidas por deterioro de los créditos derivadas de las posibles insolvencias de los deudores, cuando en el momento del devengo del Impuesto concurra alguna de las siguientes circunstancias:

No serán deducibles las siguientes pérdidas por deterioro de créditos:

|

Recuerde que:

En el caso de deudores declarados en situación de concurso o procesados por el delito de alzamiento de bienes coinciden contabilidad y fiscalidad, de tal forma que el deterioro del crédito contabilizado tendrá la consideración de gasto fiscalmente deducible.| Criterio Contable/Fiscal | Incidencia en Resultado Contable | Ajuste Extracontable | Modelo 200 de IS |

| Pérdidas por deterioro contabilizadas que no cumplen los requisitos del artículo 13.1 LIS. | Aumento | Positivo (+) | Casilla 321 |

| Reversión del importe que fue objeto aumento extracontable. | Disminución | Negativo (-) | Casilla 322 |

| Las pérdidas por deterioro afectadas por el apartado 12 del artículo 11 de la LIS no serán recogidas en estas celdas sino en otras habilitadas a tal fin. | |||

Ejemplo

Solución

De acuerdo con el artículo 13 de la LIS, podemos decir que:| Concepto | Registro Contable | Fiscalidad | Ajuste Extracontable | Modelo 200 de IS |

| Deudor desde Agosto (a) | 10.000 Euros | 0 Euros | (+) 10.000 Euros | Casilla 321 |

| Deudor en Concurso de Acreedores (b) | 25.000 Euros | 25.000 Euros | 0 Euros | --- |

200Instrucciones

Registro Contable

Contabilización de impuesto corriente y diferencias temporarias del ejercicio.Comentarios

Caso práctico de contabilización de ajuste de diferencias temporarias por cambio de tipo.Reducido a 3 meses el plazo para considerar deducibles las cantidades adeudadas en 2020 y 2021.Legislación

Art. 10 Ley 27/2014 LIS. Concepto y determinación de la base imponibleArt. 11 Ley 27/2014 LIS. Imputación temporal. Inscripción contable de ingresos y gastos.Art. 13 Ley 27/2014 LIS. Correcciones de valor: pérdida por deterioro del valor de elementos Art. 14 Ley 27/2014. Provisiones y otros gastos.Art. 15 Ley 27/2014. Gastos no deducibles.Art. 130 Ley 27/2014. Derecho a la conversión de activos por impuesto diferido en crédito exigible.DT. 1ª Ley 27/2014. Regularización de ajustes extracontablesDA. 13ª Ley 27/2014. Prestación patrimonial por conversión de activos por impuesto diferido.DT. 33ª Ley 27/2014. Conversión de activos por impuesto diferido generados en períodos impositivosJurisprudencia y Doctrina

Resolución 06419/2016 TEAC. Deducibilidad de la provisión por insolvencias.Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.