Boletín semanal

Boletín nº23 11/06/2019

|

|

|

|

|

|

|

|

|

La mejor ayuda para el Asesor y el Contable: contrata nuestro servicio PYME

Boletín nº23 11/06/2019

Exención por reinversión en varias rentas vitalicias por mayor de 65 años que vende un inmueble.

Dirección General de Tributos, Consulta Vinculante nº V0613-19. Fecha de Salida: - 22/03/2019

DESCRIPCIÓN DE LOS HECHOS

El consultante, mayor de 65 años, ha obtenido 140.000 euros por la venta de un inmueble, generándose con ello una ganancia patrimonial.

Desea reinvertir el importe de la venta en la constitución de dos rentas vitalicias.

CUESTIÓN PLANTEADA:

Posibilidad de aplicar a la ganancia patrimonial correspondiente a dicho importe la exención por reinversión en rentas vitalicias, prevista en el art 38.3 de la Ley 35/2006.

CONTESTACION-COMPLETA:

El artículo 38.3 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas (BOE de 29 de noviembre), establece:

“3. Podrán excluirse de gravamen las ganancias patrimoniales que se pongan de manifiesto con ocasión de la transmisión de elementos patrimoniales por contribuyentes mayores de 65 años, siempre que el importe total obtenido por la transmisión se destine en el plazo de seis meses a constituir una renta vitalicia asegurada a su favor, en las condiciones que reglamentariamente se determinen. La cantidad máxima total que a tal efecto podrá destinarse a constituir rentas vitalicias será de 240.000 euros.

Cuando el importe reinvertido sea inferior al total de lo percibido en la transmisión, únicamente se excluirá de tributación la parte proporcional de la ganancia patrimonial obtenida que corresponda a la cantidad reinvertida.

La anticipación, total o parcial, de los derechos económicos derivados de la renta vitalicia constituida, determinará el sometimiento a gravamen de la ganancia patrimonial correspondiente.”

El desarrollo reglamentario de este precepto se encuentra en el artículo 42 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el RD 439/2007, de 30 de marzo (BOE de 31 de marzo). Dicho artículo regula las condiciones para aplicar la exención por reinversión en rentas vitalicias en los siguientes términos:

“1. Podrán gozar de exención las ganancias patrimoniales que se pongan de manifiesto en la transmisión de elementos patrimoniales por contribuyentes mayores de 65 años, siempre que el importe total obtenido por la transmisión se destine a constituir una renta vitalicia asegurada a su favor, en las condiciones que se establecen en este artículo.

2. La renta vitalicia deberá constituirse en el plazo de seis meses desde la fecha de transmisión del elemento patrimonial.

No obstante, cuando la ganancia patrimonial esté sometida a retención y el valor de transmisión minorado en el importe de la retención se destine íntegramente a constituir una renta vitalicia en el citado plazo de seis meses, el plazo para destinar el importe de la retención a la constitución de la renta vitalicia se ampliará hasta la finalización del ejercicio siguiente a aquel en el que se efectúe la transmisión.

3. Para la aplicación de la exención se deberán cumplir además los siguientes requisitos:

a) El contrato de renta vitalicia deberá suscribirse entre el contribuyente, que tendrá condición de beneficiario, y una entidad aseguradora.

En los contratos de renta vitalicia podrán establecerse mecanismos de reversión o períodos ciertos de prestación o fórmulas de contraseguro en caso de fallecimiento una vez constituida la renta vitalicia.

b) La renta vitalicia deberá tener una periodicidad inferior o igual al año, comenzar a percibirse en el plazo de un año desde su constitución, y el importe anual de las rentas no podrá decrecer en más de un cinco por ciento respecto del año anterior.

c) El contribuyente deberá comunicar a la entidad aseguradora que la renta vitalicia que se contrata constituye la reinversión del importe obtenido por la transmisión de elementos patrimoniales, a efectos de la aplicación de la exención prevista en este artículo.

4. La cantidad máxima total cuya reinversión en la constitución de rentas vitalicias dará derecho a aplicar la exención será de 240.000 euros.

Cuando el importe reinvertido sea inferior al total obtenido en la enajenación, únicamente se excluirá de tributación la parte proporcional de la ganancia patrimonial obtenida que corresponda a la cantidad reinvertida.

Si como consecuencia de la reinversión del importe de una transmisión en una renta vitalicia se superase, considerando las reinversiones anteriores, la cantidad de 240.000 euros, únicamente se considerará reinvertido el importe de la diferencia entre 240.000 euros y el importe de las reinversiones anteriores.

Cuando, conforme a lo dispuesto en este artículo, la reinversión no se realice en el mismo año de la enajenación, el contribuyente vendrá obligado a hacer constar en la declaración del Impuesto del ejercicio en el que se obtenga la ganancia de patrimonio su intención de reinvertir en las condiciones y plazos señalados.

5. El incumplimiento de cualquiera de las condiciones establecidas en este artículo, o la anticipación, total o parcial, de los derechos económicos derivados de la renta vitalicia constituida, determinará el sometimiento a gravamen de la ganancia patrimonial correspondiente.

En tal caso, el contribuyente imputará la ganancia patrimonial no exenta al año de su obtención, practicando autoliquidación complementaria, con inclusión de los intereses de demora, y se presentará en el plazo que medie entre la fecha en que se produzca el incumplimiento y la finalización del plazo reglamentario de declaración correspondiente al período impositivo en que se produzca dicho incumplimiento”

Al respecto debe tenerse en cuenta el criterio sustentado por este Centro Directivo en la consulta vinculante V2641-16 que concluye “la exención de las ganancias patrimoniales obtenidas por reinversión en rentas vitalicias será operativa si se cumplen las condiciones recogidas en el transcrito artículo 42 del Reglamento del Impuesto, sin que nada impida que el importe obtenido pueda destinarse a la constitución de varias rentas vitalicias para su aplicación”

A ello hay que añadir que en caso de anticipación, total o parcial, de los derechos económicos de alguna de las rentas vitalicias constituidas con el importe obtenido por la transmisión del elemento patrimonial, ello determinará el sometimiento a gravamen de la ganancia patrimonial correspondiente al importe total de la transmisión reinvertido en rentas vitalicias.

Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

Deducción de IVA repercutido por talleres en reparación de vehículos siniestrados e indemnizados por entidad aseguradora.

Dirección General de Tributos, Consulta Vinculante nº V0454-19. Fecha de Salida: - 01/03/2019

DESCRIPCIÓN DE LOS HECHOS

La sociedad consultante cuenta con una flota de vehículos para el ejercicio de su actividad a través de un contrato de renting. En dicho contrato se establece que los gastos de seguro de los vehículos corren a cargo de la arrendataria (la consultante), quien puede contratar libremente las pólizas que estime oportuno. La consultante se está planteando contratar una póliza de seguros en virtud de la cual sería ella quien gestione las reparaciones derivadas de los siniestros, contratándolas con los talleres en nombre propio, y obteniendo posteriormente el reembolso de los costes por parte de la entidad aseguradora.

CUESTIÓN PLANTEADA:

Consideración de la consultante como destinataria de los servicios de reparación, debiendo figurar como tal en las facturas de los talleres y pudiendo en consecuencia deducir las cuotas del Impuesto soportadas por dichos servicios.

CONTESTACION-COMPLETA:

1.- De acuerdo con el artículo 4, apartado uno, de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido (BOE de 29) “estarán sujetas al Impuesto las entregas de bienes y prestaciones de servicios realizadas en el ámbito espacial del Impuesto por empresarios o profesionales a título oneroso, con carácter habitual u ocasional, en el desarrollo de su actividad empresarial o profesional, incluso si se efectúan en favor de los propios socios, asociados, miembros o partícipes de las entidades que las realicen.”.

El artículo 5, apartado dos, de la citada Ley declara:

“Son actividades empresariales o profesionales las que impliquen la ordenación por cuenta propia de factores de producción materiales y humanos o de uno de ellos, con la finalidad de intervenir en la producción o distribución de bienes o servicios.

En particular, tienen esta consideración las actividades extractivas, de fabricación, comercio y prestación de servicios, incluidas las de artesanía, agrícolas, forestales, ganaderas, pesqueras, de construcción, mineras y el ejercicio de profesiones liberales y artísticas.”.

En este mismo artículo se definen los empresarios o profesionales como las personas que realicen las mencionadas actividades empresariales o profesionales.

De acuerdo con lo anterior, los talleres que efectúen la reparación de los automóviles de la entidad consultante en los casos de siniestros cubiertos por la póliza de seguros tendrán la condición de empresarios o profesionales, estando sujetos tales servicios al Impuesto sobre el Valor Añadido cuando se presten en el territorio de aplicación del Impuesto.

2.- La consultante desea conocer quién es el destinatario de las anteriores prestaciones de servicios, es decir, quién es el sujeto que ha de soportar la repercusión del Impuesto con ocasión de la prestación de los servicios de reparación de automóviles en las condiciones señaladas en el escrito de consulta.

El apartado 2 del artículo 38 de la Ley 58/2003, General Tributaria, de 17 de diciembre de 2003 (BOE de 18) establece lo siguiente:

“Artículo 38. Obligados en las obligaciones entre particulares resultantes del tributo.

(…)

2. Es obligado a soportar la repercusión la persona o entidad a quien, según la ley, se deba repercutir la cuota tributaria, y que, salvo que la ley disponga otra cosa, coincidirá con el destinatario de las operaciones gravadas. El repercutido no está obligado al pago frente a la Administración tributaria pero debe satisfacer al sujeto pasivo el importe de la cuota repercutida.”.

En este sentido, el apartado uno del artículo 88 de la Ley 37/1992 establece que “los sujetos pasivos deberán repercutir íntegramente el importe del Impuesto sobre aquél para quien se realice la operación gravada, quedando éste obligado a soportarlo siempre que la repercusión se ajuste a lo dispuesto en esta Ley, cualesquiera que fueran las estipulaciones existentes entre ellos.”.

Según reiterada doctrina de este Centro Directivo, se debe considerar destinatario de las operaciones aquél para quien el empresario o profesional realiza la entrega de bienes o prestación de servicios gravada por el Impuesto y que ocupa la posición de deudor en la obligación (relación jurídica) en la que el referido empresario o profesional es acreedor y de la que la citada entrega o servicio constituye la prestación.

Al respecto, cabe recordar que, según el concepto generalmente admitido por la doctrina, por obligación debe entenderse el vínculo jurídico que liga a dos (o más) personas, en virtud del cual una de ellas (deudor) queda sujeta a realizar una prestación (un cierto comportamiento) a favor de la otra (acreedor), correspondiendo a este último el correspondiente poder (derecho de crédito) para pretender tal prestación.

Asimismo, según la señalada doctrina, cuando no resulte con claridad de los contratos suscritos, se considerará que las operaciones gravadas se realizan para quienes, con arreglo a Derecho, están obligados frente al sujeto pasivo a efectuar el pago de la contraprestación de las mismas (Resolución de 23 de diciembre de 1986; Boletín Oficial del Estado del 31 de enero de 1987).

3.- En relación con el destinatario de las operaciones objeto de consulta, el artículo 18 de la Ley 50/1980, de 8 de octubre, de Contrato de seguro, prevé dos sistemas de resarcimiento en caso de siniestro.

El primero de ellos consiste en el abono de una indemnización por las aseguradoras una vez realizadas las peritaciones oportunas.

El segundo sistema prevé la posibilidad de que el asegurado consienta en sustituir la indemnización por la reparación o reposición del objeto siniestrado. Esta situación debe entenderse equivalente cuando de la propia póliza de seguro se desprenda que la prestación comprometida es exclusivamente la reparación o reposición del objeto dañado.

Sobre esta posibilidad se ha manifestado la Audiencia Nacional que, en su sentencia de 24 de febrero de 2014, ha dispuesto lo siguiente:

“Deviene así fundamental averiguar quién es realmente el destinatario de los servicios y en el presente caso habremos de atender a lo dispuesto en la Ley 50/1980, de 8 de octubre, de Contrato de Seguro, que en su artículo 20 regula las dos formas en que el asegurador puede satisfacer al asegurado la indemnización caso de siniestro mediante o bien la oportuna reparación del daño o indemnizando su importe en metálico o cuando el asegurado lo consienta, sustituyendo el pago de la indemnización por la reparación o reposición del objeto siniestrado. Así, tal y como correctamente pone de relieve el Abogado del Estado, cuando el asegurador opte por realizar los servicios de reparación habrá de ser considerado el destinatario de los mismos mientras que, por el contrario, si el asegurador se limita a indemnizar al asegurado en los gastos que éste incurre por reparar habrá de entenderse que el destinatario de los servicios es el asegurado y no el asegurador.”.

Ese mismo criterio ha sido reiterado por esta Dirección General en diversas contestaciones en donde se ha concluido que, cuando se opte por el sistema de reparación, la compañía de seguros será la destinataria real de los servicios y por ello será dicha entidad quien pueda, en su caso, ejercitar el derecho a la deducción cumpliendo los restantes requisitos y limitaciones que establece la Ley del Impuesto, en particular, los recogidos en el Capítulo I del Título VIII de la misma.

En efecto, estas conclusiones pueden trasladarse al caso objeto de consulta. Tal y como se describe en el texto de la misma, la entidad consultante tiene pensado asumir la gestión de las reparaciones necesarias en caso de siniestro de los vehículos arrendados, de tal forma que contratará en nombre propio dichos servicios de reparación con los talleres, abonando el precio correspondiente y obteniendo con posterioridad el reembolso por parte de la entidad aseguradora.

De todo lo anterior parece deducirse, a falta de otros elementos de prueba, que es la entidad consultante, y no la compañía aseguradora, la destinataria de los servicios de reparación prestados por el taller correspondiente, sin perjuicio de que el pago efectivo de la contraprestación sea asumido, de forma indirecta, por la entidad aseguradora a través del pago de la correspondiente indemnización.

4.- Por lo tanto, en relación con el supuesto objeto de consulta, habrá de atenderse al tipo de prestación que se acuerde entre la consultante y la entidad de seguro. De este modo, en caso de tratarse de un seguro indemnizatorio, podrá ser la consultante quien tenga la consideración de destinataria de los servicios de reparación de vehículos, debiendo constar como tal en las facturas que emitan los talleres por los mismos.

De este modo, cumplirá los requisitos formales exigidos por el artículo 97 de la Ley del Impuesto para poder deducir las cuotas soportadas en las operaciones, siempre y cuando se cumplan los restantes requisitos establecidos en el Capítulo I del Título VIII de la Ley 37/1992:

“Artículo 97. Requisitos formales de la deducción.

Uno. Sólo podrán ejercitar el derecho a la deducción los empresarios o profesionales que estén en posesión del documento justificativo de su derecho.

A estos efectos, únicamente se considerarán documentos justificativos del derecho a la deducción:

1º. La factura original expedida por quien realice la entrega o preste el servicio o, en su nombre y por su cuenta, por su cliente o por un tercero, siempre que, para cualquiera de estos casos, se cumplan los requisitos que se establezcan reglamentariamente.”.

5.- Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

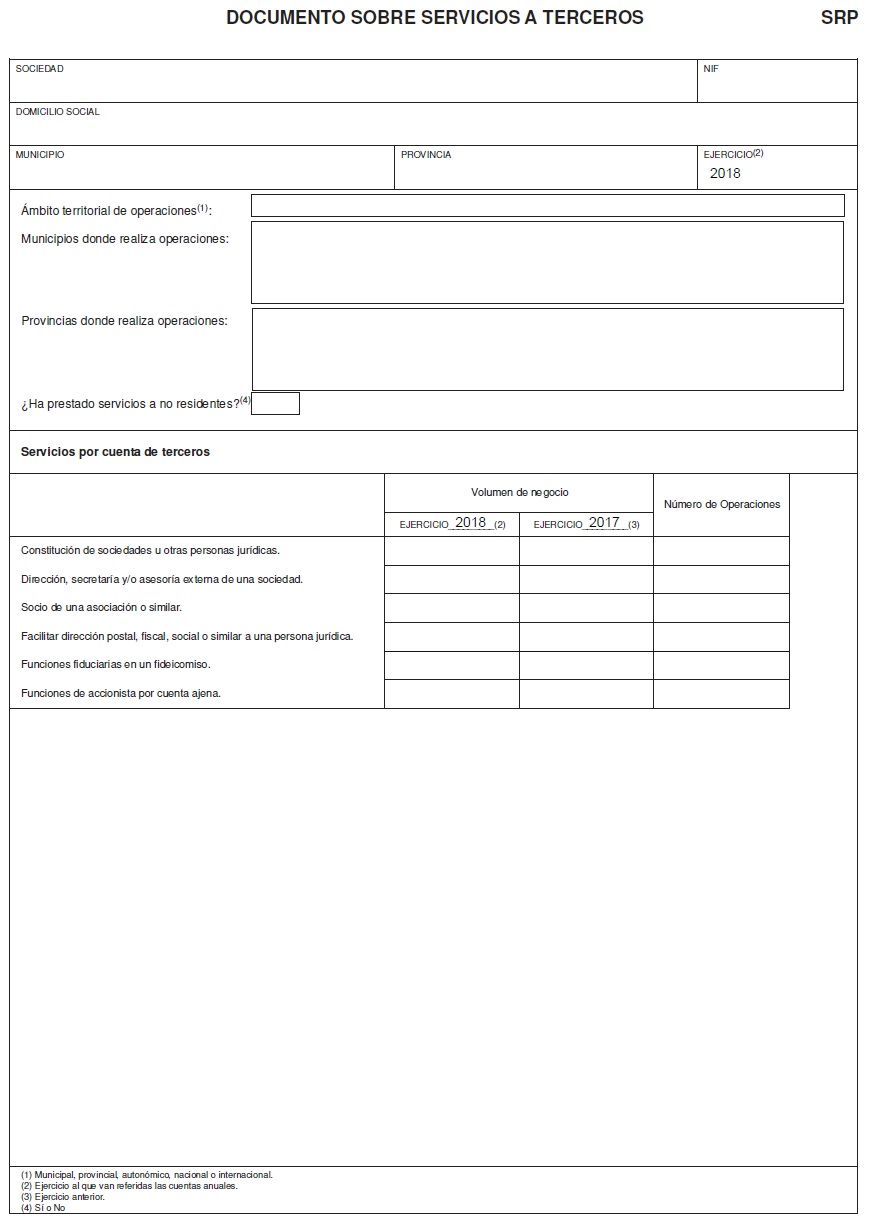

Documento sobre servicios a terceros: Nueva obligación de información en la presentación de las cuentas anuales

Mateo Amando López, Departamento Contable de SuperContable.com - 05/06/2019

Si el año pasado nos encontramos con la obligación de identificar al titular real de la sociedad, este año la principal novedad en la documentación que hay que presentar en el Registro Mercantil para el depósito de las cuentas anuales del 2018 es el nuevo formulario en el que debe informarse de una serie de servicios prestados por cuenta de terceros, conforme establece la disposición adicional única de la Ley 10/2010, de 28 de abril, de prevención del blanqueo de capitales y de la financiación del terrorismo.

La inmensa mayoría se encontrará esta sorpresa directamente en la nueva versión del programa D2 válido para ejercicios iniciados a partir del 1/1/2018, disponible en la sección de descargas de la página web del Colegio de Registradores, ya que esta nueva hoja no aparece en las resoluciones publicadas por la Dirección General de los Registros y del Notariado por la que se aprueban los nuevos modelos para la presentación en el Registro Mercantil de las cuentas anuales individuales y consolidadas, aunque sí se hace mención a la misma en la exposición de motivos.

Pero que no cunda el pánico, a diferencia del titular real, no todas las sociedades están obligadas a presentar el documento sobre servicios por cuenta de terceros. A continuación le mostramos cuáles sí y cómo cumplimentarlo correctamente en su caso.

Obligados a presentar el Documento sobre Servicios a Terceros.

Ten en cuenta que están sujetas a esta nueva obligación las sociedades que presten los siguientes servicios indicados en el artículo 2.1.o) de la Ley de Prevención del Blanqueo de Capitales:

Recuerde que...

Esta nueva obligación incumbe principalmente a empresas de servicios financieros pero también a muchas asesorías, consultorías y bufetes de abogados.

-

Constituir sociedades u otras personas jurídicas. ¡Atención Asesor! No se refiere a la creación de sociedades a título personal en las que vayamos a formar parte sino la realización de los trámites de constitución a instancia de otras personas físicas o jurídicas. No se incluría el asesoramiento previo o durante la constitución si no va aparejado a la realización de las gestiones necesarias para la creación de la empresa (confección estatutos, escritura ante notario, alta fiscal, inscripción en el Registro Mercatil...). Sí se incluiría la creación de sociedades preconstituidas con el objetivo de su posterior venta.

-

Ejercer funciones de dirección o de secretarios no consejeros de consejo de administración o de asesoría externa de una sociedad, o disponer que otra persona ejerza dichas funciones. ¡Atención Asesor! No se incluye el servicio de gestoría administrativa (confección de nóminas, elaboración de modelos tributarios, llevanza de contabilidad, etc.). Sí incluiría el servicio de consultoría prestado a nivel de consejero delegado o equivalente.

-

Ejercer funciones de socio de una asociación o funciones similares en relación con otras personas jurídicas o disponer que otra persona ejerza dichas funciones. No se refiere a formar parte de asociaciones a título personal sino a instancia o por cuenta de otra persona física o jurídica.

Facilitar un domicilio social o una dirección comercial, postal, administrativa y otros servicios afines a una sociedad, una asociación o cualquier otro instrumento o persona jurídicos.

Ejercer funciones de fiduciario en un fideicomiso (trust) o instrumento jurídico similar o disponer que otra persona ejerza dichas funciones.

Ejercer funciones de accionista por cuenta de otra persona, exceptuando las sociedades que coticen en un mercado regulado de la Unión Europea y que estén sujetas a requisitos de información acordes con el Derecho de la Unión o a normas internacionales equivalentes que garanticen la adecuada transparencia de la información sobre la propiedad, o disponer que otra persona ejerza dichas funciones.

En consecuencia, asesor, abogado, profesional representante de terceros, si durante 2018 le han sido encomendadas algunas de las funciones anteriormente referenciadas por cuenta de terceras personas, cuando presente sus propias cuentas anuales (no las de sus clientes) deberá rellenar todo el Documento sobre Servicios a Terceros con el ámbito territorial donde opera la empresa, si se ha prestado o no este tipo de servicios a no residentes, el número de operaciones de este tipo realizadas y el volumen facturado por ellos tanto en el ejercicio actual como en el anterior. Todo ello con independencia del tamaño de su sociedad, incluso si es una PYME o una microempresa.

En sentido contrario, si no ha prestado durante el ejercicio ningún servicio de los indicados olvídese de este documento y déjelo en blanco sin rellenar nada.

Instrucciones para cumplimentar el Documento sobre Servicios a Terceros.

Cómo se habrá observado el documento sobre servicios a terceros consta de tres secciones. La primera parte consiste en los datos identificativos de la entidad, en donde constará la denominación social, el NIF, el domicilio social y el ejercicio al que hace referencia.

En la segunda sección se solicita el ámbito territorial donde opera la sociedad, indicando municipios y provincias, haciendo mención expresa a si se ha prestado este tipo de servicios a no residentes durante el ejercicio de que se trate.

Por último, se pide cierta información cuantitativa individualizada para cada uno de los tipos de servicios por cuenta de terceros que se hayan realizado, concretamente el volumen facturado por los servicios especificados tanto en el ejercicio al que se refieren las cuentas como en el precedente y el número de operaciones realizadas, distinguiendo según la clase o naturaleza de la misma.

A continuación puede encontrar unas breves notas por si a la hora de rellenarlo le asaltan las dudas:

- Municipal.

- Provincial.

- Autonómico.

- Nacional.

- Internacional.

- SI.

- NO.

No se incluría el asesoramiento previo o durante la constitución si no va aparejado a la realización de las gestiones necesarias para la creación de la sociedad. Sí se incluiría la creación de sociedades preconstituidas con el objetivo de su posterior venta.

No se incluría el asesoramiento previo o durante la constitución si no va aparejado a la realización de las gestiones necesarias para la creación de la sociedad. Sí se incluiría la creación de sociedades preconstituidas con el objetivo de su posterior venta.

No se incluye el servicio de gestoría administrativa.

No se incluye el servicio de gestoría administrativa.

No se incluye el servicio de gestoría administrativa.

No se incluye la actividad de socio a título personal sino sólo si es por cuenta de otra persona física o jurídica.

No se incluye la actividad de socio a título personal sino sólo si es por cuenta de otra persona física o jurídica.

No se incluye la actividad de socio a título personal sino sólo si es por cuenta de otra persona física o jurídica.

Se incluirá cualquier importe percibido por la administración, conservación y/o transmisión de los bienes o derechos objeto del contrato de fideicomiso.

No se incluirá el volumen de negocio correspondiente a sociedades que coticen en un mercado regulado de la Unión Europea y que estén sujetas a requisitos de información acordes con el Derecho de la Unión o a normas internacionales equivalentes que garanticen la adecuada transparencia de la información sobre la propiedad.

No se incluirá el volumen de negocio correspondiente a sociedades que coticen en un mercado regulado de la Unión Europea y que estén sujetas a requisitos de información acordes con el Derecho de la Unión o a normas internacionales equivalentes que garanticen la adecuada transparencia de la información sobre la propiedad.

No se incluirán las operaciones de este tipo correspondiente a sociedades que coticen en un mercado regulado de la Unión Europea y que estén sujetas a requisitos de información acordes con el Derecho de la Unión o a normas internacionales equivalentes que garanticen la adecuada transparencia de la información sobre la propiedad.

Además, el apartado 7 de la disposición adicional única de la Ley de Prevención del Blanqueo de Capitales establece que cuando no pueda cuantificarse el volumen facturado por los servicios especificados debe indicarse así expresamente, sin embargo el D2 no permite la introducción de texto dentro de este formulario, por lo que ante esta situación para la correspondiente mención se utilizará la casilla 01903 de la página de datos generales de identificación. Lo mismo ocurre si durante el ejercicio no se hubiera realizado operación alguna de las comprendidas en el mencionado artículo 2.1.o) siempre que se esté obligado a incluir esta hoja en la presentación de las cuentas anuales.

Importante:

La falta de depósito de este documento tendrá la consideración de infracción leve a los efectos del régimen sancionador de la Ley de Prevención del Blanqueo de Capitales, lo que puede llegar a suponer la imposición de multa por un importe de hasta 60.000 euros.

¿Qué es la obstrucción a la Inspección de Trabajo?

Antonio Millán - Abogado, Departamento Laboral de Supercontable.com - 10/06/2019

La Ley 23/2015, de 21 de julio, Ordenadora del Sistema de Inspección de Trabajo y Seguridad Social, consagra en su Artículo 18 la obligación de colaboración con los funcionarios de la Inspección de Trabajo y Seguridad Social.

En este Comentario vamos a explicar brevemente cuáles son las actuaciones que pueden ser consideradas como constitutivas de obstrucción a la labor de los Inspectores de Trabajo y que, por tanto, pueden dar lugar a imposición de sanciones, al margen del incumplimiento laboral que el inspector determine en cada caso.

Según la Ley, los empresarios, los trabajadores y los representantes de ambos, así como los demás sujetos responsables del cumplimiento de las normas del orden social, están obligados cuando sean requeridos:

- A atender debidamente a los inspectores de Trabajo y Seguridad Social y a los Subinspectores Laborales.

- A acreditar su identidad y la de quienes se encuentren en los centros de trabajo.

- A colaborar con ellos con ocasión de visitas u otras actuaciones inspectoras.

- A declarar ante el funcionario actuante sobre cuestiones que afecten a las comprobaciones inspectoras, así como a facilitarles la información y documentación necesarias para el desarrollo de sus funciones. Quienes representen a los sujetos inspeccionados deberán acreditar documentalmente tal condición si la actuación se produjese fuera del domicilio o centro de trabajo visitado.

Igualmente, establece la norma que toda persona natural o jurídica estará obligada a proporcionar a la Inspección de Trabajo y Seguridad Social toda clase de datos, antecedentes o información con trascendencia en los cometidos inspectores, siempre que se deduzcan de sus relaciones económicas, profesionales, empresariales o financieras con terceros sujetos a la acción inspectora, cuando a ello sea requerida en forma.

El incumplimiento de estos requerimientos se considerará como infracción por obstrucción conforme al texto refundido de la Ley sobre Infracciones y Sanciones en el Orden Social, aprobado por el Real Decreto Legislativo 5/2000, de 4 de agosto. Reglamentariamente se determinará la forma y requisitos aplicables a los referidos requerimientos.

Y, para garantizar que los inspectores puedan cumplir con la función de control que tienen encomendada, se regulan infracciones por obstrucción, que se contemplan en el Real Decreto Legislativo 5/2000, de 4 de agosto, por el que se aprueba el texto refundido de la Ley sobre Infracciones y Sanciones en el Orden Social.

Así, se considerarán obstrucciones a la labor inspectora las acciones u omisiones que perturben, retrasen o impidan el ejercicio de las funciones de vigilancia del cumplimiento de las disposiciones legales, reglamentarias y convenios colectivos que se encomiendan a los Inspectores y Subinspectores de Trabajo y Seguridad Social.

La regulación legal se encuentra en el Artículo 50 del Real Decreto Legislativo 5/2000, que señala que las infracciones por obstrucción a la labor inspectora se califican como leves, graves y muy graves, en atención a la naturaleza del deber de colaboración infringido y de la entidad y consecuencias de la acción u omisión obstructora sobre la actuación de la Inspección de Trabajo y Seguridad Social.

Con carácter general, las infracciones por obstrucción la labor inspectora que se calificarán como graves, salvo aquellas conductas que expresamente se consideran leves o muy graves por Ley.

Son infracciones leves:

Y son infracciones muy graves:

Y, conforme al Artículo 40 del Real Decreto Legislativo 5/2000, están infracciones se sancionarán:

| SANCIONES POR OBSTRUCCIÓN A LA INSPECCIÓN | |

Infracciones Leves |

Grado mínimo: Multas de 60 a 125 euros. Grado medio: Multas de 126 a 310 euros. Grado máximo: Multas de 311 a 625 euros. |

Infracciones Graves |

Grado mínimo: Multas de 626 a 1.250 euros. Grado medio: Multas de 1.251 a 3.125 euros. Grado máximo: Multas de 3.126 a 6.250 euros. |

Infracciones Muy Graves |

Grado mínimo: Multas de 6.251 a 25.000 euros. Grado medio: Multas de 25.001 a 100.005 euros. Grado máximo: Multas de 100.006 a 187.515 euros. |

Infracciones Graves sobre Art. 22.2 y Art. 23.1.a) RDL 5/2000 |

Grado mínimo: Multa de 3.126 a 6.250 euros. Grado medio: Multa de 6.251 a 8.000 euros. Grado máximo: Multa de 8.001 a 10.000 euros. |

Infracciones Muy Graves sobre Art. 22.2 y Art. 23.1.a) RDL 5/2000 |

Grado mínimo; Multa de 10.001 a 25.000 euros. Grado medio: Multa de 25.001 a 100.005 euros. Grado máximo: Multa de 100.006 a 187.515 euros. |

Por tanto, y a título de ejemplo, si se le impide la entrada o permanencia en el centro de trabajo a los Inspectores de Trabajo y Seguridad Social y a los Subinspectores de Empleo y Seguridad Social, estos pueden levantar un acta de infracción por obstrucción, que puede dar lugar a la imposición de multas de entre 6.251 y 187.515 euros.

Igualmente, si la visita ha sido previamente concertada o acordada con el Inspector, la ausencia injustificada del inspeccionado también puede ser considerada como obstrucción a la labor inspectora.

El Artículo 22 de la Ley 23/2015, de 21 de julio, Ordenadora del Sistema de Inspección de Trabajo y Seguridad Social, señala que los inspectores de Trabajo y Seguridad Social, finalizada la actividad comprobatoria inspectora, una de las medidas que pueden adoptar es la de iniciar el procedimiento sancionador mediante la extensión de actas de infracción o de infracción por obstrucción.

Entre las conductas que pueden dar lugar a una infracción por obstrucción podemos mencionar, además de las ya citadas; y sin que se trate de una lista cerrada, no atender debidamente a los inspectores, negarse a identificarse o a identificar a las personas que se encuentren presentes en el centro de trabajo, no colaborar con el Inspector en el desarrollo de la visita u otras actuaciones inspectoras, negarse a declarar ante el Inspector o no facilitarle la información o documentación requerida, no entregar la información exigida en soporte informático, o no facilitar las claves de acceso a los sistemas informaticos, entre otras.

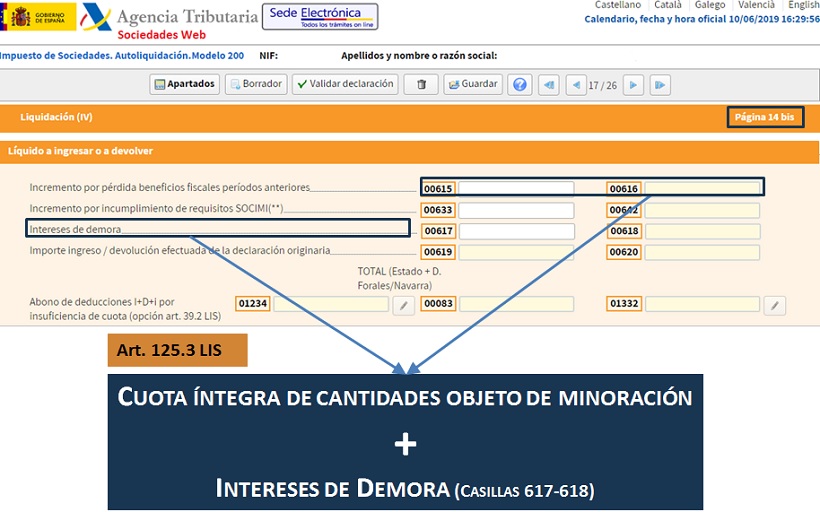

Regularización del Impuesto sobre Sociedades cuando se pierde el derecho a disfrutar de incentivo fiscal.

Javier Gómez, Departamento de Contabilidad y Fiscalidad de Supercontable.com - 10/06/2019

Será el artículo 125 de la Ley 27/2014, del Impuesto sobre Sociedades (LIS), en concreto su apartado 3, el que nos permita conocer al respecto del derecho a la aplicación de exenciones, deducciones o cualquier incentivo fiscal en la base imponible o en la cuota íntegra de este tributo; estando condicionado al cumplimiento de los requisitos exigidos en la normativa aplicable.

Así, el segundo párrafo del referido artículo 125.3 se expresa en los términos:

(...) Salvo que específicamente se establezca otra cosa, cuando con posterioridad a la aplicación de la exención, deducción o incentivo fiscal se produzca la pérdida del derecho a disfrutar de éste, el contribuyente deberá ingresar junto con la cuota del período impositivo en que tenga lugar el incumplimiento de los requisitos o condiciones la cuota íntegra o cantidad deducida correspondiente a la exención, deducción o incentivo aplicado en períodos anteriores, además de los intereses de demora (...)

Como podemos observar en la imagen presentada, en las casillas 615 y 616, los contribuyentes deberán consignar en éstas el "Incremento por pérdida beneficios fiscales períodos anteriores" (en el caso de que tribute exclusivamente al Estado o ante una o varias de las Administraciones tributarias forales, respectivamente) de la página 14bis del modelo 200, la suma de los importes que, por tal causa, proceda reintegrar en la presente declaración.

Entre otros se recogerán los siguientes importes:

- De la regularización correspondiente al incumplimiento de los requisitos exigidos en el artículo 25 de la LIS para la reserva de capitalización.

- Los correspondientes a la reducción de la base imponible del Impuesto por parte de las comunidades titulares de montes vecinales en mano común que incumplan la aplicación del beneficio a las finalidades indicadas en el artículo 112 de la LIS..

- De las cooperativas de crédito que, a efectos de retribución de las aportaciones sociales, hayan dispuesto de la parte del Fondo de Reserva Obligatorio que haya minorado la base imponible del Impuesto sobre Sociedades.

- Otros.

Por otro lado, en las casillas 617 y 618 «Intereses de demora»de la página 14bis del modelo 200, se reflejará el importe de los intereses de demora correspondientes a las cantidades que, en concepto de reintegro por la pérdida de beneficios fiscales aplicados en períodos impositivos anteriores, se hubieran consignado, en su caso, en las casillas 615 y 616.

Además, en aquellos supuestos en que la pérdida de beneficios fiscales suponga la integración en la base imponible de los beneficios indebidamente percibidos, se reflejará en estas claves el importe de los intereses de demora correspondientes a la parte de cuota derivada de dicha integración.

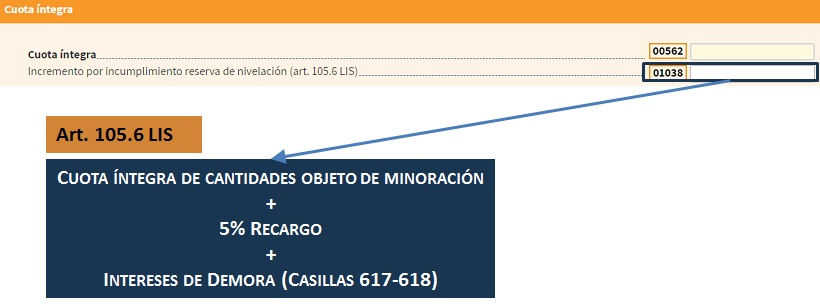

Por ejemplo si hablamos de un incumplimiento en alguno de los requisitos de la Reserva de Nivelación tendríamos:

¿Puedo deducir el IVA soportado por mi empresa cuando me reparan el vehículo en el taller y soy indemnizado por la entidad aseguradora?.

Javier Gómez, Departamento de Contabilidad y Fiscalidad de Supercontable.com - 10/01/2019

En fechas recientes, concretamente el 1 de marzo de 2019, la Dirección General de Tributos (DGT) ha publicado una consulta vinculante (Consulta Vinculante nº V0454-19) al respecto de quién debe figurar como destinatario de los servicios de reparación derivados de los vehículos siniestrados en las facturas emitidas por los talleres, y de esta forma poder determinar el sujeto que tendrá derecho a deducir las cuotas del Impuesto sobre el Valor Añadido (IVA) soportadas por dichos servicios.

Así la DGT se fundamenta en los dos sistemas de "resarcimiento" en caso de siniestro que son contemplados en el artículo 18 de la Ley 50/1980, de 8 de octubre, de Contrato de seguro.

- El abono de una indemnización por las compañías aseguradoras una vez realizadas las peritaciones oportunas y reparación del vehículo siniestrado.

- Posibilidad de que el asegurado consienta en sustituir la indemnización por la reparación o reposición del objeto siniestrado. Esta situación debe entenderse equivalente cuando de la propia póliza de seguro se desprenda que la prestación comprometida es exclusivamente la reparación o reposición del objeto dañado.

Suele ser práctica habitual u opción más extendida, que las compañías aseguradoras distingan si la "persona" que debe ser indemnizada es un particular o un empresario. En este sentido, cuando el propietario es un particular la compañía indemniza al beneficiario del seguro por la totalidad de la factura que ha supuesto la reparación.

Por otro lado, solemos asistir en muchos casos a que cuando el propietario del vehículo siniestrado es un empresario, la compañía indemnizará a éste con la cantidad que supone la base de la factura que supone la reparación o prestación del servicio, debiendo la empresa (o empresario) pagar el IVA soportado que supone esa factura emitida por el taller; si bien habremos de tener en cuenta los relacionado en la referida Consulta Vinculante nº V0454-19.

En este sentido, la DGT concluye su respuesta justificando la misma en otras respuestas ya realizadas al respecto y donde:

Recuerde que...

Si optamos por el sistema de reparación general, la compañía de seguros será la destinataria real de los servicios y por ello será quien pueda, en su caso, ejercitar el derecho a la deducción cumpliendo los requisitos de la LIVA.

- Cuando se opte por el sistema de reparación, la compañía de seguros será la destinataria real de los servicios y por ello será dicha entidad quien pueda, en su caso, ejercitar el derecho a la deducción cumpliendo los restantes requisitos y limitaciones.

- Si es la propia empresa, y no la compañía aseguradora, la destinataria de los servicios de reparación prestados por el taller correspondiente, sin perjuicio de que el pago efectivo de la contraprestación sea asumido, de forma indirecta, por la entidad aseguradora a través del pago de la correspondiente indemnización (seguro indemnizatorio), la empresa tendrá la consideración de destinataria de los servicios de reparación de vehículos, debiendo constar como tal en las facturas que emitan los talleres por los mismos y si cumple los requisitos establecidos en la normativa del IVA (artículo 97 LIVA), podrá deducirse las cuotas soportadas.

- En el caso de percibir una indemnización (caso que hemos comentado es práctica habitual para particulares), no existe la posibilidad de deducir el IVA por éstos y será la compañía aseguradora, la que si resulta el caso, podrá realizar esta deducción.

¿Es posible realizar una revalorización voluntaria de los activos de la sociedad? ¿Cuál sería su efecto fiscal?

Mateo Amando López, Departamento Contable-Fiscal de SuperContable.com - 10/06/2019

Cuando una sociedad dispone entre su inmovilizado de inmuebles adquiridos hace mucho tiempo, ya se trate de terrenos o edificaciones, normalmente valorados a un precio inferior (muy inferior) a su valor de mercado, es habitual preguntarse si deberían valorarse por su valor real y así reflejar mejor el verdadero patrimonio de la sociedad.

En este sentido, debemos tener en cuenta que la normativa contable no permite la revalorización del inmovilizado con carácter general, salvo que se realice en virtud de una norma legal o reglamentaria. Así, la norma de registro y valoración 2ª del Plan General de Contabilidad establece que con posterioridad a su reconocimiento inicial, los elementos del inmovilizado material se valorarán por su precio de adquisición o coste de producción menos la amortización acumulada y, en su caso, el importe acumulado de las correcciones valorativas por deterioro reconocidas.

En la misma línea se postula la resolución de 1 de marzo de 2013, del Instituto de Contabilidad y Auditoría de Cuentas, por la que se dictan normas de registro y valoración del inmovilizado material y de las inversiones inmobiliarias, que sólo contempla modificaciones al alza en el valor posterior de los elementos de inmovilizado en caso de renovación, ampliación y mejora.

No obstante, en caso de infringir la normativa contable y proceder a una revaloración del inmovilizado material, sea arbitaria o no, el artículo 17.1 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades (LIS), establece lo siguiente:

1. Los elementos patrimoniales se valorarán de acuerdo con los criterios previstos en el Código de Comercio, corregidos por la aplicación de los preceptos establecidos en esta Ley.

No obstante, las variaciones de valor originadas por aplicación del criterio del valor razonable no tendrán efectos fiscales mientras no deban imputarse a la cuenta de pérdidas y ganancias, sin perjuicio de lo señalado en la letra l) del artículo 15 de esta Ley, o mientras no deban imputarse a una cuenta de reservas si así lo establece una norma legal o reglamentaria. El importe de las revalorizaciones contables no se integrará en la base imponible, excepto cuando se lleven a cabo en virtud de normas legales o reglamentarias que obliguen a incluir su importe en la cuenta de pérdidas y ganancias. El importe de la revalorización no integrada en la base imponible no determinará un mayor valor, a efectos fiscales, de los elementos revalorizados.

Por tanto, en caso de llevar a cabo una revalorización voluntaria de los inmuebles, sin que la misma se realice en virtud de una norma legal o reglamentaria, tal revalorización no tendrá efectos fiscales. Esto implica que si la entidad efectúa la revalorización del inmueble, en esta operación no se genera renta a efectos de determinar la base imponible del período impositivo en el que se realiza la revalorización y, por otra parte, los ingresos y gastos derivados de ese elemento se determinarán a efectos fiscales sobre el mismo valor que tenían con anterioridad a la realización de la revalorización, lo cual supone tener que efectuar los correspondientes ajustes al resultado contable al objeto de determinar la base imponible de cada ejercicio en el que se computen los ingresos o gastos contables procedentes de los elementos revalorizados.

Pero además, en caso de proceder a una revalorización contable, el artículo 122 de la Ley del Impuesto sobre Sociedades establece la obligación de mencionar en la memoria de las cuentas anuales sobre el importe de la revalorización, los elementos afectados y el período impositivo en que se practicaron.

La citada mención deberá realizarse en todas y cada una de las memorias correspondientes a los ejercicios en que los elementos revalorizados se hallen en el patrimonio del contribuyente, de lo contrario, su incumplimiento constituirá infracción tributaria grave, sancionada con una multa pecuniaria proporcional del 5 por ciento del importe de la revalorización, cuyo pago no determinará que el citado importe se incorpore, a efectos fiscales, al valor del elemento patrimonial objeto de la revalorización.

Recuerde que:

De tarde en tarde, el legislador aprueba por su efecto recaudatorio una serie de normas encaminadas a la actualización de los balances, de forma que se pueda ajustar el valor contable de todos o parte de los activos a su valor real actual a partir de unos coeficientes de actualización que tienen en cuenta el aumento del coste de la vida originado por la inflación. La última actualización de balances en nuestro país fue aprobada por la Ley 16/2012, de 27 de diciembre, por la que se adoptan diversas medidas tributarias dirigidas a la consolidación de las finanzas públicas y al impulso de la actividad económica