Boletín semanal

Boletín nº31 12/08/2025

Sigue leyendo más noticias y artículos de actualidad.

ARTÍCULOS

Cómo solucionar un error en el modelo 200 de declaración del Impuesto sobre Sociedades.

Mateo Amando López, Departamento Contable-Fiscal de SuperContable.com - 08/08/2025

Ya sea al revisar la propia declaración, al presentar las cuentas anuales o por cualquier otro motivo, nos podemos dar cuenta de que hemos cometido algún error en el modelo 200 del Impuesto sobre sociedades confirmado y presentado. La forma de subsanarlo cambia en la declaración del ejercicio 2024 y siguientes, tras la implantación de la autoliquidación rectificativa, de tal forma que tendremos que utilizar este mecanismo con independencia de que el error afecte o no al resultado de la liquidación o del sentido de la modificación, a diferencia de lo que ocurría en ejercicios anteriores.

Errores en la declaración de 2024 y siguientes:

Para subsanar errores en un modelo 200 ya presentado correspondiente a periodos impositivos iniciados a partir del 1 de enero de 2024 tendremos que presentar una autoliquidación rectificativa. Tanto si queremos cambiar una casilla o todo un apartado o varios a la vez, tanto si se modifica el resultado de la liquidación en perjuicio de Hacienda o del propio contribuyente como si se mantiene inalterado porque se trata de información identificativa o pendiente para ejercicios siguientes, tendremos que volver a presentar el modelo 200 de la misma forma que lo hicimos la primera vez pero cumplimentando el apartado de autoliquidación rectificativa de la página 1.

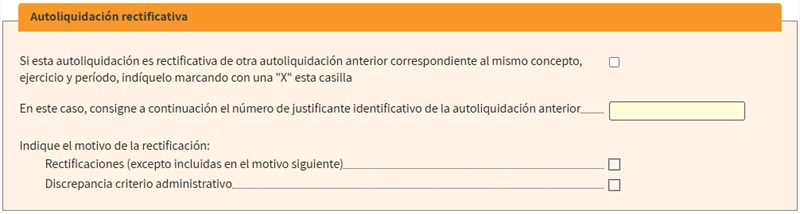

Marcaremos la primera casilla ("Si esta autoliquidación es rectificativa de otra autoliquidación anterior correspondiente al mismo concepto, ejercicio y período, indíquelo marcando con una "X" esta casilla"), haremos constar el número de justificante identificativo de la autoliquidación que queremos modificar e indicaremos el motivo de la rectificación marcando la casilla de rectificaciones. Sólo en caso de que la rectificación se deba a una diferente interpretación de la normativa respecto del criterio de la Administración tributaria marcaremos la casilla "discrepancia de criterio administrativo" como motivo de la rectificación.

En este nuevo modelo 200 tendremos que incluir todos los datos solicitados en la declaración, tanto los de la declaración anterior como aquellos que queramos corregir y/o añadir.

En este nuevo modelo 200 tendremos que incluir todos los datos solicitados en la declaración, tanto los de la declaración anterior como aquellos que queramos corregir y/o añadir.

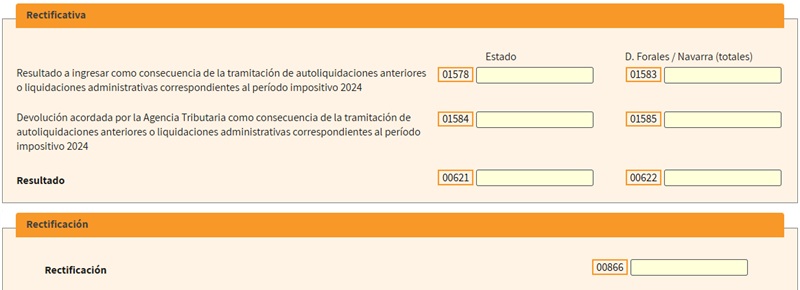

Además, en la casilla 01578 o 01584 de la página 14 bis del modelo 200 incluiremos el resultado de la anterior autoliquidación en función de su signo: en la casilla 1578 si el resultado fue a ingresar y en la casilla 1584 si el resultado fue a devolver y ya nos han efectuado la devolución, en ambos casos siempre en positivo. Aquellas entidades que tributen ante las Diputaciones Forales de la Comunidad Autónoma del País Vasco y/o Comunidad Foral de Navarra utilizarán las casillas 1583 y 1585 en su lugar.

Finalmente, en la casilla 00621 se indica el importe a ingresar o a devolver como motivo de la rectificación. Si esta devolución tuviera la consideración de devolución de ingresos indebidos, porque la declaración original tuvo un resultado a ingresar, su importe aparecerá también en la casilla 00866.

Una vez visto el mecanismo de la autoliquidación rectificativa, es muy importante realizarla cuanto antes si sale a ingresar, primero para evitar sanciones en caso de que se produzca un requerimiento de la Agencia Tributaria y en segundo lugar para disminuir el recargo por declaración extemporánea.

Una vez visto el mecanismo de la autoliquidación rectificativa, es muy importante realizarla cuanto antes si sale a ingresar, primero para evitar sanciones en caso de que se produzca un requerimiento de la Agencia Tributaria y en segundo lugar para disminuir el recargo por declaración extemporánea.

Errores en la declaración de 2023 y anteriores:

Si el error se encuentra en un modelo 200 ya presentado correspondiente a periodos impositivos iniciados con anterioridad al 31 de diciembre de 2023 no tendremos la opción de autoliquidación rectificativa por lo que la forma de proceder para subsanar el error dependerá de quién haya salido perjudicado, si la Hacienda Pública o nosotros mismos.

Errores en perjuicio de Hacienda.

Si el error cometido ha ocasionado un menor ingreso o una mayor devolución debemos realizar una declaración complementaria para subsanarlo.

En este caso presentaremos un nuevo modelo 200 marcando la casilla de declaración complementaria, haciendo constar el número de justificante de la declaración anterior que queremos corregir, e incluiremos todos los datos solicitados en la declaración, tanto los de la declaración anterior como los que queramos corregir y/o añadir. En la casilla 01578 o 1584 de la página 14 bis del modelo 200 incluiremos el resultado de la anterior autoliquidación en función de su signo: en la casilla 1578 si el resultado fue a ingresar y en la casilla 1584 si el resultado fue a devolver y ya nos han efectuado la devolución, en ambos casos siempre en positivo. Aquellas entidades que tributen ante las Diputaciones Forales de la Comunidad Autónoma del País Vasco y/o Comunidad Foral de Navarra utilizarán las casillas 1583 y 1585 en su lugar. Finalmente, en la casilla 00621 se indica el importe a ingresar, consecuencia de restar al resultado total definitivo (casilla 1586) el importe ingresado en la anterior autoliquidación (casilla 1578) o bien, después de adicionar el importe que nos devolvieron de la anterior autoliquidación (casilla 1584). Aquellas entidades que tributen ante las Diputaciones Forales de la Comunidad Autónoma del País Vasco y/o Comunidad Foral de Navarra utilizarán la casilla 622 en su lugar.

Errores en perjuicio nuestro.

En el sentido contrario, si has tributado de más la forma de solucionarlo es solicitando la rectificación de la declaración ya presentada y la devolución de los ingresos indebidos. Tal solicitud, debe realizarse mediante escrito dirigido a la Delegación o Administración de la Agencia Tributaria correspondiente al domicilio social de la entidad, haciendo constar claramente los errores u omisiones padecidos y acompañando justificación suficiente de los mismos. Aquí puedes ver un modelo de rectificación de autoliquidación tributaria. Esta rectificación la podemos presentar directamente de forma telemática a través de la Sede Electrónica de la Agencia Tributaria, en el apartado de rectificación de autoliquidaciones de Gestión Tributaria, o de forma presencial en las oficinas de la AEAT, de cualquier otro organismos público o en Correos. En cualquier caso, el plazo de resolución que tiene la administración para contestarnos es de 6 meses.

De igual forma se actuaría si quieres cambiar cualquier dato o cantidad pero que no afecta al resultado final, presentando un escrito de solicitud de rectificación. Por ejemplo, porque se te ha olvidado incluir el desglose de las cantidades pendientes de compensación de ejercicios anteriores o de alguna deducción pendiente de aplicación en ejercicios futuros.

Sigue leyendo más noticias y artículos de actualidad.