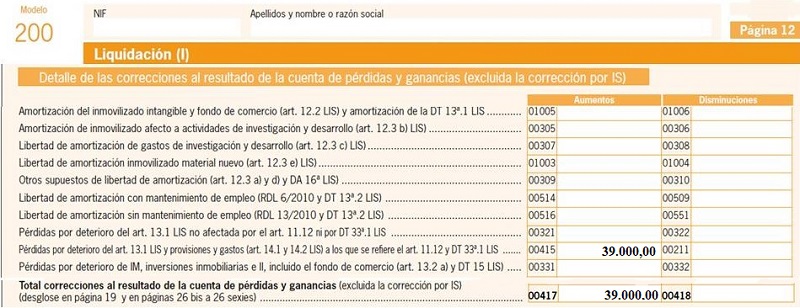

200 CASILLA 415. MODELO 200. PÉRDIDAS POR DETERIORO DEL ARTÍCULO 13.1 Y PROVISIONES A LOS QUE SE REFIERE EL ART.11.12 Y DT 33ª LIS

Sepa que:

En la práctica, y dado que el artículo 11.12 excluye a las pérdidas por deterioros del apartado a) del punto 1 del artículo 13 (que haya transcurrido el plazo de 6 meses desde el vencimiento de la obligación), las únicas pérdidas por deterioros que se contemplarían en esta casilla serían las de estimaciones globales del riesgo de insolvencias.- Que el deudor esté declarado en situación de concurso.

- Que el deudor esté procesado por el delito de alzamiento de bienes.

- Que las obligaciones hayan sido reclamadas judicialmente o sean objeto de litigio judicial o procedimiento arbitral de cuya solución dependa su cobro.

- Las correspondientes a créditos adeudados por entidades de derecho público, excepto que sean objeto de un procedimiento arbitral o judicial que verse sobre su existencia o cuantía.

- Las correspondientes a créditos adeudados por personas o entidades vinculadas, salvo que estén en situación de concurso y se haya producido la apertura de la fase de liquidación por el juez, en los términos establecidos en la Ley 22/2003, de Ley Concursal.

- Las correspondientes a estimaciones globales del riesgo de insolvencias de clientes y deudores.

- Los gastos por provisiones y fondos internos para la cobertura de contingencias idénticas o análogas a las que son objeto del Texto Refundido de la Ley de Regulación de los Planes y Fondos de Pensiones.Estos gastos serán fiscalmente deducibles en el período impositivo en que se abonen las prestaciones.

- Los gastos relativos a retribuciones a largo plazo al personal mediante sistemas de aportación definida o prestación definida.

Ejemplo

- Dotó 22.500 euros en concepto de estimación global del riesgo de posibles insolvencias de sus clientes.

- Realizó dotaciones a sistemas de previsión social de sus empleados por importe de 11.200 euros.

Solución

Las dos dotaciones realizadas no son fiscalmente deducibles en base al artículo 13 y 14 de la LIS. Por otra parte, al estar comprendidas entre las que especifica el artículo 11.12, el ajuste a realizar (aumento de la BI) sobre las mismas se reflejará en la casilla 415; así:| Registro Contable | Fiscalidad | Ajuste Extracontable | Modelo 200 de IS |

| 22.600 Euros | 0 Euros | 22.600 Euros | Casilla 415 |

| 16.400 Euros | 0 Euros | 16.400 Euros | Casilla 415 |

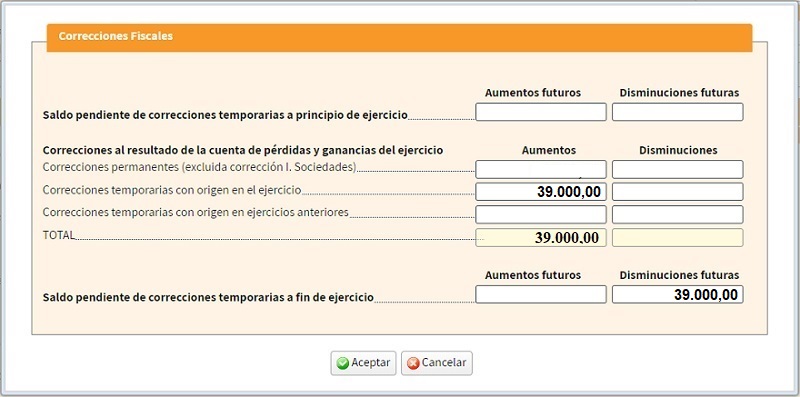

Una vez que seleccionamos la pestaña para rellenar el ajuste en la casilla 415, nos aparecerá una ventana en la que tendremos que diferenciar la corrección en función de si es permanente o temporaria y, en caso de ésta última, si es una corrección con origen en el ejercicio presente, o si se generó la reversión en ejercicios pasados.

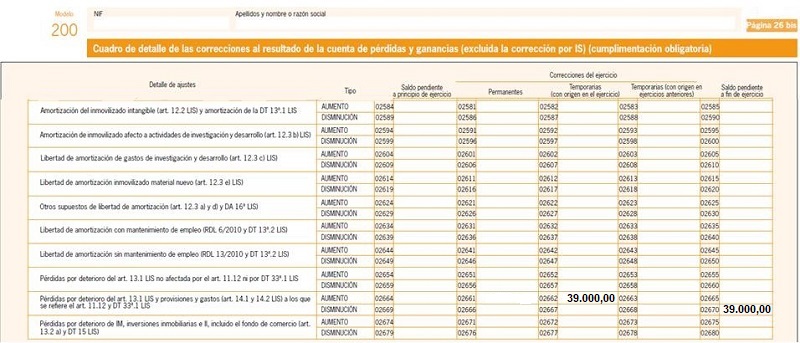

Por último, habrá que reflejar la corrección en el cuadro detalle de las correcciones de la cuenta de pérdidas y ganancias, que se encuentra a partir de la página 26.bis

200Instrucciones

Registro Contable

Contabilización de impuesto corriente y diferencias temporarias del ejercicio.Comentarios

Ajustes Extracontables. Pérdida y provisión a las que se refiere el Artículo 11.12 y el DT 33ªCaso práctico de contabilización de ajuste de diferencias temporarias por cambio de tipo impositivo.Siguiente: Casilla 335. Modelo 200. Gastos y provisiones no afectados por el Artículo 11.12

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.