Ajustes Extracontables: Operaciones a plazos.

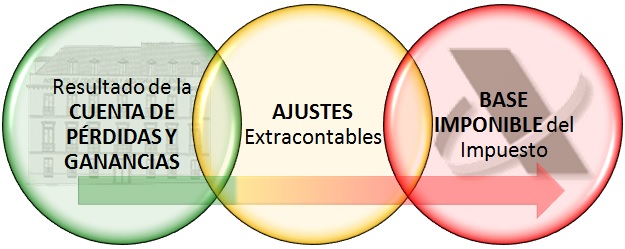

Antes de analizar la problemática de los ajustes extracontables consecuencia de las operaciones a plazo, pasamos a situar en el contexto adecuado el orgien de los ajustes extracontables, y hemos de hacerlo recordando que el artículo 10.3 de la LIS, establece que "la base imponible del Impuesto se calculará, corrigiendo, mediante la aplicación de los preceptos establecidos en la propia LIS, el resultado contable determinado de acuerdo con las normas previstas en el Código de Comercio, en las demás leyes relativas a dicha determinación y en las disposiciones que se dicten en desarrollo de las citadas normas". De esta forma, para obtener la base imponible del Impuesto sobre Sociedades habremos de corregir el resultado contable obtenido por la aplicación de los principios determinados en el Plan General de Contabilidad (RD 1514/2007 o RD 1515/2007 según corresponda), con los AJUSTES necesarios para adecuar la normativa contable a los criterios fiscales establecidos en la Ley 27/2014 y Reglamento RD 634/2015 del Impuesto sobre Sociedades. Recordemos de una forma básica que los ajustes extracontables pueden ser clasificados en:

Recordemos de una forma básica que los ajustes extracontables pueden ser clasificados en:- Diferencias permanentes:

- Negativas: Ingresos contables que nunca van a ser ingresos fiscales y gastos no contables que sí van a ser gastos fiscales.

- Positivas: Ingresos que no son contables y que sí son ingresos fiscales, y gastos contables que nunca van a ser gastos fiscales.

- Diferencias temporarias o temporales:

- Negativas: Ingresos contables que aplicando la norma fiscal no son ingresos en ese período pero sí en otro ejercicio posterior. Gastos que aplicando la normativa fiscal son gastos de ese período pero no de otros períodos en que se contabilicen.

- Positivas: Ingresos que aplicando la normativa fiscal son ingresos de ese ejercicio y no del ejercicio en que de acuerdo con la normativa contable son ingresos y Gastos contables que aplicando la normativa fiscal no son gastos de ese ejercicio pero sí de otro posterior.

| O P E R A C I O N E S A P L A Z O | |

|  |

| Principio de devengo.- El PGC no reconoce el principio de caja en las operaciones a plazos o con precio aplazado; habrá de registrarse la totalidad del resultado en el momento de la venta, con independencia de cuando se produzca el cobro (devengo). | Art. 11.4 LIS.- En operaciones a plazos o con precio aplazado, las rentas se entenderán obtenidas proporcionalmente a medida que sean exigibles los correspondientes cobros, excepto que la entidad decida aplicar el criterio del devengo. En caso de producirse el endoso, descuento o cobro anticipado de los importes aplazados, se entenderá obtenida, en dicho momento, la renta pendiente de imputación. No resultará fiscalmente deducible el deterioro de valor de los créditos respecto de aquel importe que no haya sido objeto de integración en la base imponible, hasta que esta se realice. |

Recuerde que:

Se consideran operaciones a plazos o con precio aplazado, aquellas cuya contraprestación sea exigible, total o parcialmente, mediante pagos sucesivos o mediante un solo pago, siempre que el período transcurrido entre el devengo y el vencimiento del último o único plazo sea superior al año.| Criterio Contable/Fiscal | Incidencia en Resultado Contable | Ajuste Extracontable | Modelo 200 de IS |

| Gasto Contable > Gasto Fiscal | Aumento | Positivo (+) | Casilla 357 |

| Gasto Contable < Gasto Fiscal | Disminución | Negativo (-) | Casilla 358 |

| Ingreso Contable > Ingreso Fiscal | Disminución | Negativo (-) | Casilla 358 |

| Ingreso Contable < Ingreso Fiscal | Aumento | Positivo (+) | Casilla 357 |

Ejemplo

Solución

El resultado contable obtenido y registrado contablemente en la operación ha sido:| Beneficio = 500.000 - (220.000 - 50.000) = 330.000 Euros |

Por otro lado, de acuerdo con la normativa fiscal (artículo 11.4 LIS), cabe imputar el ingreso proporcionalmente a medida que sean exigibles los correspondientes cobros. De donde resulta:

| Año | Registro Contable | Fiscalidad | Ajuste Extracontable | Modelo 200 de IS |

| 20X1 | 330.000 Euros | 165.000 Euros | (-) 165.000 Euros | Casilla 358 |

| 20X2 | 0 Euros | 99.000 Euros | (+) 99.000 Euros | Casilla 357 |

| 20X3 | 0 Euros | 66.000 Euros | (+) 66.000 Euros | Casilla 357 |

| 330.000 Euros | 330.000 Euros |

Registro Contable

Contabilización de impuesto corriente y diferencias temporarias del ejercicio.Comentarios

Caso práctico de contabilización de ajuste de diferencias temporarias por cambio de tipo.Casilla 357 modelo 200. Operaciones a plazos, aumentos de la BI.Casilla 358 modelo 200. Operaciones a plazos, disminuciones de la BI.Imputación temporal de ingresos y gastos. Operaciones a plazo.Legislación

Art. 10 Ley 27/2014 LIS. Concepto y determinación de la base imponibleArt. 11 Ley 27/2014 LIS. Imputación temporal. Inscripción contable de ingresos y gastosArt. 15 Ley 27/2014 LIS. Gastos no deduciblesDT. 1ª Ley 27/2014. Regularización de ajustes extracontablesJurisprudencia y Doctrina

Consulta Vinculate V2402-21. Influencia en cálculo de la Reserva de CapitalizaciónResolución 06065/2016 TEAC. Determinación de inclusión de IVA en Operación a plazos.Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.