Ajustes Extracontables: Pérdidas por deterioro de créditos por insolvencia afectados por limitación de la B.I.

B.I. = Base Imponible Las dotaciones por deterioro de los créditos u otros activos derivados de posibles insolvencias de deudores no vinculados con el sujeto pasivo serán deducibles conforme a las normas generales establecidas en la LIS; cuando resulten deducibles según tales normas, se integrarán en la base imponible sometidas a la limitación que establece el apartado 12 del artículo 11 de la LIS, es decir, con el límite del 70 por ciento de la base imponible positiva previa a su integración, a la aplicación de la reserva de capitalización establecida en el artículo 25 de esta Ley y a la compensación de bases imponibles negativas. Con la introducción de la disposición adicional decimoquinta de la LIS mediante la disposición final octava de la Ley 7/2024, se modifica el anterior límite en función del importe neto de la cifra de negocios (INCN) en los periodos iniciados a partir del 01/01/2024; así tendremos:| Límite pérdidas por deterioro | ||

| Importe Neto Cifra de Negocios Euros | A partir de 2024 | |

| INCN < 20 MM. | 70% | |

| 20 MM. < INCN < 60MM. | 50% | |

| INCN ≥ 60MM. | 25% | |

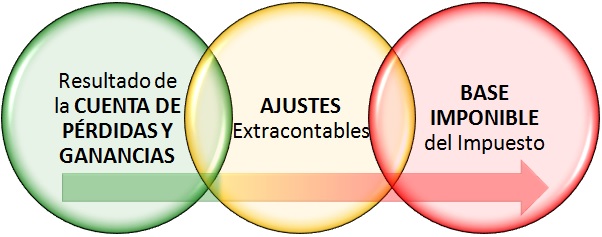

No habremos de realizar ninguna corrección al resultado obtenido de nuestra cuenta de pérdidas y ganancias cuando los criterios contables y fiscal coincidan. Así, las pérdidas por deterioro del valor de los créditos de las posibles insolvencias de deudores del artículo 13.1 a los que se refiere el apartado 12 del artículo 11 de la LIS, motivarán la existencia de ajustes extracontables. El propio artículo 11.12, en su segundo párrafo establece: "(...) Las cantidades no integradas en un período impositivo serán objeto de integración en los períodos impositivos siguientes con el mismo límite. A estos efectos, se integrarán en primer lugar las dotaciones correspondientes a los períodos impositivos más antiguos. Si en un período impositivo se hubieran efectuado dotaciones por deterioro de los créditos u otros activos derivadas de las posibles insolvencias de los deudores no vinculados con el contribuyente, no adeudados por entidades de derecho público y cuya deducibilidad no se produzca por aplicación de lo dispuesto en el artículo 13.1.a) de esta Ley, así como los derivados de la aplicación de los apartados 1 y 2 del artículo 14 de esta Ley, correspondientes a dotaciones o aportaciones a sistemas de previsión social y, en su caso, prejubilación, que hayan generado activos por impuesto diferido, y el derecho establecido en el artículo 130 de esta Ley resultara de aplicación sólo a una parte de los mismos, se integrarán en la base imponible, en primer lugar, aquellas dotaciones correspondientes a los activos a los que no resulte de aplicación el referido derecho. (...)". En consecuencia con lo expuesto en párrafos anteriores, los ajustes y motivaciones de los mismos que nos permitirán obtener la base imponible correcta del impuesto sobre sociedades, a partir del resultado de nuestra contabilidad, vendrán dados por:

No habremos de realizar ninguna corrección al resultado obtenido de nuestra cuenta de pérdidas y ganancias cuando los criterios contables y fiscal coincidan. Así, las pérdidas por deterioro del valor de los créditos de las posibles insolvencias de deudores del artículo 13.1 a los que se refiere el apartado 12 del artículo 11 de la LIS, motivarán la existencia de ajustes extracontables. El propio artículo 11.12, en su segundo párrafo establece: "(...) Las cantidades no integradas en un período impositivo serán objeto de integración en los períodos impositivos siguientes con el mismo límite. A estos efectos, se integrarán en primer lugar las dotaciones correspondientes a los períodos impositivos más antiguos. Si en un período impositivo se hubieran efectuado dotaciones por deterioro de los créditos u otros activos derivadas de las posibles insolvencias de los deudores no vinculados con el contribuyente, no adeudados por entidades de derecho público y cuya deducibilidad no se produzca por aplicación de lo dispuesto en el artículo 13.1.a) de esta Ley, así como los derivados de la aplicación de los apartados 1 y 2 del artículo 14 de esta Ley, correspondientes a dotaciones o aportaciones a sistemas de previsión social y, en su caso, prejubilación, que hayan generado activos por impuesto diferido, y el derecho establecido en el artículo 130 de esta Ley resultara de aplicación sólo a una parte de los mismos, se integrarán en la base imponible, en primer lugar, aquellas dotaciones correspondientes a los activos a los que no resulte de aplicación el referido derecho. (...)". En consecuencia con lo expuesto en párrafos anteriores, los ajustes y motivaciones de los mismos que nos permitirán obtener la base imponible correcta del impuesto sobre sociedades, a partir del resultado de nuestra contabilidad, vendrán dados por:| Criterio Contable/Fiscal | Incidencia en Resultado Contable | Ajuste Extracontable | Modelo 200 de IS |

| Pérdidas por deterioro del valor de los créditos de las posibles insolvencias de deudores contabilizadas en el período impositivo objeto de declaración (ejercicio N), y que no cumplan los requisitos recogidos en el artículo 13.1, afectados por artículo 11.12. Pérdidas por deterioro (ejercicio N) de los créditos u otros activos derivadas de las posibles insolvencias de los deudores no vinculados con el contribuyente, no adeudados por entidades de derecho público y cuya deducibilidad no se produzca por aplicación de lo dispuesto en el artículo 13.1 | Aumento | Positivo (+) | Casilla 415 |

| En otro período impositivo (ejercicio N + 1), la reversión de los elementos que hayan generado activos por impuesto diferido, que pasen a ser fiscalmente deducibles, sin tener en cuenta la limitación establecida en el artículo 11.12 de la LIS. | Disminución | Negativo (-) | Casilla 211 |

| En el período impositivo (ejercicio N + 1) por la aplicación del límite, en su caso, y por la diferencia entre lo registrado en la casilla 211 y dicho límite, si este último fuese menor. | Aumento | Positivo (+) | Casilla 416 | En el período impositivo (ejercicio N + 2) por la compensación del exceso sobre el límite registrado en ejercicios anteriores en la casilla 416, en su caso. | Disminución | negativo (-) | Casilla 543 |

| NOTA: Las claves -415- y -211- no deben de ser cumplimentadas por las Sociedades Cooperativas, que cumplimentarán las claves -210- y -480-. | |||

Recuerde que:

Las casillas -415- y -211- incluyen las dotaciones o aportaciones a sistemas de previsión social a que se refiere el apartado 12 del artículo 11 de la LIS, sin tener en cuenta el límite previsto en dicho artículo, que se tendrá en cuenta en las casillas -416- y -543-.Ejemplo

Solución

La reversión de la dotación realizada estará sujeta al límite especificado en el artículo 11.12. Así, tendremos:| Ejercicio | Registro Contable | Fiscalidad | Ajuste Extracontable | Modelo 200 de IS |

| 20X0 | (-) 55.000 Euros | 0 Euros | (+) 55.000 Euros | Casilla 415 |

| 20X1 | (+) 55.000 Euros | 45.500 euros (Límite 70% de 65.000) | (-) 55.000 Euros | Casilla 211 |

| 20X1 | 0 Euros | --- | (+) 9.500 Euros | Casilla 416 |

| Posterior a 20X1 | 0 Euros | 9.500 euros | (-) 9.500 Euros | Casilla 543 |

200Instrucciones

Registro Contable

Contabilización de impuesto corriente y diferencias temporarias del ejercicio.Comentarios

Caso práctico de contabilización de ajuste de diferencias temporarias por cambio de tipo.Legislación

Art. 10 Ley 27/2014 LIS. Concepto y determinación de la base imponibleArt. 11 Ley 27/2014 LIS. Imputación temporal. Inscripción contable de ingresos y gastos.Art. 13 Ley 27/2014 LIS. Correcciones de valor: pérdida por deterioro del valor elementos patrimonialesArt. 14 Ley 27/2014 LIS. Provisiones y otros gastosArt. 15 Ley 27/2014. Gastos no deducibles.Art. 25 Ley 27/2014 LIS. Reserva de capitalizaciónArt. 130 Ley 27/2014. Derecho a la conversión de activos por impuesto diferido en crédito exigible.DA. 13ª Ley 27/2014. Prestación patrimonial por conversión de activos por impuesto diferido.DT. 1ª Ley 27/2014. Regularización de ajustes extracontablesDT. 33ª Ley 27/2014. Conversión de activos por impuesto diferido generados en períodos impositivosEn Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Ajustes Extracontables. Ingresos por donaciones y legados otorgados por terceros. Artículo 17.5 LIS

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.