GANANCIAS Y PÉRDIDAS PATRIMONIALES NO DERIVADAS DE TRANSMISIONES DE ELEMENTOS PATRIMONIALES

En todos los supuestos que se incluyen en este apartado lo que se grava es el valor de mercado de los elementos patrimoniales que se incorporen al patrimonio del contribuyente o, en su caso, la parte proporcional de estos elementos.Ganancias patrimoniales no derivadas de la transmisión de elementos patrimoniales

Todos las ganancias que se deban incluir aquí serán aquellas que, de acuerdo al artículo 34.1.b) de la Ley 35/2006, provengan de la incorporación al patrimonio del contribuyente de bienes y derechos NO derivados de una transmisión. Formarán parte de estas ganancias patrimoniales:- Subvenciones y ayudas concedidas al contribuyente para la adquisición o rehabilitación de la vivienda habitual .

Recordemos que las ganancias patrimoniales originadas por una subvención, se imputarán únicamente al contribuyente al que se le haya concedido la subvención, independientemente del uso que se le dé a la misma. Así por ejemplo en este caso, la renta que se pone de manifiesto por la percepción de una subvención pública por o para la reparación de un inmueble, se considerará una ganancia patrimonial de la persona a quien corresponda el derecho a su obtención, una ganancia patrimonial de la persona que haya obtenido la subvención, que será la que deba tributar por ella; y ello con independencia de que esa persona no sea el único propietario del inmueble, o, incluso, de que no tenga ningún derecho de propiedad sobre el mismo (Resolución TEAC 0670/2019, de 1 de junio de 2020)

Recordemos que las ganancias patrimoniales originadas por una subvención, se imputarán únicamente al contribuyente al que se le haya concedido la subvención, independientemente del uso que se le dé a la misma. Así por ejemplo en este caso, la renta que se pone de manifiesto por la percepción de una subvención pública por o para la reparación de un inmueble, se considerará una ganancia patrimonial de la persona a quien corresponda el derecho a su obtención, una ganancia patrimonial de la persona que haya obtenido la subvención, que será la que deba tributar por ella; y ello con independencia de que esa persona no sea el único propietario del inmueble, o, incluso, de que no tenga ningún derecho de propiedad sobre el mismo (Resolución TEAC 0670/2019, de 1 de junio de 2020) - Ayudas otorgadas por el Estado en concepto de renta básica de emancipación.

- Ayudas derivadas del aprovechamiento forestal de los vecinos en montes públicos.

- Intereses generados a raíz de una indemnización por retraso en el cumplimiento de una obligación. A este respecto resulta importante reseñar que la Sentencia 121/2023, de 12 de enero, del Tribunal Supremo, supone un cambio de criterio respecto de la tributación de este tipo de intereses cuando corresponde a una devolución de ingresos indebidos, que vuelven a considerarse sujetos y no exentos como antes de la sentencia 1651/2020, de 3 de diciembre, de este mismo tribunal.

- Indemnización percibida por arrendatario por extinguir el arrendador el contrato de arrendamiento de inmueble.

- Premios obtenidos por participar en juegos, concursos, rifas, etc.

Valoración de las ganancias patrimoniales generadas por premios

A la hora de valorar la ganancia patrimonial generada por la obtención de un premio deberemos tener en cuenta la naturaleza del mismo, es decir, si se trata de un premio en metálico o si, por el contrario, el premio recibido es un premio en especie.- Premio en metálico: se debe tener en cuenta que cualquier premio en metálico que recibamos va a estar sujeto a retención, por nuestra ganancia patrimonial estaría formada por la suma del propio premio más la retención pertinente. NOTA: La retención se declarará en su respectivo apartado de retenciones y pagos a cuenta.

- Premio en especie: los premios en especie recibidos por los contribuyentes llevarán consigo el correspondiente ingreso a cuenta, por lo que el importe de la ganancia se corresponderá con la suma del valor del premio, valorado a valor de mercado, más el ingreso a cuenta. NOTA: Si el ingreso a cuenta hubiese sido repercutido al contribuyente que recibe el premio NO se deberá incorporar a la ganancia patrimonial.

Pérdidas por razones ajenas o eventualidades

Tal y como se ha pronunciado la Dirección General de Tributos a través de la Consulta Vinculante V2849-19 que se considerará pérdida patrimonial cuando, por razones ajenas al contribuyente, se haya reducido el valor del patrimonio de este. No obstante, si tenemos contratado un seguro que vaya a aportar una cantidad en concepto de indemnización por dicha pérdida, se deberá calcular la diferencia entre el valor de adquisición (restando la correspondiente depreciación que pueda haber existido) y la indemnización percibida. Algunos ejemplos de pérdidas patrimoniales no derivadas de la transmisión de elementos patrimoniales son:1. Pérdida patrimonial por no devolución de criptomonedas depositadas

Una reseña especial en este apartado podría realizar en relación a las pérdidas patrimoniales consecuencia de la no devolución de las monedas virtuales depositadas por los contribuyentes, donde el tratamiento habilitado por la normativa del IRPF difiere respecto de cuando se produce la compra-venta, pues para la Administración tributaria el importe de un crédito no devuelto a su vencimiento no constituye de forma automática una pérdida patrimonial; el "poseedor/propietario de las criptomonedas" (acreedor) mantendrá su derecho de crédito y deberá imputar la pérdida patrimonial de acuerdo con lo establecido para los créditos no cobrados en el artículo 14.2.k) LIRPF, es decir, se imputarán en el período impositivo en que concurra alguna circunstancias detalladas en el apartado específico para el tratamiento de este tipo de operaciones en IRPF.2. Pérdida patrimonial por pago de deuda como responsable subsidiario

Se considerará una pérdida patrimonial no derivada de la transmisión de elementos patrimoniales, por lo que se integrará en la Base Imponible General del IRPF.

Se considerará una pérdida patrimonial no derivada de la transmisión de elementos patrimoniales, por lo que se integrará en la Base Imponible General del IRPF.3. Pérdida patrimonial por operaciones de compraventa

La Dirección General de Tributos, en Consulta vinculante V2248-23, se pronunció en un caso en el que un contribuyente fue estafado en la compraventa de un vehículo; entendiendo que se podrá imputar una pérdida patrimonial cuando se produzca alguna de las circunstancias de la letra k) del artículo 14. Por ejemplo, no será suficiente la interposición de la correspondiente querella, sino que, entre otras (artículo 14) será necesario que:- Se cumpla el plazo de un año desde el inicio del procedimiento judicial distinto de los de concurso que tenga por objeto la ejecución del crédito sin que este haya sido satisfecho

4. Pérdida patrimonial por depósito consignado en la puja de una subasta.

De acuerdo con la consulta vinculante V1119-24, de 23 de mayo de 2024, la pérdida del depósito constituido para pujar en una subasta judicial, si finalmente no se realiza el pago del resto del precio y consecuentemente se pierde la cantidad depositada, constituye una variación en el valor del patrimonio del contribuyente (pérdida patrimonial) que no deriva de la transmisión de un elemento patrimonial, pérdida patrimonial que, desde su consideración como renta general, procederá integrar en la base imponible general (artículos 45 y 48 de la LIRPF), criterio que aplica por extensión del criterio que viene estableciendo para la pérdida de arras en contratos de compraventa.100Instrucciones

Comentarios

Tributación indemnización por resolución anticipada del contrato de arrendamiento.Pérdida patrimonial en IRPF por pago de deuda como responsable subsidiario.Imputación pérdidas patrimoniales. Caso Fórum Filatélico.Compra-Venta de Monedas Virtuales -Criptomonedas-Legislación

Art. 34 Ley 35/2006 LIRPF. Importe de las ganancias o pérdidas patrimoniales. Norma general.Art. 45 Ley 35/2006 LIRPF. Renta General.Art. 48 Ley 35/2006 LIRPF. Integración y compensación de rentas en la base imponible general.Jurisprudencia y Doctrina

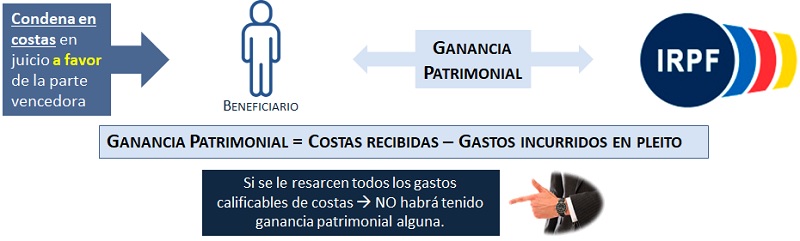

Consulta vinculante V3259-23. Tributación de indemnización por abandonar el inmueble del que se es arrendatario.Consulta vinculante V0417-24. Tributación subvención para incentivo del autoconsumo energético.Consulta vinculante V0408-24. Los impagos entre cónyuges en separación de bienes no son pérdida patrimonial.Consulta vinculante V3081-23. Tratamiento en IRPF pérdidas patrimoniales por apuestas deportivas.Consulta vinculante V2248-23. Pérdida patrimonial por ser estafado en una compraventa.Consulta Vinculante V2103-23. A qué cónyuge en gananciales se imputa la percepción de una subvención.Consulta vinculante V2059-23. Tributación en IRPF de salarios impagados, intereses y costas judiciales.Consulta vinculante V1688-23. Los intereses indemnizatorios constituyen ganancia patrimonial en la BI General.Consulta vinculante V1664-23. Los intereses indemnizatorios son ganancia patrimonial integrada en la BI General.Consulta vinculante V1411-23. Pérdida patrimonial por acciones de sociedad que entra en concurso de acreedores.Consulta vinculante V1113-23. Requisitos para imputar pérdida patrimonial por impago de crédito de un deudor.Resolución TEAC 02478/2022. La AEAT no puede regularizar los intereses de demora no declarados previa STS 24/2023. Los intereses de demora son una ganancia patrimonial en el IRPF.Consulta vinculante V0239-23. Tributación de prestación recibida por una mutualidad de previsión social.Consulta Vinculante V0238-23. Intereses demora en devolución ingresos indebidos (AEAT) son ganancia patrimonial.Resolución nº 0670/2019 del TEAC. Imputación de la subvención al titular de la misma.Consulta Vinculante V1636-21. Pérdida por no devolución aportaciones a fondo perdido a una cooperativa.Consulta Vinculante V1414-21. Exceso intereses demora devuelto por préstamo hipotecario cláusula suelo.Consulta Vinculante V0005-20. Pérdida patrimonial por haber sufrido estafa por fraude piramidal.Consulta Vinculante V2849-19. Pérdida patrimonial causada por un robo de joyas y relojes.Consulta Vinculante V1425-19. Incidencia en el IRPF de la percepción de las costas procesales.Siguiente: Ganancias y pérdidas patrimoniales. Aplicación de coeficientes reductores o de abatimiento. IRPF.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.