Ganancias y Pérdidas patrimoniales por la venta de productos de segunda mano en plataformas a tal fin. NO PROFESIONALES.

La reciente transposición de la Directiva (UE) 2021/514 del Consejo de Europa, conocida como DAC7, mediante la publicación de la Orden HAC/72/2024, de 1 de febrero, por la que se aprueba el modelo 238 "Declaración informativa para la comunicación de información por parte de operadores de plataformas", impone la obligación a éstos de remitir a las autoridades fiscales del Estado determinada información sobre los vendedores que operen en sus plataformas, en especial de las operaciones realizadas por los contribuyentes que excedan en un determinado número (más de 30 operaciones) o importe (superior a 2.000 €), con efectos para la declaración de renta del ejercicio 2024 a realizar durante 2025.Recuerde que:

Únicamente deberemos incorporar en renta los ingresos que procedan de una ganancia patrimonial derivada de la venta del bien en cuestión.Ventas realizadas en Wallapop, Vinted, etc.

Como hemos indicado anteriormente, las ventas que realicemos en dichas plataformas que superen los 2.000 euros o las 30 operaciones van a constar en los registros de Hacienda. Ahora bien, este hecho ¿va a implicar que debamos declarar dichos ingresos en nuestra declaración de renta? La respuesta a la anterior pregunta va a depender si en la venta o ventas realizadas hemos obtenido una ganancia patrimonial (diferencia positiva entre precio de adquisición y de venta) o no. De lo anterior se desprenden las siguientes preguntas: ¿Solo tributarán las ganancias?, ¿y las pérdidas? SÍ a la primera y No a la segunda pregunta. Esto es así con base en los siguientes artículos de la LIRPF, entre otros:- Respecto a las ganancias patrimoniales obtenidas, es el artículo 6.2.d) y el artículo 15.2 los que contemplan su inclusión en la base imponible del impuesto y su posterior tributación. En nuestro caso particular de ventas en estas plataformas se producirán en el caso, menos habitual, de venta de productos nuevos o de usados que han experimentado un incremento de valor (objetos coleccionables o raros). Por tanto, en este caso particular, deberemos declarar dicha ganancia patrimonial en nuestra declaración de la renta, salvo que por importe y por circunstancias socio económicas no esté obligado a realizar la misma.

- Respecto a las pérdidas patrimoniales, el artículo 33.5.b) determina que "No se computarán como pérdidas patrimoniales las debidas al consumo", por lo que, y dado que estamos tratando de artículos usados (cuyo valor ha disminuido por el consumo) no podremos incluirlas en nuestra declaración.

Hemos de tener en cuenta que la práctica totalidad de las operaciones realizadas por particulares en estas plataformas de "segunda mano" van a generar pérdidas patrimoniales no incluibles en la declaración.

Hemos de tener en cuenta que la práctica totalidad de las operaciones realizadas por particulares en estas plataformas de "segunda mano" van a generar pérdidas patrimoniales no incluibles en la declaración.

- Ventas realizadas por particulares, obteniendo pérdida y donde el precio de adquisición del bien fue superior al valor de venta (caso más común): Dado que la pérdida se ha producido por el consumo normal del bien, no deberemos incluir ésta en nuestra declaración (artículo 33.5.b de la LIRPF); por lo que no tendremos que hacer nada.

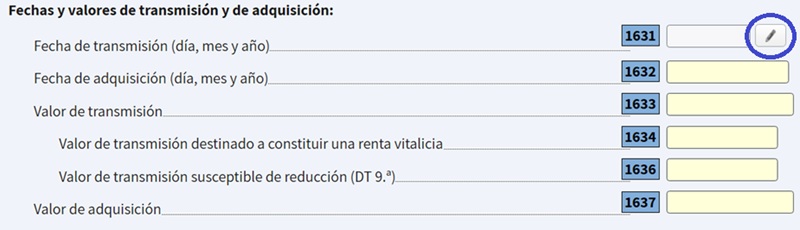

- Ventas realizadas por particulares, obteniendo ganancia y donde el precio de adquisición del bien fue inferior al valor de venta (caso menos común): Deberán incluir en su declaración, caso de tener que hacerla, el importe de la ganancia obtenida a reflejar en la casilla 1631 de la página 15 (II) del modelo 100 de declaración.

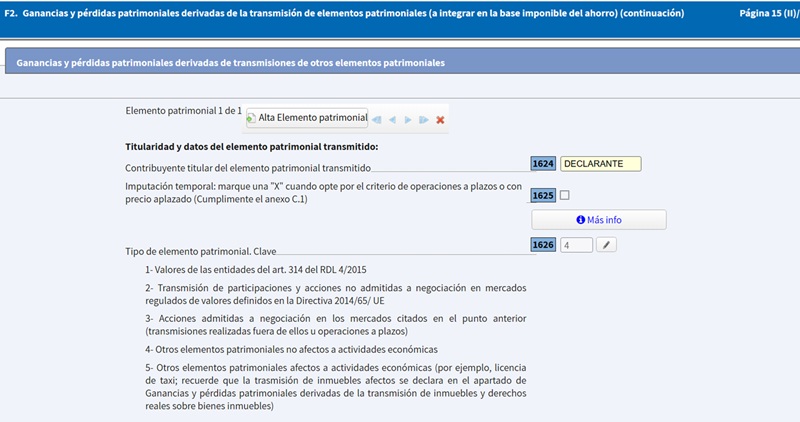

En primer lugar clicaremos en la casilla 1624 para seleccionar la opción 4:

En primer lugar clicaremos en la casilla 1624 para seleccionar la opción 4:

Posteriormente en la casilla 1631: Donde deberemos rellenar los datos solicitados:

Donde deberemos rellenar los datos solicitados:

- Por otra lado, mencionar que, aunque no es de particular estudio en este artículo, las ventas realizadas por empresarios o profesionales en el marco de su actividad económica, independientemente que registren ganancias (precio venta mayor que precio adquisición) o perdidas (viceversa) deberán registrarse en la declaración correspondiente, tanto los ingresos generados como los costes correspondientes, tributando por el régimen de IRPF correspondiente (base imponible general) y NO por incremento o disminución patrimonial (base imponible del ahorro).

Alquileres realizados en Airbnb y similares

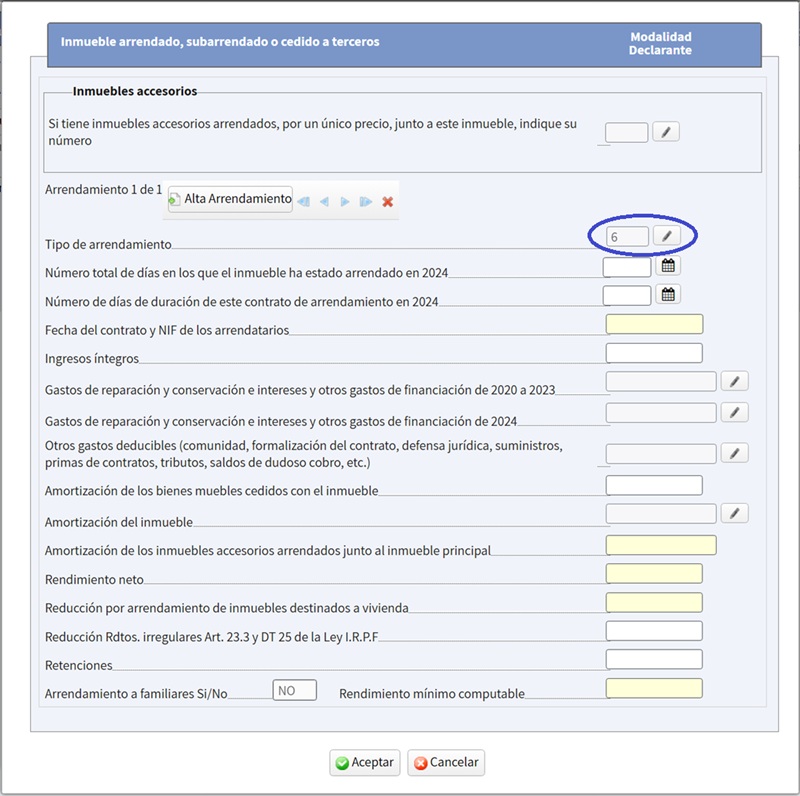

Totalmente distinta es la operatoria realizada en este tipo de plataformas, ya que éstas van a generar rentas derivadas de los alquileres cobrados y que deberán tributar siempre en concepto de rendimientos del capital inmobiliario. Como en el caso anterior, nos referiremos únicamente a particulares no profesionales que no ejercen una actividad económica relacionada con dichos alquileres. Los alquileres de corta duración o vacacionales no podrán gozar de la reducción del rendimiento neto positivo (entre el 50% y el 90%) prevista para ciertos arrendamientos destinados a vivienda.

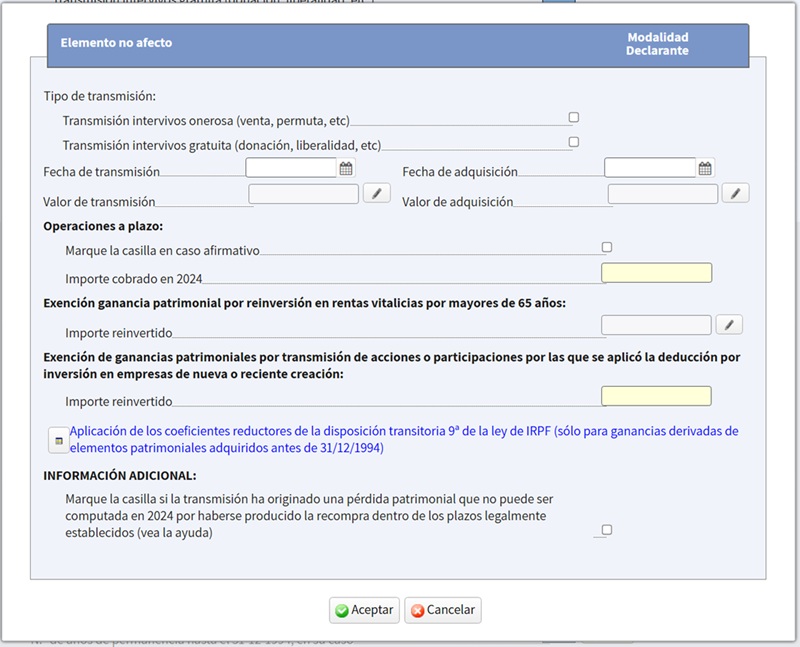

Los alquileres de corta duración o vacacionales no podrán gozar de la reducción del rendimiento neto positivo (entre el 50% y el 90%) prevista para ciertos arrendamientos destinados a vivienda.- Alquileres vacacionales o de corta duración (suelen ser los más comunes): Regulado por el Real Decreto 1312/2024, de 23 de diciembre, tiene la gran particularidad de que los alojamientos ofrecidos deben estar inscritos en el Registro Único de Arrendamientos, cuyo proceso se realizará a través del Registro de la Propiedad correspondiente.A nivel fiscal este tipo de arrendamientos se deberán registrar como rendimiento del capital inmobiliario a consignar en la página 6 del modelo 100 de declaración.

La ley lo define como el arrendamiento por un período breve de una o varias unidades (totalidad de una finca o parte de ella), con finalidad turística o no, a cambio de una remuneración, ya sea con carácter profesional o no profesional, de forma regular o no. Se define "Unidad" como un alojamiento amueblado, afecte o no a la totalidad del inmueble, que es objeto de la prestación de un servicio de alquiler de alojamiento de corta duración.

La ley lo define como el arrendamiento por un período breve de una o varias unidades (totalidad de una finca o parte de ella), con finalidad turística o no, a cambio de una remuneración, ya sea con carácter profesional o no profesional, de forma regular o no. Se define "Unidad" como un alojamiento amueblado, afecte o no a la totalidad del inmueble, que es objeto de la prestación de un servicio de alquiler de alojamiento de corta duración. En primer lugar clicaremos en la casilla 0063:

En primer lugar clicaremos en la casilla 0063:

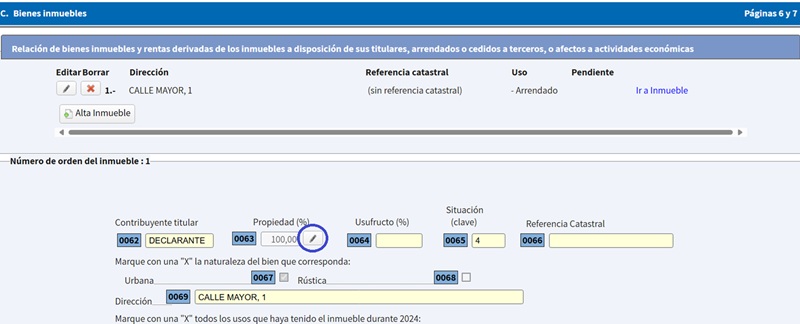

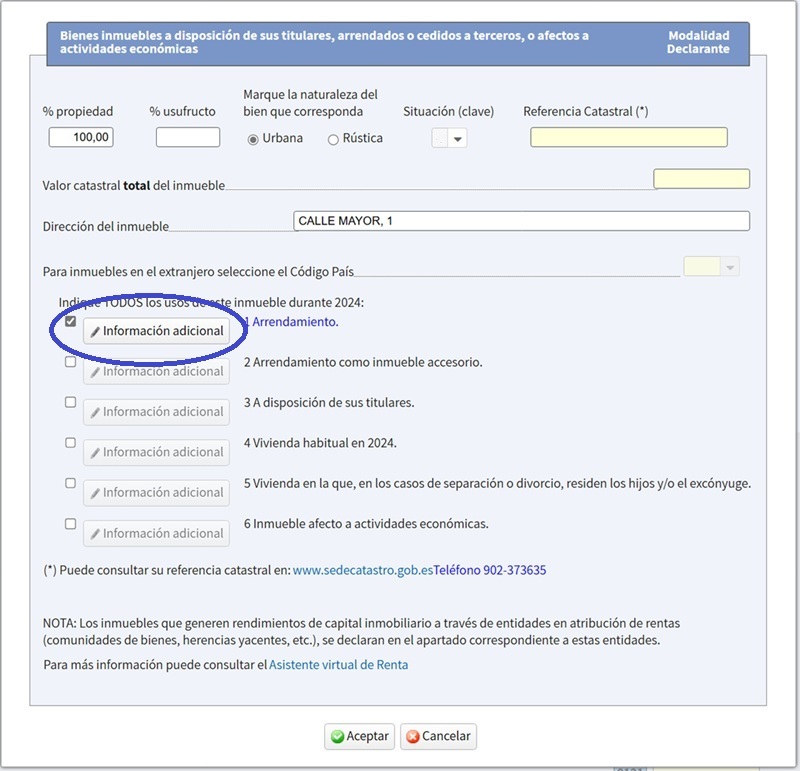

Donde en la siguiente pantalla rellenaremos ciertos datos y marcaremos la verificación de "1 Arrendamiento", clicando posteriormente en "Información Adicional":

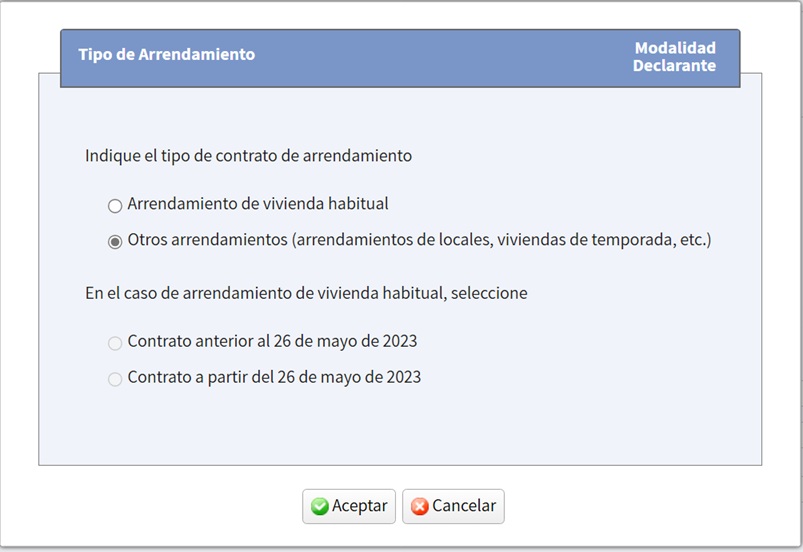

En la siguiente pantalla deberemos marcar el "Tipo de arrendamiento" 6 (Otros arrendamientos (arrendamientos de locales, viviendas de temporada, etc.) y posteriormente completar los datos solicitados:

- Alquileres distintos a los del punto anterior, con una perspectiva temporal del medio o largo plazo: Deberán declararse de forma análoga a los del apartado anterior pudiendo utilizar la opción de "Arrendamiento de vivienda habitual" si procediese. Este tipo de arrendamientos, a diferencia de los anteriormente expuestos, podrán aplicar la reducción del rendimiento neto positivo (entre el 50% y el 90%) prevista para los arrendamientos destinados a vivienda habitual, en su caso.

Comentarios

Liquidación de pérdidas y ganancias patrimoniales.Legislación

Art. 6 Ley 35/2006 del IRPF. Hecho imponible.Art. 15 Ley 35/2006 del IRPF. Determinación de la base imponible y liquidable.Art. 33 Ley 35/2006 del IRPF. Concepto de ganancias y pérdidas patrimoniales.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Consulta vinculante V0243-25 DGT. Imputación temporal de atrasos recibidos por acuerdo extrajudicial

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.