Infracción tributaria: Solicitar indebidamente beneficios o incentivos fiscales.

La regulación de este tipo de infracción la encontramos en el apartado 2 del artículo 194 de la Ley General Tributaria (LGT), y se produce por el hecho de solicitar indebidamente beneficios o incentivos fiscales derivados de la normativa de cada tributo mediante la omisión de datos relevantes o la inclusión de datos falsos siempre que, como consecuencia de dicha conducta, no proceda imponer al mismo sujeto sanción por alguna de las siguientes infracciones:- Dejar de ingresar la deuda tributaria que debiera resultar de una autoliquidación (Art. 191 LGT)

- No presentar correctamente los documentos necesarios para practicar las liquidaciones (Art. 192 LGT)

- Solicitar indebidamente devoluciones (Art. 194.1)

- Determinar o acreditar improcedentemente partidas positivas o negativas o créditos tributarios aparentes (Art. 195 LGT)

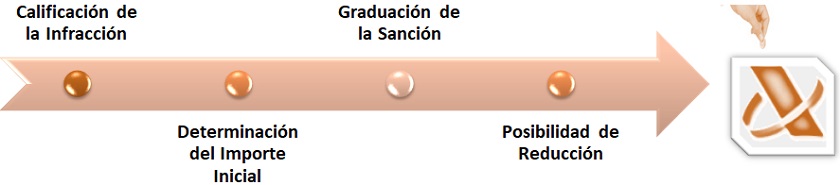

Así, para completar la información que nos permita determinar el importe de una sanción por la comisión de una infracción de solicitud indebida de devoluciones, presentamos el siguiente cuadro explicativo:

Así, para completar la información que nos permita determinar el importe de una sanción por la comisión de una infracción de solicitud indebida de devoluciones, presentamos el siguiente cuadro explicativo:| Calificación de la Sanción | Graduación de la Sanción | Reducción de la Sanción |

|

|

|

Ejemplo

Solución

Según el actuario de la Administración, la infracción se calificó como obtención indebida de devoluciones que regula el artículo 193 de la Ley General Tributaria (LGT), así como la de solicitar indebidamente beneficios o incentivos fiscales prevista en el artículo 194.2. Siendo esto así, determinamos lo siguiente:| Calificación de la sanción | Graduación | Reducción | ||

| Artículo infringido | Con ocultación | Calificación | Perjuicio económico | Reducción del 40% |

| Artículo 193 | SÍ (1) | Leve (2) | SÍ (3) | Sí, si no se presenta recurso |

| Artículo 194.2 | No procede | Grave (4) | No procede | Sí, si no se presenta recurso |

| ||||

| Artículo 193 | Artículo 194.2 | |

| Importe base de la sanción (1.800 - 300) | 1.500,00 Eur. | No procede |

| Sanción por calificación leve/grave | (2) 750,00 Eur. | (4) 300,00 Eur. |

| Sanción por perjuicio económico | (3) 375,00 Eur. | No procede |

| Reducción por pago y no recurso (Art. 188.3) (40% sobre 1.125 y 300) | - 450,00 Eur. | - 120,00 Eur. |

| Subtotales | 675,00 Eur. | 180,00 Eur. |

| Total sanción | 855,00 Eur. | |

| Propuesta de liquidación = 1.500,00 euros |

| Propuesta de sanción = 855,00 euros |

Aclaración:

La existencia de ocultación, por sí misma, no va a producir una mayor sanción pecuniaria, sino que va a ser un agravante (o atenuante si no la hubiere) en la calificación de la infracción (leve, grave, muy grave).

Legislación

Art. 193 Ley 58/2003 LGT. Infracción tributaria por obtener indebidamente devoluciones.Art. 194 Ley 58/2003 LGT. Infracción tributaria por solicitar indebidamente devoluciones.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.