Tributación Mínima en el Impuesto sobre Sociedades.

La Ley 22/2021 de Presupuestos Generales del Estado para 2022 introduce en la normativa del impuesto sobre sociedades (Ley 27/2014) un nuevo artículo 30.bis ("Tributación mínima") para regular el impuesto mínimo que habrán de pagar las entidades cuyo importe neto de la cifra de negocios sea al menos de 20 millones de euros durante los 12 meses anteriores a la fecha en que se inicie el período impositivo, o que tributen en el régimen de consolidación fiscal, con independencia de su importe neto de la cifra de negocios. Así:

¿A qué contribuyentes les resultará de aplicación este tipo o cuota mínima?

- Con un importe neto de la cifra de negocios -INCN- igual o superior a veinte millones de euros durante los 12 meses anteriores a la fecha de inicio del período impositivo o,

- Que tributen en el régimen de consolidación fiscal (cualquiera que sea el importe de su cifra de negocios).

- Entidades a las que sea de aplicación el régimen fiscal establecido en la Ley 49/2002, de 23 de diciembre, de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo y que tributen al 10%.

- Entidades que tributen al 1%, tales como sociedades de inversión de capital variable, fondos de inversión de carácter financiero, sociedades de inversión inmobiliaria y los fondos de inversión inmobiliaria, fondo de regulación del mercado hipotecario.

- Fondos de pensiones que tributen al 0%.

- Entidades de la Ley 11/2009, de 26 de octubre, por la que se regulan las Sociedades Anónimas Cotizadas de Inversión en el Mercado Inmobiliario (SOCIMIs).

Particularidades en la cuota mínima según la naturaleza de la entidad.

No obstante lo anterior, establece el referido artículo 30.bis que:| Entidades de nueva creación con tipo 15% | El tipo de tributación mínima será del 10% |

| Entidades cuyo INCN del período impositivo inmediato anterior sea inferior a 1 millón de €. | No podrá ser inferior al resultado de aplicar el porcentaje resultante de multiplicar la escala del 17% - 20% (artículo 29.1 LIS) por 15/25, redondeado por exceso. |

| Entidades de Reducida Dimensión -ERD- (INCN del período impositivo inmediato anterior < 10 millones de €.) | No podrá ser inferior al resultado de aplicar el porcentaje resultante de multiplicar el 20% (artículo 29.1 LIS) por 15/25, redondeado por exceso. |

| Entidades de crédito y de exploración, investigación y explotación de yacimientos y almacenamientos subterráneos de hidrocarburos con tipo 30% | El tipo de tributación mínima será del 18% |

| Cooperativas | La cuota líquida mínima no podrá ser inferior al resultado de aplicar el 60% a la cuota íntegra según Ley 20/1990, sobre Régimen Fiscal de las Cooperativas. |

| Entidades de la Zona Especial Canaria | La base imponible positiva sobre la que se aplique el porcentaje no incluirá la parte de la misma correspondiente a las operaciones realizadas material y efectivamente en el ámbito geográfico de dicha Zona que tribute al tipo de gravamen especial regulado en el artículo 43 de la Ley 19/1994. |

¿Cómo habremos de calcular la cuota líquida mínima?.

Siguiendo las reglas establecidas en el apartado 2 del artículo 30.bis LIS, podríamos esquematizar el siguiente procedimiento de liquidación del impuesto:| Concepto | INCN < 20M. y no tributan en consolidación | INCN >= 20M. o tributan en consolidación |

| RESULTADO CONTABLE | ||

| +/- Ajustes Extracontables | ||

| - Reserva de Capitalización | ||

| - Bases Imponibles Negativas | ||

| = BASE IMPONIBLE | ||

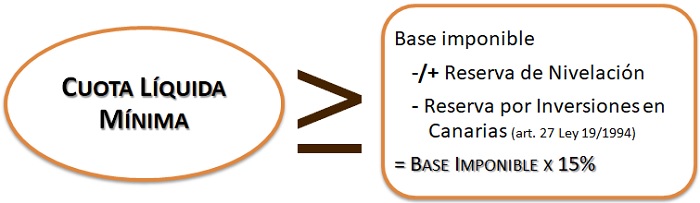

| +/- Reserva de Nivelación | ||

= BASE IMPONIBLE utilizada como referencia para 15%  Esta base imponible (restando además la RIC art. 27 Ley 19/1994, si fuese el caso) será la que sirva para obtener la CUOTA LÍQUIDA MÍNIMA. Sepa que del 15% sobre esta base imponible establecido para la tributación mínima, será del:

| (BI) | (BI) |

| x Tipo de gravamen | ||

| = CUOTA ÍNTEGRA | (A) | (A) |

| - Bonificaciones | (B) | (B) |

| - Deducción por inversiones de autoridades portuarias (Art. 38.bis LIS) | (C) | (C) |

| - Deducción por doble imposición (Art. 31, 32, 100 y DT 23ª LIS) | (D) | (D) |

= CUOTA LÍQUIDA MÍNIMA (CLM)  En este punto "actúa" la denominada "CUOTA LÍQUIDA MÍNIMA", para entidades en régimen de consolidación o aquellas cuyo INCN >= 20 millones (pues a aquellas con INCN < 20 millones no les resulta aplicable) es donde entra la excepción prevista en el artículo 30.bis.2, debiendo tener en cuenta que:

| NO APLICABLE PARA ESTE TIPO DE ENTIDADES | Si (A)-(B)-(C)-(D) < 15% * BI CLM = (A)-(B)-(C)-(D) Este porcentaje del 15%, será del:

|

Si (A)-(B)-(C)-(D) > 15% * BI CLM = 15% * (BI) Este porcentaje del 15%, será del:

| ||

| - Resto deducciones | (E) | (E) |

| = CUOTA LÍQUIDA POSITIVA (CLP) (En ningún caso podrá ser negativa arts. 30 y 71 LIS) | (A)-(B)-(C)-(D)-(E) | Si (A)-(B)-(C)-(D) < 15% * BI CLP = CLM y (E) pdtes de compensar en futuro |

| Si (A)-(B)-(C)-(D) > 15% * BI CLP = (A)-(B)-(C)-(D)-(E) pero CLP nunca < CLM | ||

| A partir de aquí, si el importe de las retenciones, ingresos a cuenta y pagos fraccionados realizados son superiores a la cuota líquida o, en su caso, a la cuota líquida mínima, podrá solicitarse la devolución de la diferencia obtenida. | ||

Ejemplo

| Resultado Contable | 500.000 |

| Ajustes positivos | 6.500 |

| Ajustes negativos | 120.000 |

| Rentas de activos intangibles | 32.000 |

| Reserva de capitalización | 35.450 |

| Compensación BI negativas | 85.000 |

| Reserva de nivelación, en su caso | 23.405 |

| Deducción por rentas obtenidas en Ceuta y Melilla | 20.000 |

| Deducción por doble imposición | 12.150 |

| Deducción por I+D+i | 9.000 |

| Creación empleo discapacitados | 6.000 |

| Retenciones | 1.000 |

| Ingresos a cuenta | 450 |

| Pagos fraccionados | 2.000 |

- RCR tiene un INCN < 20 MM.

- RCR tiene un INCN >=20 MM.

- RCR tiene un INCN >=20 MM. y deducciones por rentas en Ceuta de 3.000 en vez de 20.000 Euros

Solución

La siguiente tabla nos servirá para analizar las consecuencias de la aplicación de la referida ley.| Concepto | INCN < 20 MM (a) | INCN >= 20 MM (b) | INCN >= 20 MM (c) |

| Resultado Contable | 500.000,00 | 500.000,00 | 500.000,00 |

| Ajustes positivos | 6.500,00 | 6.500,00 | 6.500,00 |

| Ajustes negativos | 120.000,00 | 120.000,00 | 120.000,00 |

| Rentas de activos intangibles | 32.000,00 | 32.000,00 | 32.000,00 |

| Reserva de capitalización | 35.450,00 | 35.450,00 | 35.450,00 |

| Compensación BI negativas | 85.000,00 | 85.000,00 | 85.000,00 |

| Reserva de nivelación, en su caso | 23.405,00 | n/p | n/p |

| Base Imponible, referencia para CLM | 210.645,00 | 234.050,00 | 234.050,00 |

| Cuota íntegra (25%) | 52.661,25 | 58.512,50 | 58.512,50 |

| Deducción por rentas obtenidas en Ceuta y Melilla | 20.000,00 | 20.000,00 | 3.000,00 |

| Deducción por doble imposición | 12.150,00 | 12.150,00 | 12.150,00 |

| Cuota íntegra ajustada. | 20.511,25 | 26.362,50 | 43.362,50 |

Cuota líquida mínima  En este punto, para INCN >= 20 MM:

| No Existe | 26.362,50 | 35.107,50 |

| Deducción por I+D+i | 9.000,00 | n/p (1) | 8.255,00 (2) |

| Creación empleo discapacitados | 6.000,00 | n/p (1) | n/p (3) |

| Retenciones | 1.000,00 | 1.000,00 | 1.000,00 |

| Ingresos a cuenta | 450,00 | 450,00 | 450,00 |

| Pagos fraccionados | 2.000,00 | 2.000,00 | 2.000,00 |

| Cuota Diferencial | 2.061,25 | 22.912,50 | 35.107,50 |

| |||

Comentarios

Tipos de gravamen en impuesto de sociedades.Legislación

Art. 30 Ley 27/2014 LIS. Cuota íntegra y cuota líquida.Art. 30.bis Ley 27/2014 LIS. Tritubación mínimaSiguiente: Operaciones societarias. Separación de socios

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.