RESERVA PARA INVERSIONES EN CANARIAS. TRATAMIENTO FISCAL

La Reserva para Inversiones en Canarias (RIC), regulada en el artículo 27 de la ley 19/1994, es un instrumento que trata de estimular la inversión de las empresas que desarrollen su actividad en Canarias. Podrán utilizar esta reserva todas aquellas sociedades sujetas al Impuesto sobre Sociedades, además de las personas físicas que, estando sujetas al IRPF, determinen su rendimiento utilizando el método de estimación directa, que desarrollen cualquier actividad

¿QUE VENTAJA FISCAL GENERA LA RIC?

La RIC permitirá reducir la base imponible en el Impuesto sobre Sociedades por el importe que estos establecimientos permanentes destinen de sus beneficios a la dotación de la RIC, no pudiendo esta reducción determinar una base imponible negativa. Esta deducción se aplicará a las dotaciones que en cada período impositivo se hagan a la reserva para inversiones hasta el límite del noventa por ciento de la parte de beneficio obtenido en el mismo período que no sea objeto de distribución.REQUISITOS PARA LA APLICACIÓN DE LA REDUCCIÓN

Para que la reducción esté correctamente aplicada y no se genere ningún ajuste en un futuro, se deberán tener en cuenta tres requisitos fundamentales:- Contables.

- Materialización de la inversión.

- Mantenimiento de inversiones.

Requisitos de contabilidad

La reserva para inversiones en Canarias debe figurar en el balance de la empresa con absoluta separación y título apropiado, siendo indisponible mientras los bienes adquiridos por la misma deban permanecer en la empresa.Materialización de la inversión

Todas aquellas empresas que hayan dotado una reserva para inversiones en Canarias y se hayan aplicado la correspondiente reducción de la base imponible por su importe deberán, en un plazo de tres años a contar desde la fecha de devengo del impuesto del ejercicio en que se dotó la reserva, materializar la inversión de dicha reserva.

Recuerde que:

Esta reducción no será aplicable en las actividades de construcción naval, fibras sintéticas, industria del automóvil, siderurgia e industria del carbón.- Adquisición de elementos patrimoniales dedicados a la creación o ampliación de un establecimiento, diversificación de la actividad o transformación del proceso productivo.

Las inversiones en suelo serán consideradas inversiones iniciales si nunca se han beneficiado de este régimen de inversiones canarias y si, además, queda afecto a todas aquellas actividades enumeradas en el artículo 27.4.a de la Ley 19/1994. Tratándose de contribuyentes que cumplan las condiciones del artículo 101 de la Ley 27/2014, en el período impositivo en el que se obtiene el beneficio con cargo al cual se dota la reserva, la inversión podrá consistir en la adquisición de elementos usados del inmovilizado, siempre que los bienes adquiridos no se hayan beneficiado anteriormente del régimen previsto en este artículo. Por otro lado, todas aquellas inversiones materializadas en la adquisición de inmovilizado intangible se corresponderán con la adquisición de derechos de uso de propiedad industrial o intelectual, conocimientos no patentados o concesiones administrativas que cumplan una serie de requisitos. Leer más sobre los requisitos...

Las inversiones en suelo serán consideradas inversiones iniciales si nunca se han beneficiado de este régimen de inversiones canarias y si, además, queda afecto a todas aquellas actividades enumeradas en el artículo 27.4.a de la Ley 19/1994. Tratándose de contribuyentes que cumplan las condiciones del artículo 101 de la Ley 27/2014, en el período impositivo en el que se obtiene el beneficio con cargo al cual se dota la reserva, la inversión podrá consistir en la adquisición de elementos usados del inmovilizado, siempre que los bienes adquiridos no se hayan beneficiado anteriormente del régimen previsto en este artículo. Por otro lado, todas aquellas inversiones materializadas en la adquisición de inmovilizado intangible se corresponderán con la adquisición de derechos de uso de propiedad industrial o intelectual, conocimientos no patentados o concesiones administrativas que cumplan una serie de requisitos. Leer más sobre los requisitos... El inmovilizado intangible deberá cumplir los siguientes requisitos:

El inmovilizado intangible deberá cumplir los siguientes requisitos:- Únicamente se utilizarán en el establecimiento que reúna las condiciones del artículo 27 de la Ley 19/1994.

- Tendrá que ser amortizable.

- Se deberán adquirir a terceros en condiciones de mercado. Si se trata de concesiones administrativas se deberán adquirir en un ámbito de competencia.

- Deberá figurar en el activo de la empresa.

- Aquellas empresas que tengan la consideración de entidades de reducida dimensión (cifra de negocios inferior a 10 millones de euros) podrán adquirir elementos usados del inmovilizado, siempre que estos no se hayan utilizado previamente para la aplicación del régimen de inversiones especiales.

- Creación de puestos de trabajo relacionados con la inversión del punto anterior, en los términos establecidos en el propio artículo 27.4.b de la Ley 19/1994.

La creación de puestos de trabajo se determinará por el incremento de la plantilla media total producido en dicho período respecto de la plantilla media de los 12 meses anteriores a la fecha de la entrada en funcionamiento de la inversión, siempre que dicho incremento se mantenga durante un período de cinco años, salvo en el caso de contribuyentes que cumplan las condiciones del artículo 101 de la Ley 27/2014, en el período impositivo en el que se obtiene el beneficio con cargo al cual se dota la reserva, quienes deberán mantener dicho incremento durante tres años. Para el cálculo de la plantilla media total de la empresa y de su incremento se tomarán las personas empleadas, en los términos que disponga la legislación laboral, teniendo en cuenta la jornada contratada en relación con la jornada completa. Asimismo, la materialización de la reserva también podrá ser en la creación de puestos de trabajo, efectuada en el período impositivo, que no pueda ser considerada como inversión inicial por no reunir alguno de los requisitos expuestos anteriormente, con el límite del 50 por ciento de las dotaciones a la Reserva efectuadas en el periodo impositivo.

La creación de puestos de trabajo se determinará por el incremento de la plantilla media total producido en dicho período respecto de la plantilla media de los 12 meses anteriores a la fecha de la entrada en funcionamiento de la inversión, siempre que dicho incremento se mantenga durante un período de cinco años, salvo en el caso de contribuyentes que cumplan las condiciones del artículo 101 de la Ley 27/2014, en el período impositivo en el que se obtiene el beneficio con cargo al cual se dota la reserva, quienes deberán mantener dicho incremento durante tres años. Para el cálculo de la plantilla media total de la empresa y de su incremento se tomarán las personas empleadas, en los términos que disponga la legislación laboral, teniendo en cuenta la jornada contratada en relación con la jornada completa. Asimismo, la materialización de la reserva también podrá ser en la creación de puestos de trabajo, efectuada en el período impositivo, que no pueda ser considerada como inversión inicial por no reunir alguno de los requisitos expuestos anteriormente, con el límite del 50 por ciento de las dotaciones a la Reserva efectuadas en el periodo impositivo. - Adquisición de elementos patrimoniales que tengan una finalidad distinta a la de la letra A, así como inversión en elementos patrimoniales que contribuyan a la mejora y protección del medio ambiente en el territorio canario, y también a gastos de investigación y desarrollo que reglamentariamente se determinen. Al igual que ocurre en el punto 1, las inversiones realizadas en suelo, edificado o no, deberán cumplir con los requisitos que establece el artículo 27.4.c de la Ley 19/1994.En ningún caso, se podrá materializar la reserva para inversiones en Canarias en la rehabilitación o reforma de inmuebles destinados a vivienda vacacional.

- Suscripción de acciones o participaciones en sociedades por la constitución o ampliación de capital y de deuda pública canaria, así como cualquier instrumento financiero emitido por entidades financieras siempre que los fondos captados con el objeto de materializar la Reserva sean destinados a la financiación en Canarias de proyectos privados o de colaboración público privada, cuyas inversiones sean aptas, siempre que las emisiones estén supervisadas por el Gobierno de Canarias, y cuenten con un informe vinculante de la Agencia Estatal de Administración Tributaria.

- Con efectos para los períodos impositivos iniciados desde el 1 de enero de 2025, y según la disposición adicional decimoquinta de la ley 19/1194, la reserva para inversiones en Canarias podrá ser materializada mediante inversiones en elementos patrimoniales afectos a la actividad de arrendamiento de vivienda, con las siguientes particularidades:

- Tendrá la consideración de actividad económica de arrendamiento de vivienda aquella explotación para cuyo desarrollo se disponga de una persona empleada con contrato laboral y a jornada completa.

- Las cantidades destinadas a la reserva para inversiones en Canarias podrán materializarse en bienes inmuebles situados en Canarias, siempre que se destinen de modo novedoso al arrendamiento de vivienda, con o sin opción de compra, y no exista vinculación directa o indirecta con el arrendatario.

- La vivienda afectada debe encuentrarse efectivamente arrendada dentro del plazo de los 6 meses posteriores a la fecha de su adquisición o de su puesta en condiciones de habitabilidad.

- Se podrá materializar la reserva mediante la realización de inversiones en creación de empleo relacionadas de forma directa con las inversiones previstas en este apartado.

- Asimismo, la reserva podrá materializarse mediante la suscripción de acciones o participaciones en el capital emitidas por sociedades como consecuencia de su constitución o ampliación de capital que desarrollen estas actividades.

- Respecto al cumplimiento del plazo de permanencia en funcionamiento de la inversión comenzará a computarse al inicio del arrendamiento efectivo. No obstante, no se entenderá interrumpida la cesión cuando se proceda a un nuevo arrendamiento de una misma vivienda en el plazo de seis meses desde su desocupación. En ese caso, el plazo de mantenimiento de la inversión afecta a actividad económica se ampliará por un período equivalente a aquel durante el cual el inmueble hubiera estado desocupado.

Mantenimiento de inversiones

Recuerde que:

Todos aquellos elementos patrimoniales adquiridos con el objetivo de materializar la inversión deberán estar situados y utilizados en el archipiélago canario.INCUMPLIMIENTO DE LA MATERIALIZACIÓN O DEL PERÍODO MÍNIMO DE PERMANENCIA

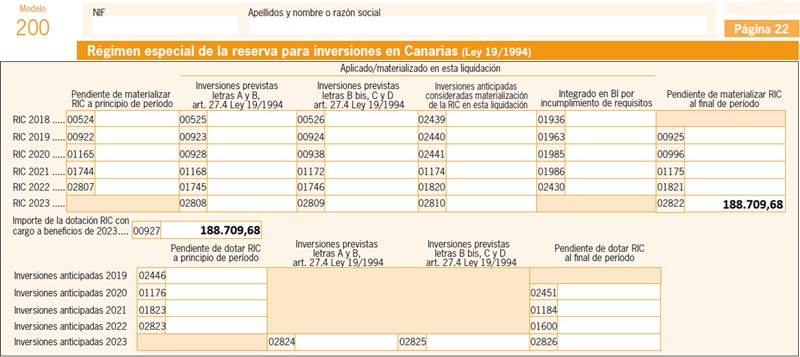

Sabemos que la correcta aplicación de la RIC vendrá condicionada tanto por la materialización de la inversión como por el período mínimo de permanencia del elemento patrimonial en la empresa, período durante el cual la RIC será indisponible. El incumplimiento de cualquiera de estos requisitos generará a la empresa la obligación de incorporar en su base imponible el importe que en su día se redujo. Este ajuste se deberá realizar en el impuesto de sociedades correspondiente al ejercicio en que se produjo el incumplimiento, consignando el importe correspondiente en la casilla 403 de la página 13 y en la celda correspondiente de la columna "Integrado en BI por incumplimiento de requisitos" de la página 22. Además, se girarán intereses de demora por el importe del ajuste correspondiente a la infracción, que se consignarán en la casilla 617 de la página 14 bis del modelo. NOTA: El ajuste se practicará por la cantidad que ha incumplido los requisitos, por ejemplo, si la materialización de la inversión ha consistido en la adquisición de dos elementos patrimoniales y uno de ellos se transmite antes de que se cumpla el período mínimo de permanencia, el importe del ajuste corresponderá al valor por el cual se adquirió el elemento por el que se ha incumplido.APLICACIÓN PRÁCTICA

La aplicación y cálculo de esta reserva puede presentar dificultades por el hecho de que al importe de los beneficios sobre los que se aplica esta, hay que descontar el gasto por impuesto de sociedades, que habrá que calcular previamente para obtener dicha cifra de beneficios. Para ello hay que plantear un sistema de dos ecuaciones con dos incógnitas (reserva inversión en Canarias -RIC- e importe del impuesto -IS-), y solo para el caso de no contemplar otras deducciones y/o bonificaciones, y un tipo impositivo del 25%:| IS = 25% de BI = 0,25 x (BAI - 0,90 x RIC) |

| RIC = P x (BAI - RL - IS) - DVD |

- BI: Base Imponible = BAI - 0,90 x RIC

- RIC: Reserva de inversión en Canarias.

- IS: Impuesto de sociedades pagado.

- BAI: Beneficio antes de impuestos.

- P: Porcentaje de los beneficios destinados a la reserva.

- RL: Reserva legal destinada en el ejercicio.

- DVD: Dividendo distribuido

- La RIC será:

En el caso de que la empresa tribute a un tipo distinto al 25%, en el sistema de ecuaciones anterior sustituiremos el 0,25 (25%) por el que corresponda.

RIC = 0,75 x BAI - DVD0,775 - Una vez hallado este dato podremos obtener el impuesto de sociedades (IS):

En el caso de que la empresa tribute a un tipo distinto al 25%, sustituiremos 0,25 por el que corresponda.

IS = 25% de BI = 0,25 x (BAI - 0,90 x RIC) - Con este dato anterior, calculamos el beneficio del ejercicio:

Bº = BAI - IS

- Para seguir con la dotación contable:

DC = Bº x P

- Con este dato de la dotación contable (DC), hallaremos la dotación y cantidad deducible (DD) de la BI del impuesto, que será:

DD = (DC - DVD) x 0,90

Importante:

El procedimiento descrito anteriormente se utiliza para cuando se quiere aplicar a la reserva el importe máximo permitido o un porcentaje alto de los beneficios obtenidos.Para cantidades fijas menores o no significativas con respecto a los beneficios obtenidos, el importe del impuesto no va a influir en su cálculo por lo que se asignará directamente como deducción de la BI.

Ejemplo I

- JPSA quiere destinar el máximo permitido a la reserva de inversiones de Canarias.

- JPSA quiere destinar 120.000 € a dicha reserva.

Solución

La empresa, a pesar de tener domicilio fiscal en Madrid, podrá aplicar la reserva de inversiones de Canarias con la base de 250.000 euros ya que son obtenidos allí mediante una sucursal. Por otra parte, los beneficios distribuidos correspondientes a la parte obtenida en Canarias es de 25.000 euros (100.000 x 250.000/1.000.000). - Caso a.): Con los datos anteriores, y dado que quiere destinar el máximo permitido (por lo que entra en juego el importe pagado por el IS), deberemos realizar el procedimiento descrito en la fórmula anterior, y siguiendo el esquema, tendremos:1.-

| RIC = 0,75 x BAI - DVD0,775 = 0,75 x 250.000 - 25.0000,775= 209.677,42 euros |

2.- Siendo entonces el IS:

| IS = 0,25 x (BAI - 0,90 x RIC) = 0,25 x (250.000 - 0,90 x 209.677,42) = 15.322,58 euros |

Una vez calculado estos dos datos podremos hallar el beneficio del ejercicio (de Canarias), así como la dotación contable y la cantidad deducible por la dotación de la RIC: 3.- El beneficio del ejercicio será: 250.000 - 15.322,58 = 234.677,42 euros. 4.- Que coincidirá con la dotación contable (DC) ya que se ha destinado el total de beneficios a la RIC (P = 100% = 1). 5.- Ahora bien, para calcular la dotación deducible de la BI del impuesto de JPSA, tenemos que restar a la cifra anterior el importe de los dividendos distribuidos (en nuestro caso 25.000 euros), por tanto: Dotación deducible: 234.677,42 - 25.000 = 209.677,42 euros. Siendo la cantidad deducible en la base imponible del impuesto, el 90% de la cifra anterior:

| Deducible por dotación RIC = 209.677,42 x 0,90 = 188.709,68 euros |

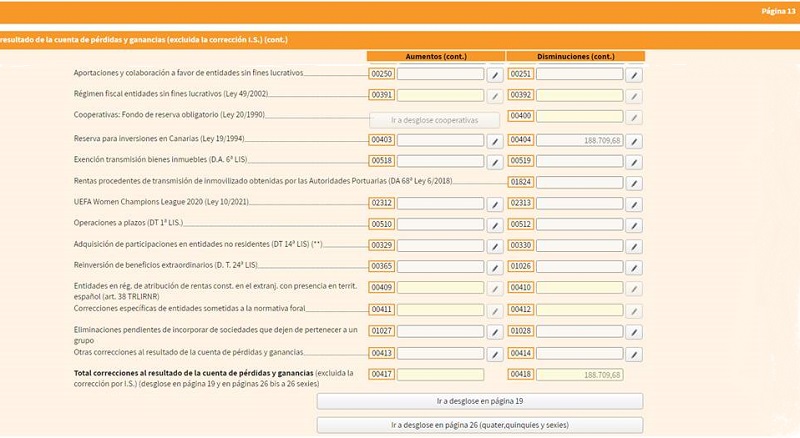

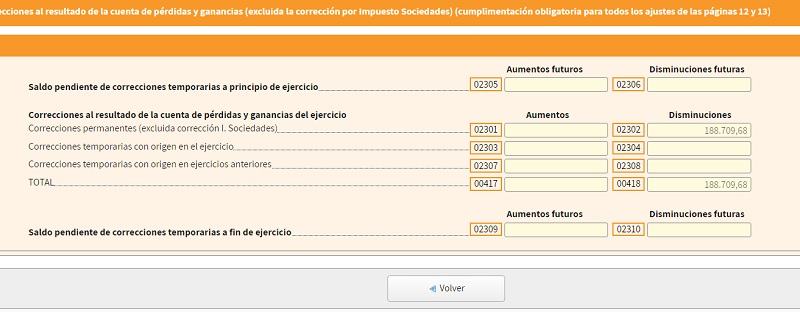

El reflejo en el modelo 200 del IS será: Página 13:

Página 19:

Pagina 22:

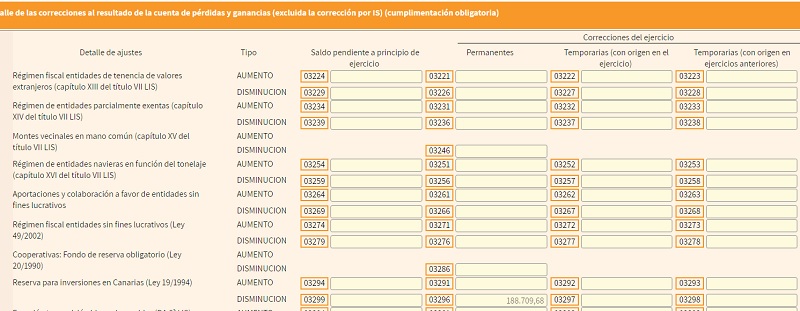

Página 26 sexies:

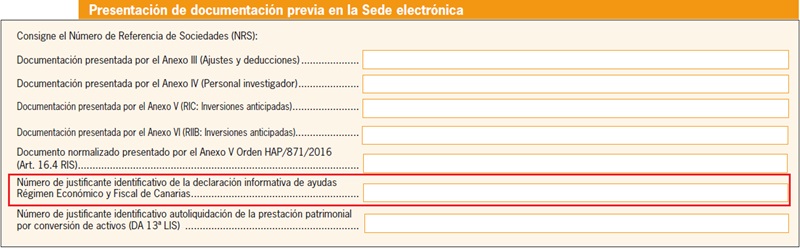

Página 21: Dado que hemos aplicado la reducción correspondiente a la reserva por inversiones en Canarias, deberemos presentar dentro del plazo establecido para la presentación de la declaración del Impuesto sobre Sociedades, el modelo 282 de "Declaración informativa anual de ayudas recibidas en el marco del Régimen Económico y Fiscal de Canarias y otras ayudas de estado", aprobado por la Orden HAP/296/2016.

- Caso b.): Puesto que el importe destinado a la reserva es significativamente inferior al volumen total de beneficios generados en Canarias (120.000 € Vs. 250.000 €), los 120.000 € que se pretenden destinar a esta reserva se podrán aplicar en su totalidad, pues serán inferiores al máximo permitido.

Ejemplo II

Solución

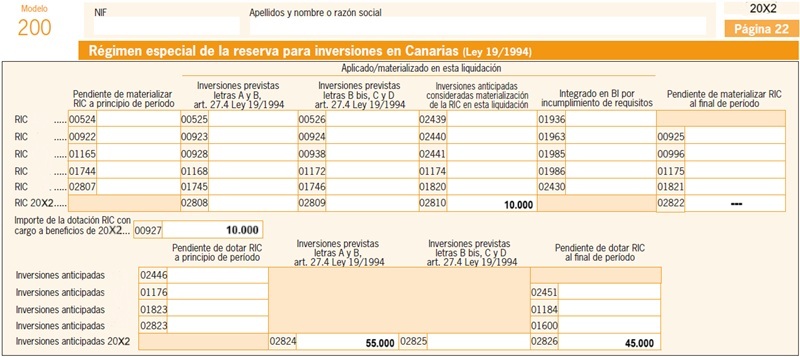

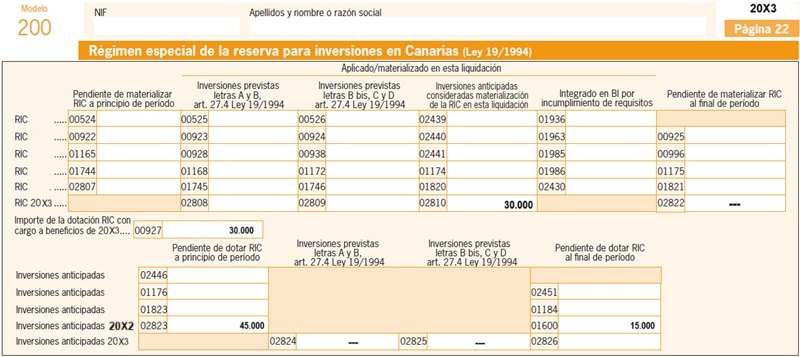

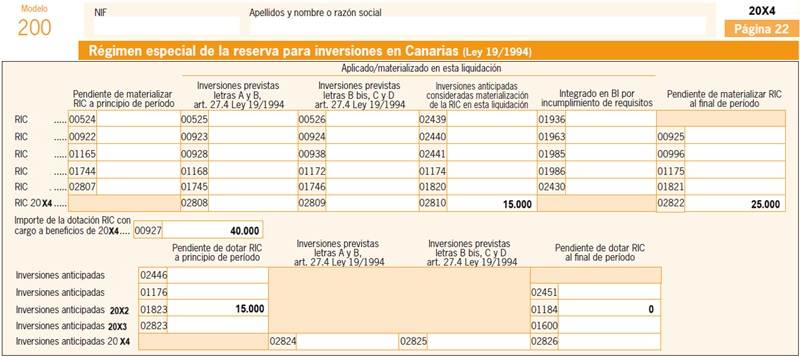

Observamos que el total dotado a la RIC en el periodo estudiado ha sido de 80.000 € (10.000 + 30.000 + 40.000), mientras que se han materializado inversiones por 55.000 €, quedando pues la cantidad de 25.000 € pendientes de materializar en ejercicios futuros. Por otra parte, el montante anual de beneficios no distribuidos (1.000.000 €) va a posibilitar aplicar el total de la dotación realizada sin necesidad de realizar los cálculos descritos con anterioridad (el límite anual de dotación sería el 90% de 1.000.000 = 900.000 €, cifra muy superior a la dotada). Los siguientes cuadros plasman el reflejo en el modelo 200 de declaración en cada ejercicio: - Ejercicio 20X2:

Además, en la Casilla 404 de la página 13, consignaremos la cantidad de 10.000 €. - Ejercicio 20X3:

Además, en la Casilla 404 de la página 13, consignaremos la cantidad de 30.000 €. - Ejercicio 20X4:

Además, en la Casilla 404 de la página 13, consignaremos la cantidad de 40.000 €.

200Instrucciones

Cálculos

Calculadora de amortización por el método lineal.Comentarios

- ¿Como rellenar la RIC en el Modelo 200?- Ajustes extracontables por la RIC.- Instrucciones cuadro "Régimen especial de la reserva para inversiones en Canarias" de la página 22.- ¿Como se contabiliza la RIC?- Deducciones para realización de ciertas actividades en Canarias.- Inversiones en territorios de África occidental desde Canarias.- Deducción por activos fijos en CanariasJurisprudencia y Doctrina

Resolución TEAC 06843/2015 de 04.12.2018. Plazo para dotación de Reserva por Inversiones en CanariasLegislación

- Art. 12 Ley 27/2014 LIS. Correcciones de valor. Amortizaciones.- Artículo 27 Ley 19/1994 RFC. Reserva para Inversiones en Canarias.- Disposición adicional undécima, ley 19/1194 sobre régimen fiscal de Canarias. Inaplicación de los beneficios fiscales.- Disposición adicional decimoquinta, ley 19/1194. Inversiones en elementos patrimoniales afectos a la actividad de arrendamiento de vivienda.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.