PAGO FRACCIONADO IS. MODALIDAD DEL ARTÍCULO 40.3

En los 20 primeros días naturales de abril, octubre y diciembre se debe hacer un ingreso a cuenta de la liquidación correspondiente al período impositivo vigente. Los pagos fraccionados tendrán la condición de pago a cuenta de la liquidación correspondiente al período impositivo que esté en curso el día primero de cada uno de los meses indicados. Las Sociedades Patrimoniales también están obligadas a realizar pagos fraccionados en las mismas condiciones que el resto de entidades.MODALIDAD DEL ARTÍCULO 40.3 DE LA LIS:

Importante:

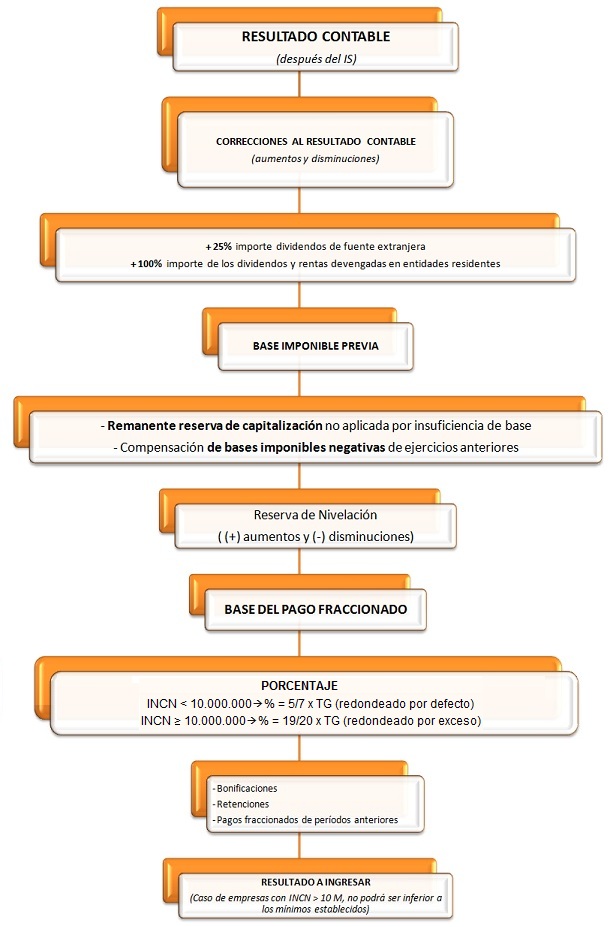

Aún cuando esta modalidad es voluntaria, están obligados a aplicarla los contribuyentes cuyo importe neto de cifra de negocios, supere la cantidad de 6 millones euros durante los doce meses anteriores a la fecha en que se inicien los períodos impositivos dentro del año, en concordancia con el artículo 40.3 párrafo cuarto.| CIFRA DE NEGOCIOS | PORCENTAJE MULTIPLICADOR DE LA BASE IMPONIBLE |

| INCN < 10.000.000 de Euros | % = (5/7) x TG (redondeado por defecto) |

| INCN > 10.000.000 de Euros | % = (19/20) x TG (redondeado por exceso) |

| INCN: Importe Neto de la Cifra de Negocios TG: Tipo de Gravamen | |

Ejemplo I:

| Enero-Marzo | Enero-Septiembre | Enero-Noviembre |

| 430.000 | 720.000 | 980.000 |

Solución

En primer lugar, y dado que JPSA presentó un INCN mayor de 6 MM de Euros, debe acogerse obligatoriamente al artículo 40.3 de la LIS para el cálculo de sus pagos fraccionados. Así, la siguiente tabla nos clarificará el cálculo:| Concepto | Enero-Marzo | Enero-Septiembre | Enero-Noviembre |

| Resultado contable | 430.000 | 720.000 | 980.000 |

| Reversión deterioro créditos | 0 (1) | -145.000 | -145.000 |

| Base Imponible previa | 430.000 | 575.000 | 835.000 |

| Compensación BI negativas | 0 (2) | 480.000(3) | 480.000 |

| Reserva de nivelación | 43.0000 | 9.500 | 35.500 |

| BI pago fraccionado | 387.000 | 85.500 | 319.500 |

| Tipo aplicable | 0.25 x 5/7 = 17,85 ==>17% | ||

| Pago fraccionado bruto | 65.790 | 14.535 | 54.315 |

| Pagos anteriores de 20X1 | --- | 65.790 | 65.790 |

| Pago fraccionado a realizar | 65.790 | 0 | 0(4) |

| |||

Con independencia que el resultado sea positivo (a ingresar) o negativo (sin ingreso), para aquellos contribuyentes cuyo Importe Neto de la Cifra de Negocios -INCN- sea superior a 6 millones de euros durante los 12 meses anteriores a la fecha en que se inicie el período impositivo al que corresponda el pago fraccionado y consecuentemente utilicen la modalidad del artículo 40.3 (o la utilicen voluntariamente), la presentación del Modelo 202 será obligatoria.

Con independencia que el resultado sea positivo (a ingresar) o negativo (sin ingreso), para aquellos contribuyentes cuyo Importe Neto de la Cifra de Negocios -INCN- sea superior a 6 millones de euros durante los 12 meses anteriores a la fecha en que se inicie el período impositivo al que corresponda el pago fraccionado y consecuentemente utilicen la modalidad del artículo 40.3 (o la utilicen voluntariamente), la presentación del Modelo 202 será obligatoria.GRANDES EMPRESAS.

Con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2016, la disposición adicional 14ª del TRLIS en redacción dada por el RD-L 2/2016, de 30 de septiembre, establece la exigencia de un pago fraccionado mínimo para grandes empresas (ya existía para ejercicios precedentes -12% ó 6%- pero con tipos más reducidos y diferente límite de cifra de negocios). Importante señalar que la aplicación de este pago fraccionado mínimo se hará efectiva a los pagos fraccionados cuyo plazo de declaración haya comenzado antes de la entrada en vigor del Real Decreto-ley 2/2016, de 30 de septiembre (30 de septiembre de 2016). Así, la cuantía de los pagos fraccionados, para los contribuyentes cuyo importe neto de la cifra de negocio en los 12 meses anteriores a la fecha en que se inicie el periodo impositivo sea, al menos, de 10 millones de euros, no podrá ser inferior, en ningún caso, al 23 por ciento del resultado positivo de la cuenta de pérdidas y ganancias del ejercicio de los 3, 9 u 11 primeros meses de cada año natural o, para contribuyentes cuyo período impositivo no coincida con el año natural, del ejercicio transcurrido desde el inicio del período impositivo hasta el día anterior al inicio de cada período de ingreso del pago fraccionado, determinado de acuerdo con el Código de Comercio y demás normativa contable de desarrollo, minorado exclusivamente en los pagos fraccionados realizados con anterioridad, correspondientes al mismo período impositivo. En el caso de entidades de crédito, así como las entidades que se dediquen a la exploración, investigación y explotación de yacimientos y almacenamientos subterráneos de hidrocarburos, el porcentaje establecido en este párrafo será del 25 por ciento. A los efectos del cálculo del saldo positivo de la cuenta de pérdidas y ganancias, queda excluido del mismo el importe:- Que se corresponda con rentas derivadas de operaciones de quita o espera consecuencia de un acuerdo de acreedores del contribuyente, incluyéndose en dicho resultado aquella parte de su importe que se integre en la base imponible del periodo impositivo.

- Del resultado positivo consecuencia de operaciones de aumento de capital o fondos propios por compensación de créditos que no se integre en la base imponible por aplicación del apartado 2 del artículo 17 del TRLIS.

Importante:

Para estas entidades, el porcentaje aplicable a la base será el resultado de multiplicar por 19/20 (no 5/7) el tipo de gravamen redondeado por exceso- A las entidades a las que les sea de aplicación el régimen fiscal establecido en la Ley 49/2002, de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo.

- A las entidades que tributan al 1 % o al 0 % de acuerdo con los establecido en el artículo 29 de la LIS.

- A las entidades referidas en la Ley 11/2009, por la que se regulan las Sociedades Anónimas Cotizadas de Inversión en el Mercado Inmobiliario (SOCIMI).

Ejemplo II

| Concepto | Enero-Marzo | Enero-Septiembre | Enero-Noviembre |

| Resultado Contable | 650.000 | 950.000 | 1.400.000 |

| Ajustes extracontables | 80.000 | 122.000 | 225.000 |

| Retenciones | 7.000 | 28.000 | 41.000 |

Solución

Dado que el INCN de RCR SA es mayor de 10 MM., tendremos que aplicar el artículo 40.3 y la disposición adicional 14ª de la LIS para el cálculo de los pagos fraccionados. La siguiente tabla y sus aclaraciones nos darán la solución:| Concepto | Enero-Marzo | Enero-Septiembre | Enero-Noviembre |

| Resultado contable | 650.000 | 950.000 | 1.400.000 |

| Ajustes extracontables | + 80.000 | + 110.000 | + 225.000 |

| Base Imponible previa | 730.000 | 1.060.000 | 1.625.000 |

| Compensación BI negativas | - 511.000 (1) | - 750.000 (3) | - 1.137.500 (5) |

| Base Imponible Pago Fraccionado | 219.000 | 310.000 | 487.500 |

| Cuota al 24% (19/20 de 25% por exceso) | 52.560 | 74.400 | 117.000 |

| Retenciones | 7.000 | 28.000 | 41.000 |

| Pagos fraccionados anteriores | --- | 149.500 | 218.500 |

| Pago teórico a realizar | 45.560 | 0 | 0 |

| Pago fraccionado a realizar | 149.500 (2) | 69.000 (4) | 103.500 (6) |

| |||

Comentarios

Pago fraccionado del IS. Modalidad del artículo 40.2Cumplimentación del modelo 202 de la AEAT de pagos fraccionados del Impuesto sobre SociedadesInfracciones y sanciones por presentar de forma incompleta, inexacta o con datos falsos declaracionesInfracciones y sanciones por incumplir la obligación de entregar el certificado de retencionesTipo de gravamen para entidades con un INCN menor de 1 millón de euros.Jurisprudencia y Doctrina

Consulta vinculante a la DGT nº V0113/2015. Compensación BI negativas en pagos fraccionados.Legislación

Artículo 40 Ley 27/2014 de la LIS. Pago fraccionado.Artículo 41 Ley 27/2014 de la LIS. Deducción de retenciones.Artículo 116 Ley 27/2014 de la LIS. Pagos fraccionadosArtículo 127 Ley 27/2014 de la LIS. Devolución de oficio.DA. 5ª Ley 27/2014 de la LIS. Pagos fraccionados en Canarias, Ceuta y Melilla.DA. 14ª Ley 27/2014 de la LIS. Modificaciones en el régimen legal de los pagos fraccionados.DT. 34ª Ley 27/2014 de la LIS.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Autoliquidación del Impuesto de Sociedades

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.