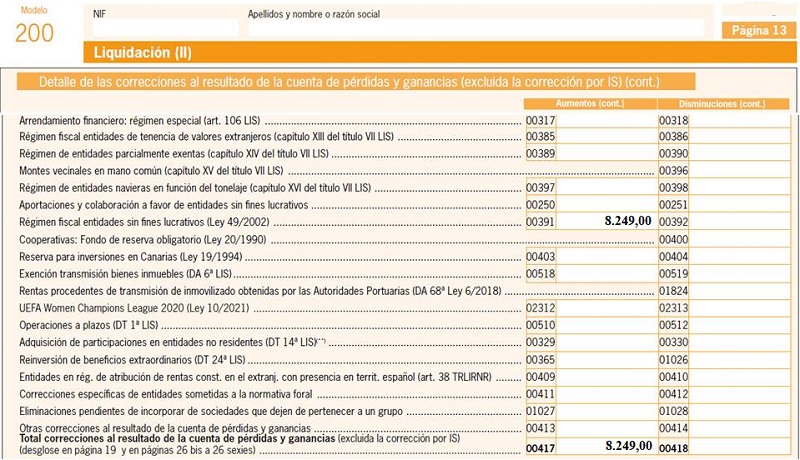

200 CASILLA 391. MODELO 200. RÉGIMEN FISCAL DE ENTIDADES SIN FINES LUCRATIVOS

Recuerde que:

En el caso en el que los registros contables de los gastos difieran de los criterios establecidos en la normativa fiscal se deberá realizar un ajuste de la base imponible, tal y como se expresa en la Ley del Impuesto sobre Sociedades.- Los gastos imputables a las operaciones exentas y, de acuerdo con lo citado en la Ley 49/2002, de régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, los gastos parcialmente imputables a las rentas no exentas serán deducibles en el porcentaje que representen los ingresos obtenidos en el ejercicio de explotaciones económicas no exentas respecto de los ingresos totales.

- Las cantidades destinadas a la amortización de elementos patrimoniales no afectos a las actividades sometidas a gravamen. No obstante cuando los elementos patrimoniales estén afectos parcialmente a la realización de las actividades exentas, NO será deducible la cantidad destinada a la amortización de la porción del elemento patrimonial afecto a la realización de dichas actividades.

- Las cantidades que constituyan aplicación de resultados y, en particular, de los excedentes de explotaciones económicas no exentas.

| Criterio Contable/Fiscal | Incidencia en Resultado Contable | Ajuste Extracontable |

| Gasto Contable > Gasto Fiscal | Aumento | Positivo (+) |

| Gasto Contable < Gasto Fiscal | Disminución | Negativo (-) |

Ejemplo

Solución

Como el elemento patrimonial adquirido no está afecto a la actividad, no será deducible y se deberá incluir en la base imponible.

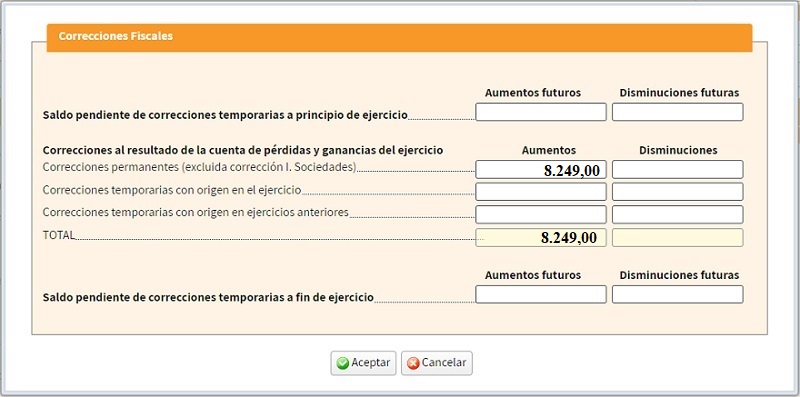

Una vez que seleccionamos la pestaña para rellenar el ajuste en la casilla 391, nos aparecerá una ventana en la que tendremos que diferenciar la corrección en función de si es permanente o temporaria y, en caso de ésta última, si es una corrección con origen en el ejercicio presente, o si se generó la reversión en ejercicios pasados.

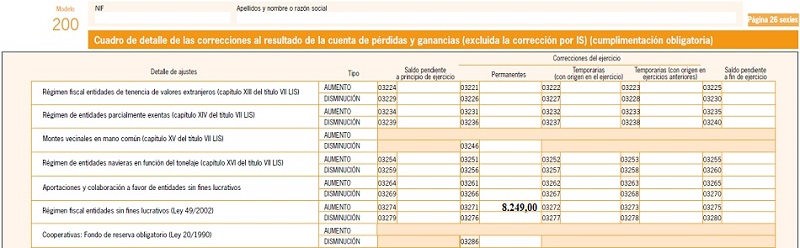

Por último, habrá que reflejar la corrección en el cuadro detalle de las correcciones de la cuenta de pérdidas y ganancias, que se encuentra a partir de la página 26.bis

200Instrucciones

Comentarios

Régimen especial de las entidades parcialmente externasSiguiente: Casilla 413. Modelo 200. Otras correcciones al resultado de la cuenta de pérdidas y ganancias.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.