200 CASILLA 413. MODELO 200. OTRAS CORRECCIONES AL RESULTADO DE LA CUENTA DE PÉRDIDAS Y GANANCIAS

Recuerde que:

En el caso en el que los registros contables de los gastos difieran de los criterios establecidos en la normativa fiscal se deberá realizar un ajuste de la base imponible, tal y como se expresa en la Ley del Impuesto sobre Sociedades.- Correcciones ocasionadas por la aplicación de lo dispuesto en la disposición adicional tercera de la LIS, que establece la NO integración en la base imponible de las rentas positivas que se hayan puesto de manifiesto en el período impositivo como consecuencia de:

- Percepción de Ayudas de la Política Agraria Común, tales como abandono definitivo del cultivo de viñedo; prima al arranque de plantaciones de manzanos; prima al arranque de plataneras; abandono definitivo de la producción lechera; abandono definitivo de cultivo de peras, melocotones y nectarinas; arranque de plantaciones de peras, melocotones y nectarinas; abandono definitivo del cultivo de la remolacha azucarera y de la caña de azúcar.

- Percepción de Ayudas de la Política Pesquera Comunitaria, tales como la paralización definitiva de la actividad pesquera de un buque y por su transmisión para la constitución de sociedades mixtas en terceros países, así como el abandono definitivo de la actividad pesquera.

- Consecuencia de la entrada en vigor del Real Decreto-ley 25/2021, de 8 de noviembre, de medidas en materia de Seguridad Social y otras medidas fiscales de apoyo social, se modifica la letra c) del apartado 1 de la disposición adicional tercera de la Ley 27/2014, para ampliar las ayudas que no deben integrarse en la base imponible del impuesto al incluir las ayudas públicas que tengan por objeto reparar la destrucción, por incendio, inundación, hundimiento, erupción volcánica u otras causas naturales, de elementos patrimoniales.Esta modificación viene consecuencia de la búsqueda de la NO tributación en el Impuesto sobre la Renta de las Personas Físicas de las ayudas públicas por destrucción de elementos patrimoniales como consecuencia de la erupción del volcán de Cumbre Vieja en la isla de la Palma.

- Percepción de las Ayudas al abandono de la actividad de transporte por carretera satisfechas por el Ministerio de Fomento a transportistas que cumplan los requisitos establecidos en la normativa reguladora de la concesión de dichas ayudas.

- La percepción de Indemnizaciones Públicas a causa del sacrificio obligatorio de la cabaña ganadera, en el marco de actuaciones destinadas a la erradicación de epidemias o enfermedades.

- Correcciones motivadas por la aplicación de la disposición adicional séptima de la LIS, relativo a la no integración en la base imponible del Impuesto sobre Sociedades de los incrementos y disminuciones de patrimonio que se pongan de manifiesto como consecuencia de la adscripción del equipo profesional a una sociedad anónima deportiva de nueva creación.

- Correcciones que puedan surgir de la aplicación de los supuestos contemplados en las disposiciones transitorias quinta y sexta del texto refundido de la Ley de Regulación de los Planes y Fondos de pensiones, aprobado por el Real Decreto Legislativo 1/2002, del 29 de Diciembre.

| Criterio Contable/Fiscal | Incidencia en Resultado Contable | Ajuste Extracontable |

| Gasto Contable > Gasto Fiscal | Aumento | Positivo (+) |

| Gasto Contable < Gasto Fiscal | Disminución | Negativo (-) |

Ejemplo

Solución

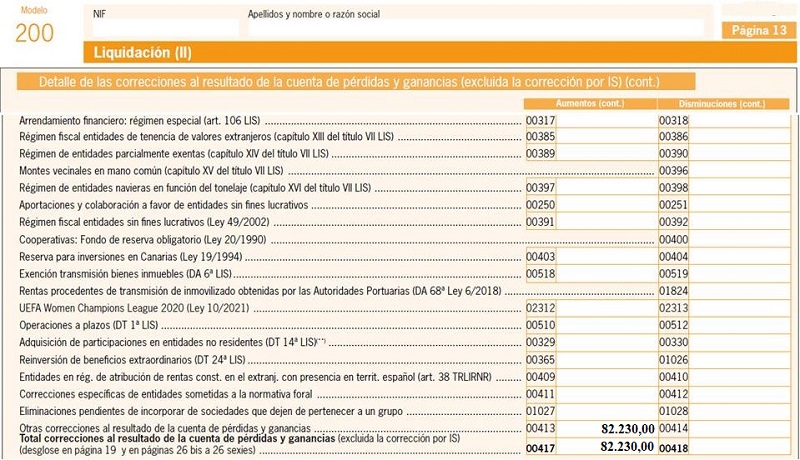

Las casillas afectadas son las siguientes:

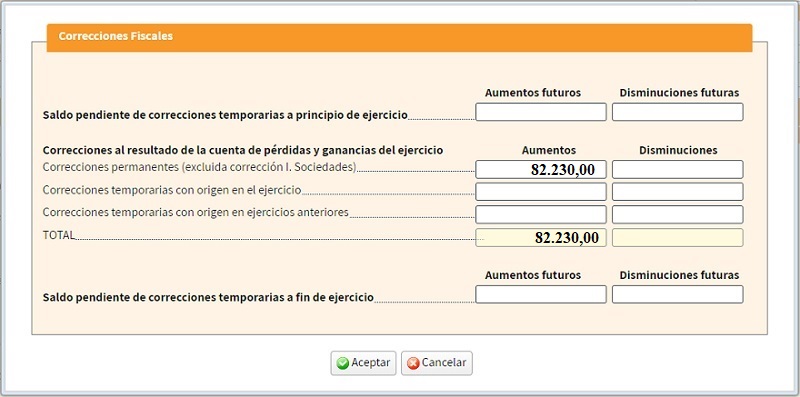

Una vez que seleccionamos la pestaña para rellenar el ajuste en la casilla 414, nos aparecerá una ventana en la que tendremos que diferenciar la corrección en función de si es permanente o temporaria y, en caso de ésta última, si es una corrección con origen en el ejercicio presente, o si se generó la reversión en ejercicios pasados.

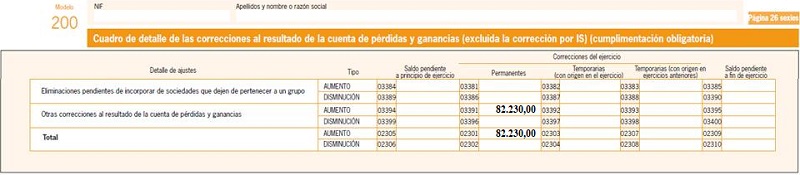

Por último, habrá que reflejar la corrección en el cuadro detalle de las correcciones de la cuenta de pérdidas y ganancias, que se encuentra en la página 26.sexies

200Instrucciones

Comentarios

Ajustes extracontables. Otras correcciones al resultado contable.Legislación

Disposición Adicional 3ª Ley 27/2014 LIS. Subvenciones de la política agraria y pesquera comunitaria y ayudas públicas.Disposición Adicional 7ª Ley 27/2014 LIS. Entidades deportivas.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Casilla 356. Modelo 200. Cambios de criterios contables.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.