Ajustes Extracontables: Provisiones no deducibles fiscalmente.

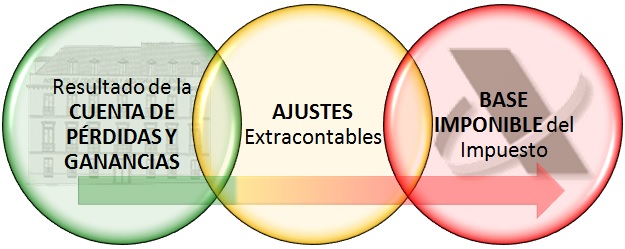

Comenzamos este apartado haciendo un breve recordatorio respecto de lo establecido en el artículo 10 apartado 3 de la LIS, donde encontramos que "la base imponible del Impuesto se calculará, corrigiendo, mediante la aplicación de los preceptos establecidos en la propia LIS, el resultado contable determinado de acuerdo con las normas previstas en el Código de Comercio, en las demás leyes relativas a dicha determinación y en las disposiciones que se dicten en desarrollo de las citadas normas". En este sentido, para obtener la base imponible del Impuesto sobre Sociedades a partir de la cual liquidaremos el mismo, habremos de corregir el resultado contable obtenido por la aplicación de los principios determinados Instituto de Contabilidad y Auditoría de Cuentas (mediante PGC, consultas, resoluciones, etc.), con los AJUSTES necesarios para adecuar la normativa contable a los criterios fiscales establecidos en la Ley 27/2014 y Reglamento RD 634/2015 del Impuesto sobre Sociedades. Recordemos de una forma básica que los ajustes extracontables pueden ser clasificados en:

Recordemos de una forma básica que los ajustes extracontables pueden ser clasificados en:- Diferencias permanentes:

- Negativas: Ingresos contables que nunca van a ser ingresos fiscales y gastos no contables que sí van a ser gastos fiscales.

- Positivas: Ingresos que no son contables y que sí son ingresos fiscales, y gastos contables que nunca van a ser gastos fiscales.

- Diferencias temporarias o temporales:

- Negativas: Ingresos contables que aplicando la norma fiscal no son ingresos en ese período pero sí en otro ejercicio posterior. Gastos que aplicando la normativa fiscal son gastos de ese período pero no de otros períodos en que se contabilicen.

- Positivas: Ingresos que aplicando la normativa fiscal son ingresos de ese ejercicio y no del ejercicio en que de acuerdo con la normativa contable son ingresos y Gastos contables que aplicando la normativa fiscal no son gastos de ese ejercicio pero sí de otro posterior.

| P R O V I S I O N E S Y G A S T O S | |

|  |

| NRV 15ª PGC (16ª del PGCPyme).-"La empresa reconocerá como provisiones los pasivos que, cumpliendo la definición y los criterios de registro o reconocimiento contable contenidos en el Marco Conceptual de la Contabilidad, resulten indeterminados respecto a su importe o a la fecha en que se cancelarán. Las provisiones pueden venir determinadas por una disposición legal, contractual o por una obligación implícita o tácita. En este último caso, su nacimiento se sitúa en la expectativa válida creada por la empresa frente a terceros, de asunción de una obligación por parte de aquélla". | Art. 14.3 LIS.- No serán deducibles los siguientes gastos asociados a provisiones:

|

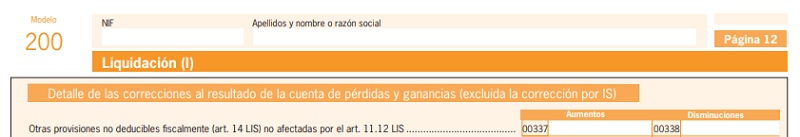

| Criterio Contable/Fiscal | Incidencia en Resultado Contable | Ajuste Extracontable | Modelo 200 de IS |

| En el período impositivo de contabilización de los gastos por provisiones: | Aumento | Positivo (+) | Casilla 337 |

| En el período impositivo en que la provisión se aplique a su finalidad, los importes correspondientes que en períodos impositivos anteriores se incluyeron como aumentos, ahora serán deducibles fiscalmente. | Disminución | Negativo (-) | Casilla 338 |

Como podemos comprobar un gasto o provisión que resulta deducible contablemente e imputable en la cuenta de pérdidas y ganancias, no será gasto fiscalmente deducible hasta el período impositivo en que se produzca el pago de la provisión correspondiente. Diferencias de criterio que implican un ajuste extracontable en la liquidación del impuesto del ejercicio de contabilización y en el ejercicio en que se abonan las prestaciones (en los términos establecidos en el cuadro anterior).

Ejemplo

Solución

En base al artículo 14.3.a), la anterior provisión no es fiscalmente deducible. Por tanto deberemos reflejar dicho importe en la casilla 337, aumentando la base imponible del impuesto.| Registro Contable | Fiscalidad | Ajuste Extracontable | Modelo 200 de IS |

| 14.250 Euros | 0 Euros | 14.250 Euros | Casilla 337 |

200Instrucciones

Comentarios

Provisiones por indemnizaciones de despido de trabajadores.Legislación

Art. 10 Ley 27/2014 LIS. Concepto y determinación de la base imponibleArt. 11 Ley 27/2014 LIS. Imputación temporal. Inscripción contable de ingresos y gastos.Art. 14 Ley 27/2014 LIS. Provisiones y otros gastosDT. 1ª Ley 27/2014. Regularización de ajustes extracontablesJurisprudencia y Doctrina

- DGT. CONSULTA VINCULANTE V3215/2016 de 11/07/2016. Provisiones y otros gastos no deducibles.Siguiente: Ajustes Extracontables. Aplicación del Límite del artículo 11.12 LIS a pérdidas por deterioros.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.