Ajustes Extracontables: Multas, sanciones, recargos.

El artículo 15 de la LIS enumera una serie de gastos que no tendrán la consideración de gastos fiscalmente deducibles a la hora de determinar la base imponible del impuesto. En el apartado c) de este artículo se especifica que no serán deducibles los gastos reflejados que tengan naturalidad de:- Las multas y sanciones penales y administrativas, los recargos del período ejecutivo y el recargo por declaración extemporánea sin requerimiento previo.

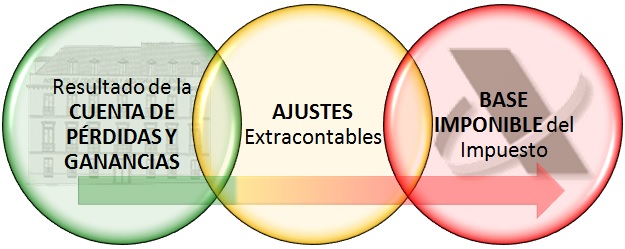

Recordemos de una forma básica que los ajustes extracontables pueden ser clasificados en:

Recordemos de una forma básica que los ajustes extracontables pueden ser clasificados en:- Diferencias permanentes:

- Negativas: Ingresos contables que nunca van a ser ingresos fiscales y gastos no contables que sí van a ser gastos fiscales.

- Positivas: Ingresos que no son contables y que sí son ingresos fiscales, y gastos contables que nunca van a ser gastos fiscales.

- Diferencias temporarias o temporales:

- Negativas: Ingresos contables que aplicando la norma fiscal no son ingresos en ese período pero sí en otro ejercicio posterior. Gastos que aplicando la normativa fiscal son gastos de ese período pero no de otros períodos en que se contabilicen.

- Positivas: Ingresos que aplicando la normativa fiscal son ingresos de ese ejercicio y no del ejercicio en que de acuerdo con la normativa contable son ingresos y Gastos contables que aplicando la normativa fiscal no son gastos de ese ejercicio pero sí de otro posterior.

| Criterio Contable/Fiscal | Incidencia en Resultado Contable | Ajuste Extracontable | Modelo 200 de IS |

| Gasto Contable = Permitido Gasto Fiscal = No permitido | Aumento | Positivo (+) | Casilla 1815 |

Ejemplo

- Multa de tráfico impuesta a un empleado que circulaba con un vehículo de la empresa para realizar gestiones de trabajo, 300 Euros.

- Recargo por presentación fuera de plazo de la declaración de retenciones (mod. 111) del segundo trimestre del ejercicio, 200 Euros.

Solución

De acuerdo con el artículo 15.c) de la LIS, no serán fiscalmente deducibles "las multas y sanciones penales y administrativas, los recargos del período ejecutivo y el recargo por declaración extemporánea sin requerimiento previo". Así:| Concepto | Registro Contable | Fiscalidad | Ajuste Extracontable | Modelo 200 de IS |

| Multa de tráfico | 300 Euros | 0 Euros | (+) 300 Euros | Casilla 1815 |

| Recargo | 200 Euros | 0 Euros | (+) 200 Euros | Casilla 1815 |

200Instrucciones

Comentarios

Gastos no deducibles Multas y sancionesGastos no deducibles a partir del ejercicio 2015 y otros.Legislación

Art. 10 Ley 27/2014 LIS. Concepto y determinación de la base imponible.Art. 15 Ley 27/2014 LIS. Gastos no deduciblesDT. 1ª Ley 27/2014. Regularización de ajustes extracontablesJurisprudencia y Doctrina

Consulta Vinculante V0501-20 DGT. Indemnización multa por sanción de la que no es culpable.Consulta Vinculante V0424-19 DGT.Consideración fiscal por restitución de sanción.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Ajustes extracontables. Arrendamiento financiero. Régimen especial. Artículo 106 LIS. Leasing

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.