CONSIDERACIÓN DE RENTAS O RETRIBUCIONES EN ESPECIE.

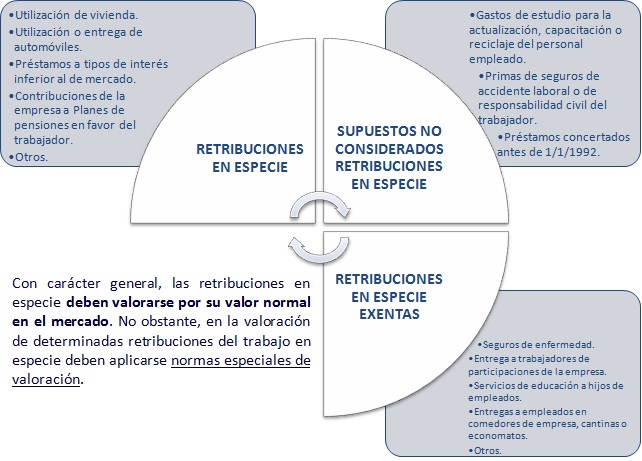

Además de la entrega de dinero al trabajador en contraprestación de su trabajo la empresa o empresario pueden retribuir al trabajador en especie. Las Rentas (retribuciones) en Especie son la utilización, consumo u obtención, para fines particulares, de bienes, derechos o servicios de forma GRATUITA o por precio INFERIOR al normal de mercado, aun cuando no supongan un gasto real para quien las concede (artículo 42 LIRPF). Gráficamente podemos adelantar:

SUPUESTOS NO CONSIDERADOS RETRIBUCIÓN EN ESPECIE.

De acuerdo con el artículo 42.2 de la LIRPF, NO serán considerados rendimientos del trabajo en especie:- Cantidades destinadas a actualización, capacitación o reciclaje del personal empleado cuando vengan exigidos por el desarrollo de sus actividades (artículo 44 RIRPF).Aclara la nueva redacción dada al artículo 44 del RIRPF por RD 1074/2017, de 29 de diciembre, y con vigencia desde 1 de enero de 2017 que, dentro de los gastos de estudio para la capacitación o reciclaje del personal que no constituyen retribución en especie, se encuentran también aquellos que son financiados por otras empresas o entidades distintas del empleador, siempre que dichas empresas o entidades comercialicen productos para los que resulte necesario disponer de una adecuada formación por parte del trabajador. Hablamos del típico caso de invitaciones a congresos y seminarios en el ámbito sanitario, gastos abonados por compañías farmacéuticas; así la formación recibida por los trabajadores no tendrá la consideración de renta del trabajo en especie para éstos, aunque sea un tercero el que, por las razones apuntadas, financie la realización de tales estudios (y no la propia empresa)

- Las primas o cuotas satisfechas por la empresa en virtud de contrato de seguro de accidente laboral o de responsabilidad civil del trabajador. (artículo 42.2 y artículo 46 de RIRPF).

RETRIBUCIÓN EN ESPECIE EXENTAS.

- Las cantidades entregadas a las entidades encargadas de prestar el servicio público de transporte colectivo de viajeros, la entrega a los trabajadores de tarjetas o cualquier otro de medio electrónico de pago (Art. 46.bis. RIS) que cumplan los siguientes requisitos:

- Que puedan utilizarse exclusivamente como contraprestación por la adquisición de títulos de transporte que permitan la utilización del servicio público de transporte colectivo de viajeros.

- La cantidad que se pueda abonar con las mismas no podrá exceder de 136,36 euros mensuales por trabajador, con el límite de 1.500 euros anuales.

- Deberán estar numeradas, expedidas de forma nominativa y en ellas deberá figurar la empresa emisora.

- Serán intransmisibles.

- No podrá obtenerse, ni de la empresa ni de tercero, el reembolso de su importe.

- Servicio de educación que presten los centros educativos a los hijos de sus trabajadores en centros educativos autorizados.

Si la empresa es un centro educativo en el que los hijos de los trabajadores reciben servicios de educación (ya sea en preescolar, infantil, secundaria, bachillerato o formación profesional) se considerará un rendimiento del trabajo en especie exento; con independencia de que el precio sea inferior al del mercado o incluso gratuito.

Si la empresa es un centro educativo en el que los hijos de los trabajadores reciben servicios de educación (ya sea en preescolar, infantil, secundaria, bachillerato o formación profesional) se considerará un rendimiento del trabajo en especie exento; con independencia de que el precio sea inferior al del mercado o incluso gratuito. - Utilización de bienes destinado a los servicios sociales y culturales del personal empleado.

Este rendimiento del trabajo en especie exento hace referencia a la utilización de determinados bienes de la empresa por parte de sus trabajadores, como podría ser los destinados a la educación de sus hijos (siempre que cuenten con la homologación de la Administración), ya sea de forma directa (empleando los bienes propiedad de la empresa) o indirecta (cuando es ésta quien abona tales gastos).

Este rendimiento del trabajo en especie exento hace referencia a la utilización de determinados bienes de la empresa por parte de sus trabajadores, como podría ser los destinados a la educación de sus hijos (siempre que cuenten con la homologación de la Administración), ya sea de forma directa (empleando los bienes propiedad de la empresa) o indirecta (cuando es ésta quien abona tales gastos). - A partir de 1 de enero de 2016, se eleva de 500 a 1.500 euros el límite de renta exenta, en el caso de primas satisfechas a entidades asegurados para la cobertura de enfermedad, para las personas con discapacidad que dan derecho a aplicación de la exención, (trabajador, cónyuge o descendientes), establecida en el apartado 3.c) del artículo 42 de la LIRPF y artículo 46 del RIRPF.Esta cobertura puede cubrir a trabajador, cónyuge y descendientes (hasta 500 euros si no tienen discapacidad).

- Entregas a trabajadores de productos a precios rebajados que se realicen en comedores de empresa, cantinas o economatos de carácter social, siempre y cuando concurran los siguientes requisitos: (artículo 45 RIRPF)

- La prestación del servicio tenga lugar durante días hábiles para el trabajador.

- La prestación del servicio no tenga lugar durante los días que el trabajador devengue dietas por manutención exceptuadas de gravamen.

- En caso de fórmulas indirectas, la cuantía diaria no podrá superar los 11 euros diarios a partir de 1 de Enero de 2018 (hasta esta fecha el importe era de 9 euros diarios), según artículo 45 del RIRPF. Todo lo que supere esta cifra se considerará retribución en Especie.

- Caso de entrega de vales-comida, éstos deberán ser numerados y expedidos de forma nominativa; serán intransferibles no pudiendo obtenerse ni de la empresa ni de un tercero el reembolso de los mismos; solo podrán ser utilizados en establecimientos de hostelería debiendo la empresa entregadora llevar una relación de los entregados a cada empleado con el número de documento y día de entrega.

- Que sean intransmisibles y que la cuantía no consumida en un día no pueda acumularsea otro día.

- Que no pueda obtenerse, ni de la empresa ni de tercero, el reembolso de su importe.

- Que sólo puedan utilizarse en establecimientos de hostelería.COVID-19: La crisis sanitaria del Coronavirus provocó una modificación en el artículo 42.3.a) LIRPF, para ampliar la forma de poder ser utilizadas estas prestaciones, de forma que se aplicará con independencia de que el servicio se preste en el propio local del establecimiento de hostelería o fuera de éste, previa recogida por el empleado o mediante su entrega en su centro de trabajo o en el lugar elegido por aquel para desarrollar su trabajo en los días en que este se realice a distancia o mediante teletrabajo.

- Que la empresa que los entregue, lleve y conserve relación de los entregados a cada unode sus empleados o trabajadores, con expresión de:

- En el caso de vales comida o documentos similares, número de documento, día de entrega e importe nominal.

- En el caso de tarjetas o cualquier otro medio electrónico de pago, número de documentoy la cuantía entregada cada uno de los días con indicación de estos últimos.

- La entrega a trabajadores en activo de acciones o participaciones de la empresa o de otras empresas del grupo de sociedades. Se establece como requisito que la entrega se efectúe a todos los trabajadores en activo en las mismas condiciones y con el límite de 12.000 euros/año (artículo 42.3.f.).En el caso de que la empresa en la que presta sus servicios el trabajador forme parte de un grupo de sociedades en el que concurran las circunstancias previstas en el artículo 42 del Código de Comercio, los beneficiarios pueden ser los trabajadores de las sociedades que formen parte del mismo grupo con determinadas condiciones (artículo 43 RIRPF)Los requisitos establecidos:

- Que se realice dentro de la política retributiva de la empresa contribuyendo a la participación de los trabajadores en la empresa; es decir, que la oferta se realice en las mismas condiciones para todos los trabajadores de la empresa y contribuya a la participación de estos en la empresa.

- Que cada trabajador o su familiares no tengan una participación en la empresa superior al 5 por 100.

- Que los títulos se mantengan al menos 3 años.(art. 46.2.a))

Con efectos desde 01.01.2023, consecuencia de la entrada en vigor de la Ley 28/2022, de 21 de diciembre, de fomento del ecosistema de las empresas emergentes, se declaran exentos los rendimientos de trabajo en especie que consistan en la entrega a los trabajadores de acciones o participaciones concedidas a los trabajadores de una empresa emergente, elevando el límite de la exención referida (12.000 euros anuales), en estos casos, a 50.000 euros anuales (previsto en la letra f) del artículo 42.3); existiendo particularidades para su imputación en la declaración de la renta.Además, el RD 1008/2023, modifica la redacción del artículo 43.2.1º, para establecer que en el caso de entrega de acciones o participaciones concedidas a los trabajadores de una empresa emergente, no será necesario que la oferta cumpla las condiciones señaladas en el mismo apartado, simplemente deberá efectuarse la misma dentro de la política retributiva general de la empresa y contribuir a la participación de los trabajadores en esta última.Por otro lado comentar que, de acuerdo con el artículo 43.1.1º.g), este tipo de rendimientos del trabajo en especie se valorarán:Recuerde que:

NO será necesario que se realice en las mismas condiciones para todos los trabajadores.(...) por el valor de las acciones o participaciones sociales suscritas por un tercero independiente en la última ampliación de capital realizada en el año anterior a aquel en que se entreguen las acciones o participaciones sociales. De no haberse producido la referida ampliación, se valorarán por el valor de mercado que tuvieran las acciones o participaciones sociales en el momento de la entrega al trabajador (...) - Gastos por seguro de enfermedad. Se considerarán rentas en especie exentas para el trabajador aquellas primas que la empresa satisface a un seguro para cubrir posibles enfermedades que pudiera padecer. No obstante, deben tenerse en cuenta una serie de limitaciones:

- Dicho seguro debe cubrir la enfermedad que el trabajador que se trate pudiera sufrir; también podrá incluir las posibles enfermedades que su cónyuge y descendientes pudieran padecer.

- No podrá superar el importe total anual de las primas satisfechas por cada trabajador los 500 euros o 1.500 en caso de trabajador con discapacidad.

Comentarios

Uso particular de un bien de la empresa por parte de un socio. ¿Operación vinculada o renta en especie?Rentas exentas y no sujetas en el IRPF.Retribución en especie por cesión del vehículo durante el estado de alarma.Valoración de las Retribuciones en EspecieRentas en especie exentas: vales de comida para empleados.Exención del vehículo entregado como retribución en especie a trabajadores desplazados al extranjero.Tributación en IRPF de obsequios y cestas navideñas.Casos Prácticos

Retribución en especie consistente en uso mixto del vehículo de empresa.Valoración de retribución en especie consistente en residir en vivienda propiedad de la empresa.Valoración de retribución en especie consistente en residir en vivienda NO propiedad de la empresa.Legislación

Art. 42 Ley 35/2006. LIRPF. Rentas en especie.Art. 43 RD 439/2007. RIRPF. Entrega de acciones a los trabajadores.Art. 44 RD 439/2007. RIRPF. Gastos de estudio para la capacitación o reciclaje del personal. Art. 45 RD 439/2007. RIRPF. Rendimientos del trabajo exentos por gastos por comedores de empresa.Art. 46 RD 439/2007. RIRPF. Rendimientos del trabajo exentos por gastos de Seguro de Enfermedad.DA. 2ª Ley 35/2006. LIRPF. Retribuciones en especie.Jurisprudencia y Doctrina

Resolución del TEAC nº 07312/2024. Diferenciación entre operación vinculada y renta en especie.Consulta vinculante V3268-23. Tratamiento en IRPF de tratamientos médicos como rendimiento del trabajo.Consulta vinculante V0264-23. Imputación de retribución en especie por préstamo hipotecario a un menor tipo.Consulta Vinculante V1422-21. Retribución en especie por anticipo de 3,5 pagas netas de salario futuro.Consulta Vinculante V1387-20. Rendimiento en Especie. Cesión Vehículo inmovilizado por COVID-19.Consulta Vinculante V2558-19. Inclusión de gasto escolar en la retribución de servicios.Consulta Vinculante V2340-19. Tratamiento de ayudas aportadas por la empresa para gastos médicos.Consulta Vinculante V0317-19. Sociedad paga cotizaciones al RETA de socios. Retribución en especieConsulta Vinculante V3296-15. Porcentaje utilización particular vehículo a efecto retribución especie.Consulta Vinculante V2867-15. Retribución especie vehículo facilitado empresa para desarrollo trabajo.SAN 1585/2009. Recurso 439/2006. Afectación vehículo actividad empresarial rendimientos en especie.Siguiente: Gastos deducibles en la determinación de los Rendimientos del trabajo en IRPF.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.