ACTIVIDADES ECONÓMICAS EN IRPF (EDS): INGRESOS ÍNTEGROS.

EDS: Estimación Directa Simplificada La determinación de los ingresos íntegros a computar en el Régimen Simplificado de Estimación Directa del IRPF, presenta las mismas características que para el Régimen de Estimación Directa Normal, es decir, se computarán los mismos ingresos en una modalidad y en otra. Para determinar los ingresos íntegros de las actividades económicas se van a computar todos los ingresos procedentes de la actividad, entre los que destacamos:

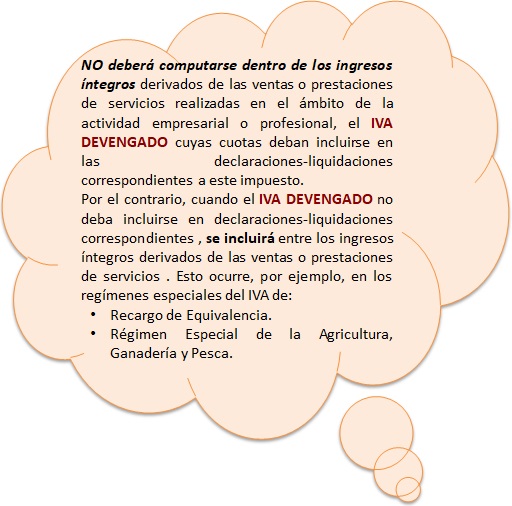

Para determinar los ingresos íntegros de las actividades económicas se van a computar todos los ingresos procedentes de la actividad, entre los que destacamos:- Ventas y prestaciones de servicios.- Total de ingresos íntegros procedentes de la venta de bienes o prestación de servicios que constituyan su actividad o procedentes de servicios accesorios a ésta. Los denominados ingresos de explotación.Cuando exista contraprestación, y esta sea notoriamente inferior al valor de mercado, la valoración de bienes vendidos o servicios prestados se efectuará por el valor normal de mercado.Reseñar que en operaciones realizadas con personas o entidades vinculadas, artículo 18 de la LIS, el titular de la actividad deberá efectuar de forma imperativa su valoración por el valor normal de mercado.

- Autoconsumo y cesiones gratuitas.- Se integrarán como ingresos íntegros el valor de mercado de los bienes o servicios de la actividad destinados al patrimonio particular del contribuyente (o a sus familiares) o a personas ajenas de forma gratuita o a un precio menor que el de mercado.Cuando el precio de las ventas de bienes o servicios realizadas sea inferior al de mercado, se tomará como valor el precio normal de mercado de éstos.

- Subvenciones de Capital (subvenciones para realizar inversiones en activos fijos).- Se imputarán como ingreso de la actividad en la misma medida en que se amorticen los bienes del inmovilizado en que se hayan materializado. No obstante, en aquellos casos en que los bienes no sean susceptibles de amortización, la subvención se aplicará como ingreso íntegro del ejercicio en que se produzca la enajenación o la baja en inventario del activo financiado con dicha subvención, aplicando la reducción del 30 por 100 propia de los rendimientos obtenidos de forma notoriamente irregular en el tiempo.Se puede observar en la Consulta Vinculante V0630-21 de la Dirección General de Tributos

- Subvenciones de explotación o corrientes (para compensar pérdidas, o por motivos de rentabilidad económica, etc.).- Se computarán como un ingreso más del período en que se devengan, por el importe total recibido. Se puede observar en la Consulta Vinculante V0630-21 de la Dirección General de Tributos

- Las subvenciones que se concedan para financiar gastos específicos.- Se imputan como ingresos en el mismo ejercicio en el que se devenguen los gastos que estén financiando.

- Subvenciones de la Política Agraria Común (PAC) y otras Ayudas Públicas.- Es la disposición adicional quinta de la LIRPF la que establece que NO se integrarán en la base imponible las rentas positivas que se pongan de manifiesto con motivo de determinados hechos establecidos en la referida disposición.Con entrada en vigor desde el 1 de Enero de 2020, tal y como se expresa en el Real Decreto Ley 5/2020, del 25 de Febrero, por el que se adoptan determinadas medidas urgentes en materia de agricultura y alimentación, todos aquellos jóvenes agricultores que reciban ayudas públicas, bien sean las previstas en el Marco Nacional de Desarrollo Rural de España para su primera instalación, o bien se destinen a la adquisición de una participación en el capital de empresas agrícolas societarias, podrán imputarse por cuartas partes la ayuda recibida, en el período impositivo en el que se obtengan y en los tres siguientes.

- Ayudas Públicas percibidas para la reparación de los daños sufridos en elementos patrimoniales por incendio, inundación, hundimiento u otras causas naturales. Sólo se integrarán en la base imponible en la parte que excedan del coste de reparación de los mismos.

- Ayudas públicas para la 1ª instalación de jóvenes agricultores.- Desde el 1 de enero de 2020 las ayudas públicas para la primera instalación de jóvenes agricultores previstas en el Marco Nacional de Desarrollo Rural de España podrán imputarse por cuartas partes: en el período impositivo en el que se obtengan y en los tres siguientes (Art. 14.1.b) LIRPF por RD-ley 5/2020)

- Indemnizaciones de seguros por siniestros que hayan afectado al activo circulante (mercaderías, materias primas, etc.).- Se computarán como un ingreso del ejercicio por el importe total recibido (las pérdidas del activo circulante serán también un gasto deducible). Si las indemnizaciones afectaran a elementos del activo fijo afecto, su importe no se computará como ingreso, sino que deberá formar parte del valor de enajenación de los mismos a efectos de determinar la ganancia o pérdida patrimonial resultante.

- Transmisión elementos patrimoniales que hayan gozado libertad amortización (exceso amortización deducida respecto amortización deducible).- Cuando se produzca la transmisión de elementos patrimoniales que hayan gozado de la libertad amortización, para el cálculo de la ganancia o pérdida patrimonial a que, en su caso, pueda dar lugar la transmisión el valor de adquisición no se minorará en el importe de las amortizaciones fiscalmente deducidas que excedan de las que hubieran sido fiscalmente deducibles de no haberse aplicado aquélla.El citado exceso tendrá, para el transmitente, la consideración de rendimiento íntegro de la actividad económica en el período impositivo en que se efectúe la transmisión.

Comentarios

Tributación de prestación extraordinaria por cese de actividad de los autónomos.Tributación en el IRPF de los arrendamientos turísticos.Jurisprudencia y Doctrina

Consulta Vinculante V0811-21. Tributación de la prestación por cese de actividad. Consulta Vinculante V0105-21. Tributación subvenciones concedidas por situación de la COVID-19.Legislación

Art. 28 Ley 35/2006 LIRPF. Reglas Generales de Cálculo del Rendimiento Neto.DA. 5ª Ley 35/2006 LIRPF. Subvenciones de la política agraria comunitaria y ayudas públicas.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Régimen de Estimación Directa Simplificada en IRPF: Gastos deducibles.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.