REDUCCIÓN POR PERÍODO DE GENERACIÓN. INGRESOS IRREGULARES O SUPERIORES A 2 AÑOS.

Consecuencia de la entrada en vigor de la Ley 26/2014, de 27 de noviembre, y con vigencia a partir del ejercicio 2015, se da nueva redacción al apartado 1 del artículo 32 de la LIRPF, modificando la reducción existente por irregularidad aplicable sobre los rendimientos de actividades económicas con período de generación superior a dos años o que se califican reglamentariamente como obtenidos de forma notoriamente irregular en el tiempo. Así:Recuerde que:

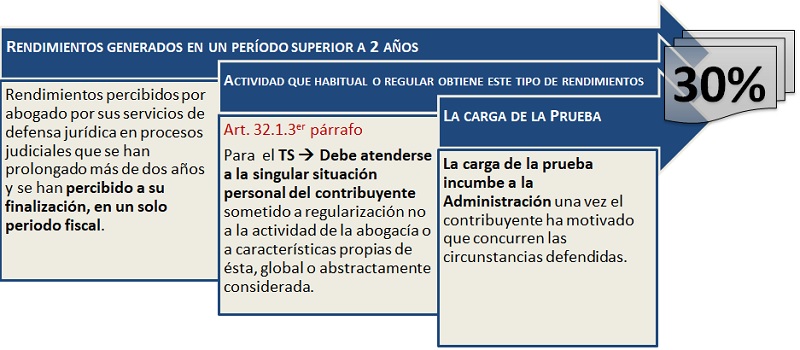

NO se aplicará esta reducción, aun cuando se cumplieran los requisitos anteriormente indicados, si los rendimientos proceden del ejercicio de una actividad económica que de forma regular o habitual obtenga este tipo de rendimientos.- Subvenciones de capital para la adquisición de elementos del inmovilizado no amortizables.

- Indemnizaciones y ayudas por cese de actividades económicas.

- Premios literarios, artísticos o científicos que no gocen de exención en este impuesto. No se consideran premios, a estos efectos, las contraprestaciones económicas derivadas de la cesión de derechos de propiedad intelectual o industrial o que sustituyan a éstas.

- Indemnizaciones percibidas en sustitución de derechos económicos de duración indefinida.

- Los rendimientos irregulares de actividades económicas que se vinieran percibiendo de forma fraccionada con anterioridad a 1 de enero de 2015 con imputación a más de un período impositivo, podrán seguir disfrutando de la reducción por irregularidad a partir de 2015, aplicando en su caso el coeficiente reductor del 40%, siempre que el cociente resultante de dividir el número de años de generación entre el número de períodos impositivos de fraccionamiento sea superior a dos.

- Cuando se trate de rendimientos irregulares de actividades económicas derivados de compromisos adquiridos con anterioridad a 1 de enero de 2015, a percibir a partir de dicha fecha de forma fraccionada con imputación a más de un período impositivo, si se acuerda la sustitución de la forma de percepción inicialmente prevista por su cobro en un único período impositivo, no se verá alterada la fecha de inicio del período de generación del rendimiento a considerar como consecuencia del nuevo negocio jurídico suscrito.

Comentarios

Posibilidad (por abogados) de aplicar la reducción (30%) por rendimientos generados en más de dos años.Reducción rendimiento neto por actividades artísticas obtenidos de manera excepcional.Legislación

Art.32 Ley 35/2006. LIRPF. ReduccionesDT.25ª Ley 35/2006. LIRPF. Reducciones aplicables a determinados rendimientos.Art.25 RD 439/2007 RIRPF. ReduccionesJurisprudencia y Doctrina

Consulta Vinculante V2426-20. Reducción 30% prestación servicios honorarios pagados en base a objetivo.Siguiente: Tributación de la transmisión de licencias de taxi en el IRPF.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.