DIETAS Y GASTOS DE LOCOMOCIÓN

CONCEPTO.

Los GASTOS DE LOCOMOCIÓN son el importe económico con el que la empresa compensa al trabajador por los gastos de viaje que se produzcan para el desplazamiento fuera de la fábrica, taller, oficina donde se realice habitualmente el trabajo. Hablamos de KILOMETRAJE cuando esta compensación al empleado, viene dada por el uso de su vehículo privado con finalidades relacionadas con la actividad económica de la entidad y no medios de tranporte públicos. Una DIETA es la cantidad económica que la empresa destina a cubrir los gastos relacionados con la manutención y estancia en que el empleado incurre durante un viaje por trabajo. El KILOMETRAJE cubre todos aquellos gastos que se derivan del uso del vehículo por motivos laborales:Recuerde que:

No son considerados como gastos de kilometraje las multas de tráfico y aparcamiento.- Combustible.

- Mantenimiento del vehículo.

- Desgaste.

- Impuestos.

- Seguro.

Por otro lado los gastos de locomoción, que genera un empleado que se desplaza fuera de su lugar de trabajo habitual para realizar su actividad laboral en un lugar distinto por medio de transporte público vendrán justificados por:

Por otro lado los gastos de locomoción, que genera un empleado que se desplaza fuera de su lugar de trabajo habitual para realizar su actividad laboral en un lugar distinto por medio de transporte público vendrán justificados por:- Billetes de tren, autobus, avión o barco.

- Bonos de transporte público.

- Peajes.

- Facturas de taxi.

- Gastos de manutención.- Restaurantes y demás establecimientos de hostelería.

- Gastos de estancia.- Hoteles o cualquier otro tipo de alojamiento.

GASTOS DE TRANSPORTE Y DIETAS EXENTOS EN IRPF.

1.- GASTOS DE LOCOMOCIÓN.

Recuerde que:

Los gastos de locomoción exentos hasta 0,26 euros/Km, son para resarcir los gastos acarreados por el trabajador en su desplazamiento, por lo que si utiliza un coche de la empresa con todos los gastos pagados por esta, no estarán exentas las posibles compensaciones recibidas a tal efecto (hasta 17/07/2023, entrada en vigor de Orden HFP/792/2023, la cuantía exenta era 0,19 €/km). Véase consulta vinculante V0374-21 de la DGT.- Cuando se utilicen medios de transporte público estará exento el importe del gasto que se justifique mediante factura o documento acreditativo.

- En cualquier otro caso, la cantidad resultante de computar 0,26 euros/kilómetro recorrido, siempre que se justifique la realidad del desplazamiento.

2.- GASTOS DE MANUTENCIÓN Y ESTANCIA.

Se exceptúan de gravamen las cantidades destinadas por la empresa a compensar los gastos normales de manutención y estancia en restaurantes, hoteles y demás establecimientos de hostelería, devengadas por gastos en municipio distinto del lugar del trabajo habitual. Por gastos de estancia, los importes que se justifiquen. En el caso de conductores de vehículos dedicados al transporte de mercancías por carretera, no precisarán justificación en cuanto a su importe los gastos de estancia que no excedan de 15 euros diarios, si se producen por desplazamiento dentro del territorio español, o de 25 euros diarios, si corresponden a desplazamientos a territorio extranjero. Ha de cumplirse una serie de condiciones para acceder a esta exención:- Debe existir un desplazamiento del municipio distinto de aquel en el que está situado el centro de trabajo habitual del empleado y del que constituya su residencia.

- El desplazamiento y permanencia del trabajador no debe superar los nueve meses de forma continuada.

- Los gastos por estancia y manutención deben producirse en restaurantes, hoteles y demás establecimientos de hostelería, lo que excluye de este tratamiento a los gastos que pueden producirse en casas de familiares, amigos, etc.

- Las cuantías máximas que se exceptúan de gravamen puede visionarlas en la siguiente tabla:

| ESPAÑA | EXTRANJERO | |

| Gastos de manutención pernoctando en municipio distinto | 53,34 Euros/día | 91,35 Euros/día |

| Gastos de manutención pernoctando en el mismo municipio | 26,67 Euros/día | 48,08 Euros/día |

Ejemplo

- Billete de avión (ida y vuelva) ............... 360,61 euros

- Gastos de estancia (factura Hotel) ............ 1.953,29 euros

- Gastos de manutención (factura restaurantes) .. 1.562,63 euros

Solución

- Importe percibido ............................. 3.876,53 euros

- Gastos exceptuados de gravamen: ............... 2.953,35 euros

- Locomoción (justificados) ............... 360,61 euros

- Estancia (justificados) ................. 1.953,29 euros

- Manutención (justificados)(límite máximo 7 días * 91,35) .......... 639,45 euros

En este sentido, la diferencia entre las percepciones recibidas (3.876,53 euros) y los gastos exceptuados de gravamen (2.953,35 euros) serán considerados rendimientos del trabajo sujetos y no exentos sobre los que la empresa deberá efectuar la correspondiente retención.

3.- CUMPLIMENTACIÓN DE MODELOS DE LA AEAT.

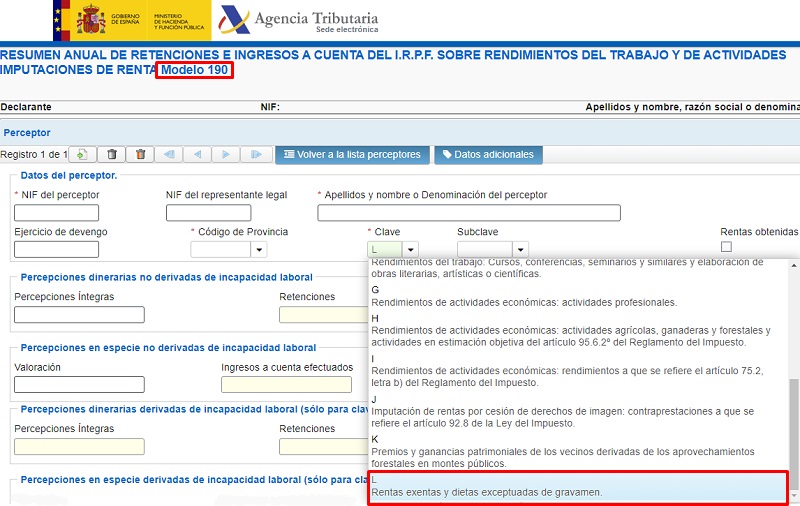

El modelo 111 de la AEAT es el utilizado por las retenedores (empresas y personas físicas) para liquidar y pagar las cantidades retenidas a sus trabajadores, profesionales que trabajan para ellos y otros por las retribuciones entregadas. En el caso de las dietas y asignaciones por gastos de locomoción, manutención y estancia, al estar exceptuadas de gravamen, no habrán de ser incluidas en este modelo. Ahora bien, cuando las cantidades entregadas por estos conceptos superen los límites exceptuados para tributar y consecuentemente retener, en este modelo SÍ habrán de incluirse este tipo de retribuciones con la calificación que corresponda (rendimientos del trabajo en el caso de empleados de la empresa). En el modelo 190 deberán incluirse las percepciones satisfechas por la persona o entidad declarante que correspondan con rendimientos del trabajo, incluidas las dietas por desplazamiento y gastos de viaje aunque éstas esten exceptuadas de gravamen. Además habrá de realizarse con una clave especial para esas percepciones que mostramos a continuación:

4.- CASO DE CONTRATOS DE OBRA O SERVICIO EN LA CONSTRUCCIÓN.

De acuerdo con el artículo 9 RIRPF (RD 439/2007) las dietas y asignaciones para gastos de locomoción y gastos normales de manutención y estancia podrán ser exceptuadas de gravamen, hasta unos determinados límites cuantitativos siempre y cuando se cumplan unos determinados requisitos (ya visto); entre estas condiciones o requisitos establece el propio RIRPF que ha de tratarse de desplazamientos fuera del centro de trabajo habitual en caso de gastos de desplazamiento y a un municipio distinto del lugar habitual de trabajo en el supuesto de gastos de manutención o estancia, interpretando dicha expresión o término en el sentido de que el trabajador debe estar destinado en un centro de trabajo y salir o desplazarse fuera del mismo para realizar en otro centro de trabajo su actividad laboral. Para las contrataciones realizadas bajo la modalidad de contratación para obra o servicio determinado, el destino en sí del trabajador en el centro de trabajo donde en concreto se ubica la obra o el servicio, invalidaría la aplicación del régimen de dietas previsto en el artículo 9.A del RIRPF, por cuanto se consideraría que las cantidades que se abonasen lo serían para compensar los desplazamientos desde los domicilios particulares a los centros de trabajo a los que están destinados los trabajadores, lo cual conllevaría a que estuvieran sometidos a tributación en su totalidad. Ahora bien, si el trabajador se desplaza desde el centro de trabajo donde se ubica la obra para la que se le contrató a otras obras, sería de aplicación la exención, en la medida que se cumpliesen los requisitos y condiciones previstos en la normativa anteriormente señalados. En este sentido se pronuncia la consulta vinculante V4107-16 de la Dirección General de Tributos, realizada por una empresa dedicada a realizar obras de instalación y montaje de diversas tipologías.5.- CANTIDADES PERCIBIDAS POR JURADOS.

Se exceptúan de gravamen las cantidades percibidas por los candidatos a jurado y por los jurados titulares y suplentes como consecuencia del cumplimiento de sus funciones, así como las percibidas por miembros de las Mesas Electorales.6.- ASIGNACIONES POR TRASLADOS.

Se exceptúan de gravamen las cantidades abonadas al contribuyente como consecuencia del traslado de puesto de trabajo a municipio distinto, siempre que dicho traslado exija el cambio de residencia y correspondan, exclusivamente, a gastos de locomoción y manutención del contribuyente y de sus familiares durante el traslado y a gastos de traslado de su mobiliario y enseres.7.- ADMINISTRADORES, SOCIOS Y MIEMBROS DEL CONSEJO DE ADMINISTRACIÓN.

El Tribunal Económico-Administrativo Central -TEAC-, en su Resolución 1475/2024, de 30 de enero de 2025, ha unificado criterio al respecto de la aplicación, a los administradores, y/o socios, y/o miembros del Consejo de Administración de una entidad mercantil, del régimen fiscal de dietas establecido en el artículo 9 del Reglamento (Real Decreto 439/2007, de 30 de marzo) del Impuesto sobre la Renta de las Personas Físicas -RIRPF-; en concreto, cuando resulta que son perceptores de rendimientos del trabajo. Este Tribunal concluye que el régimen de dietas únicamente resulta aplicable a relaciones laborales o estatutarias en las que se dan las notas de dependencia, alteridad y ajenidad. Ahora bien, no se puede negar el derecho a aplicarlo a los administradores o miembros del Consejo de Administración que perciben rendimiento del trabajo, puesto que pueden también obtener rendimientos que cumplan el requisito de las notas señaladas. Así, debiendo analizarse el origen o causa de las dietas, los administradores o miembros del Consejo de Administración:

Este Tribunal concluye que el régimen de dietas únicamente resulta aplicable a relaciones laborales o estatutarias en las que se dan las notas de dependencia, alteridad y ajenidad. Ahora bien, no se puede negar el derecho a aplicarlo a los administradores o miembros del Consejo de Administración que perciben rendimiento del trabajo, puesto que pueden también obtener rendimientos que cumplan el requisito de las notas señaladas. Así, debiendo analizarse el origen o causa de las dietas, los administradores o miembros del Consejo de Administración: - NO tendrán derecho a aplicar el régimen fiscal de dietas del artículo 9 del RIRPF, por las que perciban en atención al desempeño de las tareas que les corresponden como tales, es decir, en virtud de dicha relación mercantil.

- SÍ podrín aplicar dicho régimen a aquellas dietas que viniesen impuestas por su relación laboral con la sociedad.

- El artículo 17.2.e) LIRPF califica expresamente como rendimientos del trabajo las retribuciones percibidas por los administradores y miembros del Consejo de Administración, así como lo hace también con las dietas y asignaciones para gastos de viaje el apartado.1.d) de ese mismo artículo (estas últimas sujetas a unos límites para ser consideradas exentas de tributación - artículo 9 RIRPF).

- La razón para declarar exoneradas de gravamen las dietas y gastos de desplazamiento, es resarcir al trabajador de los gastos en los que incurre por necesidades de la empresa.

- El Tribunal Supremo en la STS de 20 de junio de 2022 (recurso de casación 3468/2020) concluyó que no todas las relaciones laborales marcadas por las notas de dependencia, ajenidad y alteridad están previstas en el artículo 17.1 LIRPF puesto que también caben en el artículo 17.2 LIRPF como es el caso de las relaciones laborales de carácter especial.

8.- TRABAJADORES, PROFESIONALES, EMPRENDEDORES E INVERSORES DESPLAZADOS A TERRITORIO ESPAÑOL.

Los contribuyentes acogidos al régimen fiscal especial del artículo 93 de la Ley del IRPF pueden beneficiarse de la exención fiscal aplicable a las dietas, manutención y gastos de estancia regulada en el artículo 9 del Reglamento del IRPF (RIRPF). Esto se debe a que, aunque tributen como no residentes, la normativa aplicable establece que la base imponible de los rendimientos del trabajo debe determinarse según las reglas contenidas en la Ley del IRPF, y no según las del Impuesto sobre la Renta de No Residentes en su totalidad, debido a que así es respaldado por la DGT en su consulta vinculante V0439-25. Por tanto, las dietas y asignaciones por gastos de viaje estarán exentas de gravamen, siempre que se cumplan los requisitos formales y los límites cuantitativos establecidos en dicho artículo 9. Asimismo, es importante tener en cuenta que, para que estas asignaciones estén exentas, se deben justificar adecuadamente los desplazamientos, la duración de estos y el lugar en el que se producen. De lo contrario, las cantidades percibidas que excedan de los límites o que no cumplan con los requisitos exigidos pasarán a estar sujetas a tributación.REGISTRO CONTABLE.

Evidentemente, si es práctica habitual en las empresas la entrega de este tipo de retribución a los trabajadores, pues de otra forma no podría realizarse adecuadamente su labor; en consecuencia su REGISTRO CONTABLE es un aspecto que habremos de estudiar adecuadamente una vez imputadas las retribuciones en las nóminas correspondientes.DEDUCCIÓN EN EL IMPUESTO SOBRE SOCIEDADES.

Otro aspecto significativo en relación con esta problemática sería comprobar si las cantidades satisfechas por la empresa por este concepto constituyen gasto fiscalmente deducible en el Impuesto sobre Sociedades, es decir, se cumplen las condiciones legalmente establecidas de devengo, correlación de ingresos y gastos y justificación.COTIZACIÓN A LA SEGURIDAD SOCIAL.

En el ámbito laboral, el Texto Refundido de la Ley General de la Seguridad Social (TRLGSS), en concreto su artículo 147 establece que no se computarán en la base imponible las asignaciones para gastos de viaje y locomoción entregadas al trabajador que se desplace fuera de su centro habitual de trabajo para realizar el mismo en lugar distinto y los gastos normales de manutención y estancia generados en municipio distinto del lugar del trabajo habitual del perceptor y del que constituya su residencia, en la cuantía y con el alcance previstos en la normativa estatal reguladora del IRPF.EMBARGO DE DIETAS.

Según la Resolución del TEAC 01068/2025, de 15 de Octubre de 2025, en la que se analiza el embargo de dietas, se concluye que estas son plenamente embargables sin límite alguno, al considerarse que no constituyen una retribución salarial, sino una compensación por gastos derivados de la actividad laboral.Comentarios

Rentas exentas y no sujetas en el IRPF.¿Quién debe acreditar/justificar dietas de trabajadores: Pagador o Perceptor?Registro Contable de Dietas y asignaciones para gastos de locomoción, manutención y estancia.Cotización a la Seguridad Social de Dietas y asignaciones para locomoción, manutención y estancia.Deducibilidad en el Impuesto sobre Sociedades de Dietas y asignaciones para locomoción, manutención...Tabla Resumen de valoración de determinados Conceptos RetributivosGastos de manutención de trabajadores autónomos.Exención del vehículo entregado como retribución en especie a trabajadores desplazados al extranjero.Casos Prácticos

Retribución en especie consistente en uso mixto del vehículo de empresa.Valoración de retribución en especie consistente en residir en vivienda propiedad de la empresa.Valoración de retribución en especie consistente en residir en vivienda NO propiedad de la empresa.Jurisprudencia y Doctrina

Resolución TEAC 01068/2025. Embargo de indemnizaciones y dietas. STS 1067/2025. Dietas por manutención y estancia. Requisitos para excluir de cotización a la Seguridad Social.Resolución TEAC 1475/2024. Aplicación régimen de dietas a administradores o socios trabajadores. Consulta vinculante V3268-23. Tratamiento en IRPF de tratamientos médicos como rendimiento del trabajo.STS 3275/2020. Prueba gastos desplazamiento que justifican la no sujeción de dietas.STS 429/2020. Recurso 4002/2018. Prueba desplazamiento y gasto manutención respecto a la exención.STS 96/2020. Recurso 4258/2018. Prueba desplazamiento y gasto manutención respecto a la exención.STSJ Murcia 1320/2019. Consideración dieta pago mensual por desplazamiento probado mediante informe.Resolución Nº 3972/2018 TEAC. Prueba exoneración retribuciones declaradas por pagador como exentas.Resolución Nº 39/01817/2018 TEAR Cantabria. Compatibilidad cargo administrador con régimen de dietas.Consulta Vinculante V0374-21. No exención gastos locomoción pagados sin utilizar vehículo propio.Consulta Vinculante V1984-18. Tratamiento dietas y gasto viaje desplazamiento alta dirección.Consulta Vinculante V1138-18. Deducibilidad de los gastos por dietas por parte de administrador.Consulta Vinculante V0638-18. Aplicación conjunta exención rentas extranjero y dietas exceptuadas.Consulta Vinculante V0935-17. Régimen dieta exceptuada contrato mercantil que incluye importes.Consulta Vinculante V4107-16. Dietas con contratos de obra o servicio y centro móvil.Consulta Vinculante V3314-16. Aplicación exención rendimiento en extranjero y dietas exceptuadas.Consulta Vinculante V3257-15. Criterio de imputación fiscal de dietas abonadas a persona física.Consulta Vinculante V2773-14. Aplicación régimen excesos art. 9 RIRPF y cálculo dieta exceptuada.Consulta Vinculante V0230-10. Dietas exentas.Legislación

Orden HFP/792/2023. Se revisa la cuantía de las dietas y asignaciones para gastos de locomoción en IRPF.Art.17 Ley 35/2006 Rendimientos íntegros del trabajoArt. 9 RD 439/2007 Dietas y asignaciones gastos de locomoción, manutención y estanciaEn Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.