Casos prácticos de IRPF

Valoración retribución en especie: uso mixto del vehículo de empresa

Ejemplo I

La empresa SuperContable S.L. cede a un trabajador, D. RCRCR, un vehículo para realizar su labor profesional y también para sus fines particulares. El precio de adquisición del vehículo ascendía a 25.000€. Además, al ser eléctrico híbrido enchufable, está exento del Impuesto Especial sobre Determinados Medios de Transporte (Impuesto sobre Matriculación) y le resulta de aplicación la reducción del 30% de la retribución en especie por ser eficiente energéticamente. La disponibilidad del trabajador del vehículo para sus fines particulares (horas fuera de horario laboral, fines de semana, festivos y vacaciones), con independencia del uso realizado, es de un 74%. Los ingresos a cuenta, no repercutidos al trabajador, son de 1.025€. Determinar la retribución en especie que corresponda.

Solución

En primer lugar, hemos de señalar que únicamente se imputará al contribuyente como retribución en especie por la disposición que éste tenga del vehículo para su uso particular; en este caso un 74%.Para obtener el valor de la retribución:

- Al ser el vehículo propiedad de la empresa, aplicaremos el porcentaje del 20% sobre el coste de adquisición que tuvo en su momento, en el que habrían de incluirse (de haberlos) el resto de gastos y los tributos inherentes:

- Valoración: 25.000€ x 0.20 = 5.000€

- Reducción: 5.000€ x 0.30 = 1.500€

- Valor total - reducción por vehículo energéticamente eficiente: 5.000€ - 1.500€ = 3.500€

- La retribución en especie se determina sobre su disponibilidad para fines particulares: 74% sobre 3.500€ = 2.590€

Al no haber repercutido los ingresos a cuenta al trabajador, habrán de integrarse para obtener:

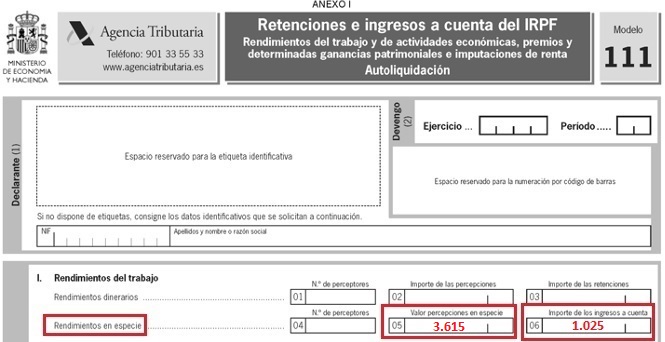

- VALOR FINAL DE LA RETRIBUCIÓN EN ESPECIE: 2.590€ + 1.025€ = 3.615€

El importe de 3.615€ será el total anual; por lo que deberá distribuirse en los 12 nóminas que componen el ejercicio económico.

Será en la casilla 6 del Modelo 111 donde deberá consignar el importe de los ingresos a cuenta que corresponda efectuar sobre los rendimientos en especie satisfechos por el declarante.

Será en la casilla 6 del Modelo 111 donde deberá consignar el importe de los ingresos a cuenta que corresponda efectuar sobre los rendimientos en especie satisfechos por el declarante.

Ejemplo II

Don José Parra, trabajador de la empresa RCRSL, tiene a su disposición para uso particular desde el 1 de enero de 20X1 un vehículo propiedad de ésta, la cuál lo adquirió en dicha fecha por un importe de 26.500 euros. Con motivo de una gratificación al empleado, la empresa entrega gratuitamente el vehículo a D. José el 1 de enero de 20X4. Calcular el importe de la retribución en especie derivada de dicha entrega. El ingreso a cuenta efectuado por la empresa en relación con dicha retribución en especie, que no fue repercutido al trabajador, asciendió a 4.900 euros.

Solución

- Valoración de la entrega del vehículo:

Valor de adquisición - Valoración utilización = 26.500 - 15.900 (*) = 10.600€

(*): La valoración de la entrega el 01-01-20X4 debe realizarse descontando la valoración de la utilización correspondiente a los ejercicios 20X1, 20X2 y 20X3, estimadas éstas en un 20 por 100 anual del valor de adquisición del automóvil (26.500 x 60%) = 15.900 euros. - Ingreso a cuenta no repercutido = 4.900€

- Total retribución en especie: (10.600 + 4.900) = 15.500€

Comentarios

Valoración de las retribuciones en especie.Rentas que son consideradas retribuciones en especie.Tabla Resumen de valoración de determinados conceptos retributivos.Ingresos a cuenta sobre retribuciones del trabajo en especie.Dietas y gastos de locomoción.Esquema para la determinación de los rendimientos netos del trabajo.Exención del vehículo entregado como retribución en especie a trabajadores desplazados al extranjero.Casos Prácticos

Valoración de retribución en especie consistente en residir en vivienda NO propiedad de la empresa.Valoración de retribución en especie consistente en residir en vivienda propiedad de la empresa.Legislación

Art. 42 Ley 35/2006 LIRPF. Rentas en Especie.Art. 43 Ley 35/2006 LIRPF. Valoración de las Rentas en Especie.Art. 102 RD 439/2007 RIRPF. Valoración de las Rentas en Especie.Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.