Modelo 721. Declaración informativa sobre monedas virtuales situadas en el extranjero

¿QUIÉN ESTÁ OBLIGADO A PRESENTAR EL MODELO 721?

Conforme establece el

artículo 42 quater del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007, de 27 de julio, estarán obligados a presentar el modelo 721 las personas físicas y jurídicas residentes en territorio español, los establecimientos permanentes en dicho territorio de personas o entidades no residentes y las entidades a que se refiere el

artículo 35.4 de la Ley General Tributaria (herencias yacentes, comunidades de bienes y demás entidades carentes de personalidad jurídica que constituyan una unidad económica o un patrimonio separado susceptibles de imposición), cuando se encuentren en alguno de los supuestos siguientes:

- Cuando a 31 de diciembre tengan la condición de titular, beneficiario, autorizado o de alguna otra forma se ostente poder de disposición de monedas virtuales situadas en el extranjero custodiadas por personas o entidades que proporcionan servicios para salvaguardar claves criptográficas privadas en nombre de terceros, para mantener, almacenar y transferir monedas virtuales.

- Cuando en cualquier momento del año hayan transferido la condición de titular, beneficiario, autorizado o de alguna otra forma de poder de disposición que ostentasen de monedas virtuales situadas en el extranjero custodiadas por personas o entidades que proporcionan servicios para salvaguardar claves criptográficas privadas en nombre de terceros, para mantener, almacenar y transferir monedas virtuales, que hubieran sido objeto de información en años anteriores.

No obstante, aun cumpliendo estas condiciones, existen unos

supuestos en los que se está exonerado de presentar el modelo 721: cuando los saldos a 31 de diciembre de las monedas virtuales, valorados en euros,

no superen el importe de 50.000 euros, entendido conjuntamente para todos los tipos de monedas virtuales que pudiera poseer, o cuando estén registrados en la contabilidad de forma individualizada y suficientemente identificados.

Señalar además que, la Dirección General de Tributos

-DGT-, en su consulta vinculante

V2290-23, donde este organismo establece que

las monedas virtuales que se mantengan en monederos respecto de los cuales el consultante mantenga el control de las claves criptográficas privadas y, por consiguiente,

no estén custodiadas por personas o entidades que proporcionen servicios para salvaguardar claves criptográficas privadas en nombre de terceros, para mantener, almacenar y transferir monedas virtuales, de conformidad con la disposición adicional decimoctava, letra d), de la LGT y con el

artículo 42 quater del RGAT, no se tendrían en cuenta en el cómputo de los saldos a los que se refieren los apartados 3.c) y 5.d) del

artículo 42 quater y, en consecuencia,

no se informaría sobre las mismas en el marco de la obligación de información sobre bienes y derechos situados en el extranjero. ¿CUÁNDO SE PRESENTA EL MODELO 721?

El plazo de presentación del modelo 721 es

del 1 de enero al 31 de marzo del año siguiente a aquel al que se refiera la información.

Una vez presentada la declaración por primera vez, solamente deberá volver a presentarse este modelo cuando el saldo conjunto de todos los tipos de monedas virtuales de los que sea titular haya experimentado un incremento superior a 20.000 euros respecto del indicado en el último modelo 721 presentado.

En todo caso será obligatoria la presentación de la declaración cuando en el año anterior se haya extinguido o se haya transmitido la titularidad de las monedas virtuales que fueron objeto de declaración en ejercicios precedentes.

A modo de ejemplo, si a 31 de diciembre del año 2023 disponía de 30.000 euros en Bitcoin y 25.000 euros en Ethereum custodiados por empresas extranjeras, debe presentar el modelo 721 en los tres primeros meses del año 2024 para declarar ambos saldos. Por otro lado, en 2025 sólo tendrá que presentar el modelo 721 si durante 2024 se desprende de la totalidad o parte de las monedas virtuales declaradas a 31 de diciembre de 2023 o si a 31 de diciembre de 2024 el saldo de las monedas virtuales situadas en el extranjero de las que es titular es superior en 20.000 euros o más respecto de los 55.000 euros declarados a 31 de diciembre de 2023, ya sea por su revalorización o por la adquisición de monedas virtuales (sean del mismo tipo o distintas).

FORMA DE PRESENTACIÓN DEL MODELO 721.

La presentación del modelo 721 se efectuará por vía telemática a través de Internet, en la

Sede electrónica de la Agencia Estatal de Administración Tributaria, (AEAT) bien por el propio declarante o bien por un tercero que actúe en su representación.

Para ello necesitará acceder al sistema mediante un certificado electrónico de identificación o DNI electrónico, admitiéndose en el caso de personas físicas el acceso mediante Cl@ve PIN.

CÓMO CUMPLIMENTAR EL MODELO 721.

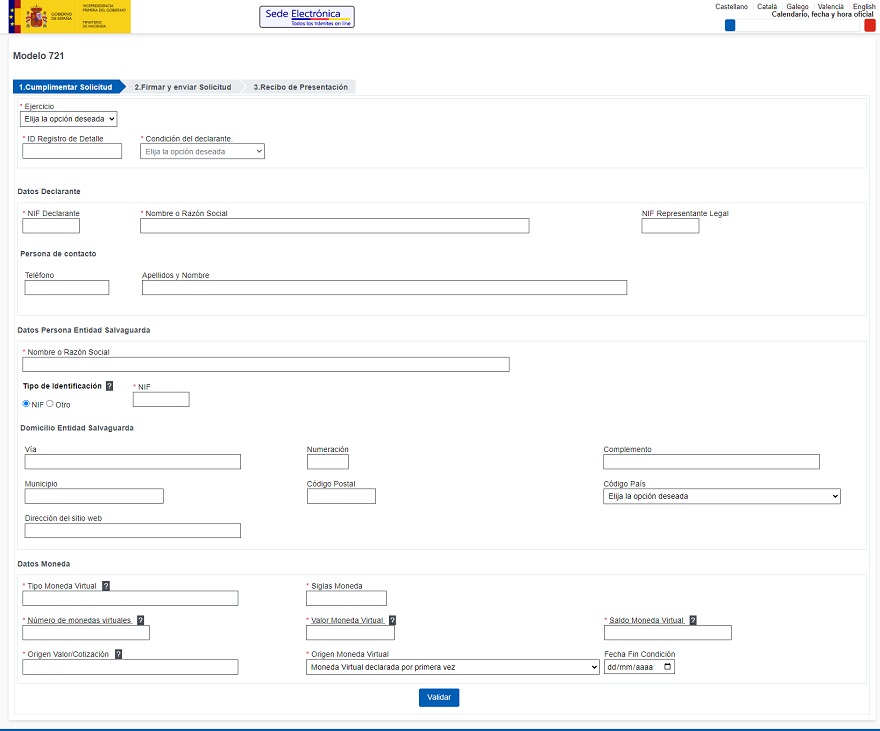

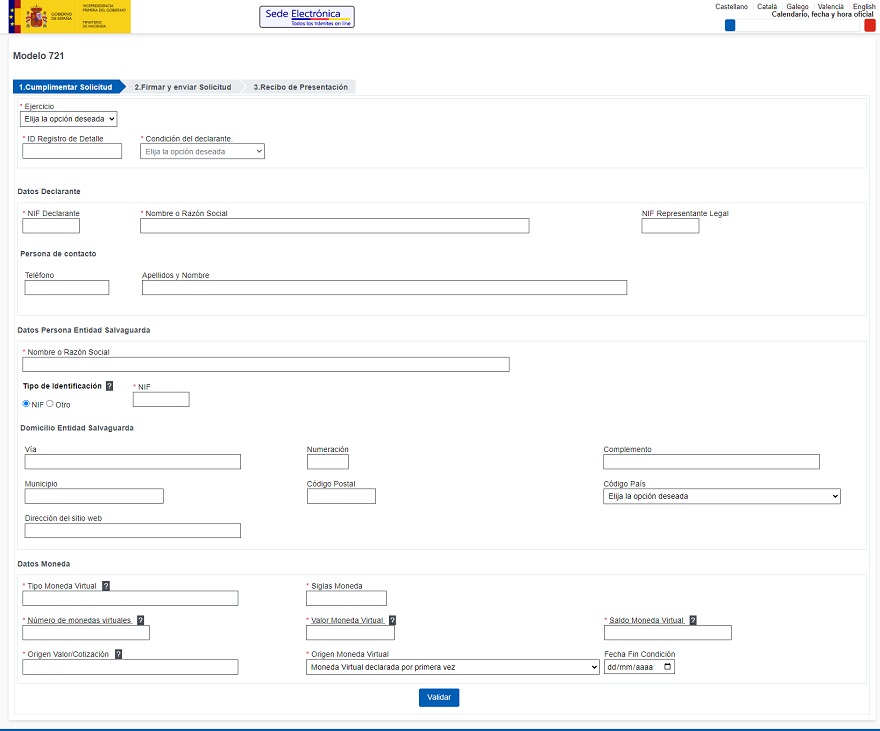

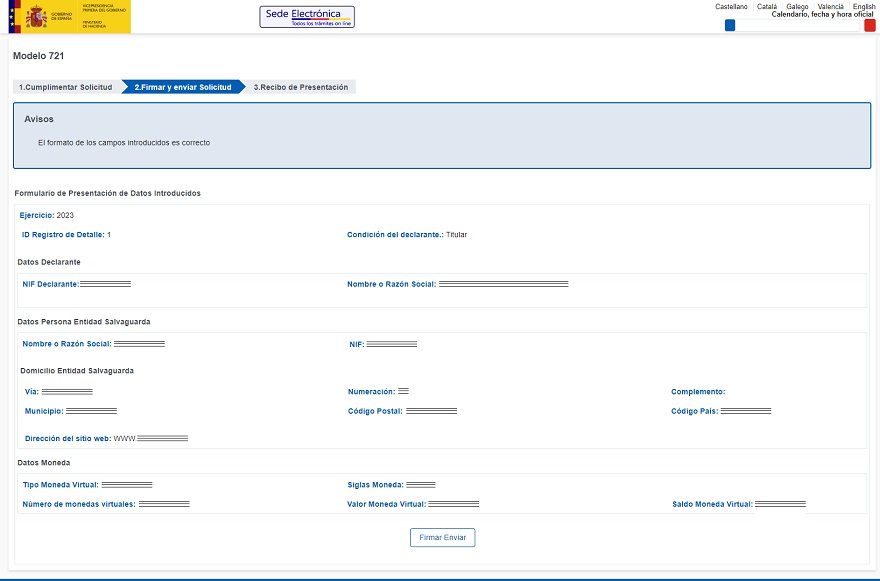

Si realiza la declaración directamente desde la sede electrónica de la AEAT se econtrará con un formulario web que debe cumplimentar, firmar y enviar, devolviéndole un acuse de recibo en pdf una vez realizada la presentación.

Después de identificarse en la Sede Electrónica accederá directamente al formulario web en donde deberá cumplimentar al menos todas las casillas marcadas con asterisco para que la validación sea correcta y le deje acceder al resumen antes de firmar y enviar.

A la hora de rellenar los distintos campos debemos seguir las siguientes instrucciones: Ejercicio:Año al que se refiere la declaración (2023, etc) ID Registro de Detalle:Es un código alfanumérico a su elección para diferenciar los distintos detalles -monedas- que deba declarar. Puede utilizar desde uno hasta veinte caracteres. Condición del declarante:Se consignará una de las siguientes claves en función de la condición con la que figura el declarante en la moneda virtual: T: Titular. A: Autorizado. B: Beneficiario. P: Con poder de disposición. R: Otras formas de titularidad real conforme a lo previsto en el artículo 4.2 de la Ley 10/2010, de 28 de abril. Datos Declarante:Este campo se subdivide en los siguientes, siendo obligatorios los dos primeros: NIF Declarante: Indicar el documento identificativo de la persona o entidad declarante. Nombre o razón social: Indicar el nombre y apellidos o la denominación de la persona o entidad declarante. NIF Representante Legal: Si el declarante actúa mediante representante deberá indicar el documento identificativo del representante. Teléfono Persona de contacto: Puede indicar un número de teléfono. Campo opcional pero recomendado especialmente si actúa mediante representante. Apellidos y nombre Persona de contacto: Puede indicar la identificación de la persona de contacto. Campo opcional pero recomendado especialmente si actúa mediante representante. Nombre o razón social Persona Entidad Salvaguarda:Se consiganará el nombre y apellidos o denominación completa de la persona o entidad que proporciona servicios para salvaguardar las claves criptográficas privadas en nombre de terceros, para mantener, almacenar y transferir las monedas virtuales. NIF Persona Entidad Salvaguarda:Si dispone de NIF se informará con el identificador del NIF de la persona o entidad que proporciona losservicios para salvaguardar las claves criptográficas privadas en nombre de terceros, para mantener,almacenar y transferir las monedas virtuales. En caso contrario, deberá indicar el número de identificación en el país de residencia, así como la clave para establecer el tipo de indentificación: 02: NIF-IVA 03: PASAPORTE 04: DOCUMENTO OFICIAL DE IDENTIFICACIÓN EXPEDIDO POR EL PAÍS O TERRITORIO DE RESIDENCIA 05: CERTIFICADO DE RESIDENCIA 06: OTRO DOCUMENTO PROBATORIOEn este caso, es opcional la consignación del código del país que le ha otorgado el número de identificación indicado. Domicilio Entidad Salvaguarda:Este campo se subdivide en los siguientes: Vía: Se cumplimentará el nombre de la vía publica en la que se encuentre eldomicilio de la entidad. Numeración: Se consignará el número de la vía publica en la que se encuentre eldomicilio de la entidad. Complemento: En su caso, se harán constar los datos adicionales que resulten necesarios para la completa identificación del domicilio. Municipio: Se cumplimentará el nombre del municipio en el que se encuentre el domicilio de la entidad. Código Postal (ZIP CODE): Se consignará el código postal referido al domicilio. Código País: Debe elegir dentro del listado facilitado el código del país o territorio correspondiente al domicilio de la entidad de salvaguarda. Dirección del sitio web Entidad Salvaguarda:De cumplimentación opcional, se solicita la dirección del sitio web de la persona o entidad que proporciona servicios para salvaguardar las claves criptográficas privadas en nombre de terceros, para mantener, almacenar y transferir monedas virtuales. Tipo Moneda Virtual: Se indicará la denominación de la moneda virtual situada en el extranjero respecto de la que se tenga la obligación de declarar. Siglas Moneda: Se harán constar las siglas de la moneda virtual situada en el extranjero respecto de la que se tenga la obligación de declarar. Número de monedas virtuales:Se consignará el número de unidades de moneda virtual declarada situada en el extranjero correspondiente al saldo declarado a 31 de diciembre. Si la condición de obligado a declarar se hubiera extinguido antes del 31 de diciembre se informará del número de unidades correspondiente al día de la pérdida de dicha condición. Valor Moneda Virtual:Se consignará el valor en euros de la unidad de moneda virtual declarada situada en el extranjero. Para efectuar esta valoración se tomará la cotización a 31 de diciembre (o, en su caso, a la Fecha de fin de condición del declarante indicada), que ofrezcan las principales plataformas de negociación o sitios web de seguimiento de precios o, en su defecto, se proporcionará una estimación razonable del valor de mercado en euros de la moneda virtual. Saldo Moneda Virtual:Se consiganrá el saldo a 31 de diciembre de la moneda virtual declarada situada en el extranjero. Si la condición de obligado a declarar se hubiera extinguido antes del 31 de diciembre se informará del saldo correspondiente al día de la pérdida de dicha condición. Debe ser el resultado de multiplicar el número de monedas virtuales por el Valor Moneda Virtual. Origen Valor/Cotización:Se informará en este campo de la plataforma de negociación o sitio web de seguimiento de precios, o, en su caso, del lugar de dónde se ha obtenido la cotización o valor utilizado para efectuar la valoraciónen euros de la unidad de moneda virtual declarada indicada en el campo anterior. Origen de las monedas virtuales:Se indicará el origen de la moneda virtual (declarada por primera vez, o que ya ha sido declarada en ejercicios anteriores cuando el saldo conjunto de todas las monedas virtuales hubiese experimentado un incremento superior a 20.000 euros respecto del que determinó la presentación de la última declaración, o si se canceló la posición en esta moneda en el ejercicio) de acuerdo con las siguientes claves: A: Moneda virtual declarada por primera vez. M: Moneda virtual ya declarada en ejercicios anteriores. C: Moneda virtual que se declara porque se deja de tener la condición de titular, beneficiario, autorizado, persona con poder de disposición o titular real. Fecha de fin de la condición del declarante:Esta fecha será obligatoria si la clave del campo "Origen de las monedas virtuales" toma el valor "C". En el caso de que a 31 de diciembre el declarante ya no tenga la condición de titular, beneficiario,autorizado, persona con poder de disposición o titular real, deberá informarse en este campo de la fecha de la pérdida de tal condición.

Una vez cumplimentados los datos del declarante y de las monedas virtuales que tenga que declarar, debe validar la declaración. Si contiene errores o avisos se habilitará un campo con la descripción de los mismos y se marcarán en rojo las casillas que debe modificar o cumplimentar.

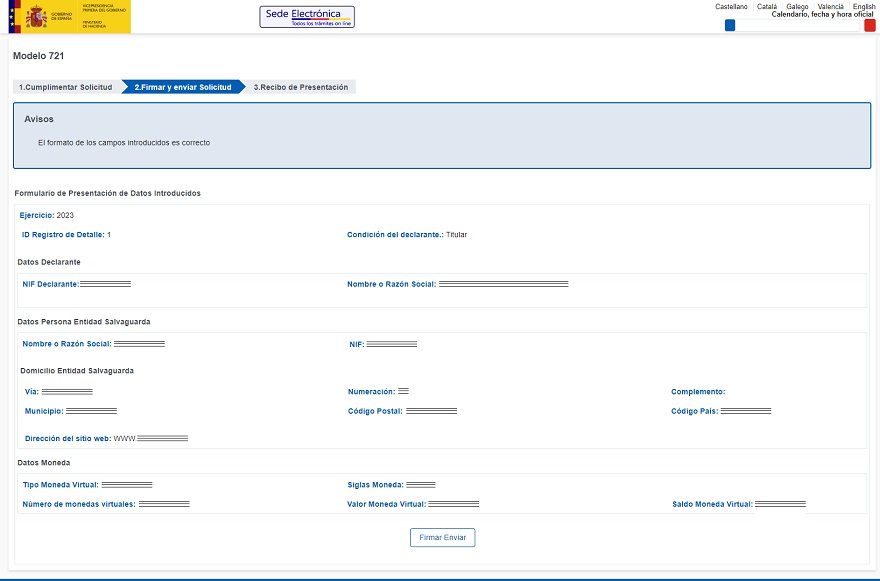

Cuando la declaración no contiene errores, al clicar en VALIDAR le llevará al siguiente apartado para firmar y enviar la declaración. En la parte superior le indicará que el formato de los campos introducidos es correcto y a continuación le mostrará la información facilitada a modo de resumen.

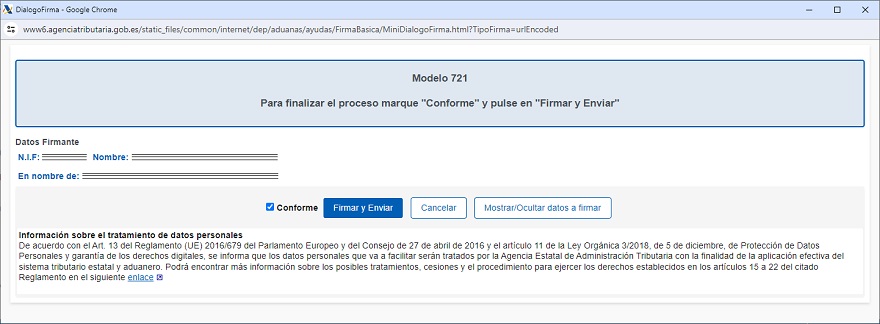

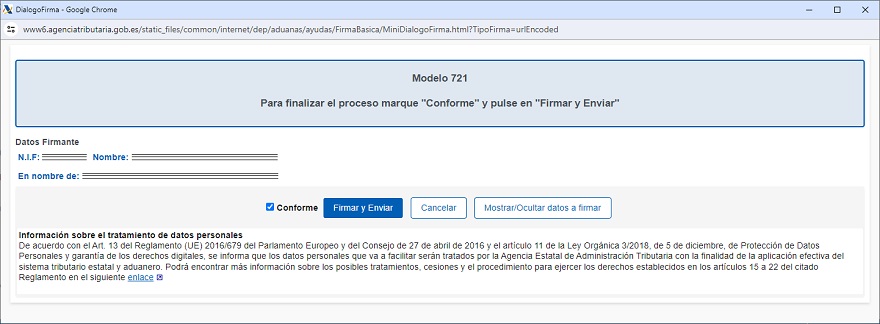

Si todos los datos son correctos podrá presentar la declaración desde el botón FIRMAR ENVIAR. En la nueva ventana, marque la casilla "Conforme" para confirmar la presentación de la declaración. En el cuadro de texto se mostrará codificado el contenido de la declaración. Puede continuar con la presentación de la declaración pulsando "Firmar y Enviar".

El resultado de una presentación correcta de la declaración informativa será en cualquier caso una página de respuesta en la que aparezca el texto "Su presentación ha sido realizada con éxito" con un PDF incrustado que contiene una primera hoja con la información de la presentación (número de entrada de registro, Código Seguro de Verificación, número de justificante, día y hora de presentación y datos del presentador) y, en las páginas posteriores, la copia completa de la declaración.

Comentarios

- Obligación de información sobre

bienes y derechos situados en el extranjero.

Jurisprudencia y Doctrina

Consulta vinculante

V2290-23. Obligación de declarar (modelo 721)

monedas virtuales según quiénes las custodien.

Legislación

-

DA. 18ª Ley 58/2003 LGT. Obligación de información sobre bienes y derechos situados en el extranjero.-

Art. 42 quater RD 1065/2007. Obligación de informar acerca de las monedas virtuales situadas en el extranjero.-

Orden HFP/886/2023, de 26 de julio, por la que se aprueba el modelo 721 "Declaración informativa sobre monedas virtuales situadas en el extranjero", y se establecen las condiciones y el procedimiento para su presentación.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.

Si todos los datos son correctos podrá presentar la declaración desde el botón FIRMAR ENVIAR. En la nueva ventana, marque la casilla "Conforme" para confirmar la presentación de la declaración. En el cuadro de texto se mostrará codificado el contenido de la declaración. Puede continuar con la presentación de la declaración pulsando "Firmar y Enviar".

Si todos los datos son correctos podrá presentar la declaración desde el botón FIRMAR ENVIAR. En la nueva ventana, marque la casilla "Conforme" para confirmar la presentación de la declaración. En el cuadro de texto se mostrará codificado el contenido de la declaración. Puede continuar con la presentación de la declaración pulsando "Firmar y Enviar".  El resultado de una presentación correcta de la declaración informativa será en cualquier caso una página de respuesta en la que aparezca el texto "Su presentación ha sido realizada con éxito" con un PDF incrustado que contiene una primera hoja con la información de la presentación (número de entrada de registro, Código Seguro de Verificación, número de justificante, día y hora de presentación y datos del presentador) y, en las páginas posteriores, la copia completa de la declaración.

El resultado de una presentación correcta de la declaración informativa será en cualquier caso una página de respuesta en la que aparezca el texto "Su presentación ha sido realizada con éxito" con un PDF incrustado que contiene una primera hoja con la información de la presentación (número de entrada de registro, Código Seguro de Verificación, número de justificante, día y hora de presentación y datos del presentador) y, en las páginas posteriores, la copia completa de la declaración.