Estarán obligados a presentar el modelo 720 las personas físicas y jurídicas residentes en territorio español, los establecimientos permanentes en dicho territorio de personas o entidades no residentes y las entidades a que se refiere el

.4 de la Ley General Tributaria (herencias yacentes, comunidades de bienes y demás entidades carentes de personalidad jurídica que constituyan una unidad económica o un patrimonio separado susceptibles de imposición), cuando se encuentren en alguno de los supuestos siguientes:

: cuando el valor de los mismos no supere el importe de 50.000 euros, entendido conjuntamente para todos los bienes y derechos comprendidos en cada uno de los apartados anteriores, o cuando estén registrados en la contabilidad de forma individualizada y suficientemente identificados.

del año siguiente a aquel al que se refiera la información.

Una vez presentada la declaración por primera vez respecto de una o varias de las obligaciones de información contenidas en el mismo, solamente deberá volver a presentarse este modelo cuando en relación con una o varias de estas obligaciones se produzca un incremento del límite conjunto establecido para cada bloque de información superior a 20.000 euros respecto del indicado en el último modelo 720 presentado.

En todo caso será obligatoria la presentación de la declaración cuando en el año anterior se haya extinguido o se haya transmitido la titularidad de las cuentas, valores, derechos o inmuebles que fueron objeto de declaración en ejercicios precedentes.

La presentación del modelo 720 se efectuará por vía telemática a través de Internet, en la

, bien por el propio declarante o bien por un tercero que actúe en su representación.

Para ello necesitará acceder al sistema mediante un certificado electrónico de identificación o DNI electrónico, admitiéndose en el caso de personas físicas el acceso mediante Cl@ve PIN.

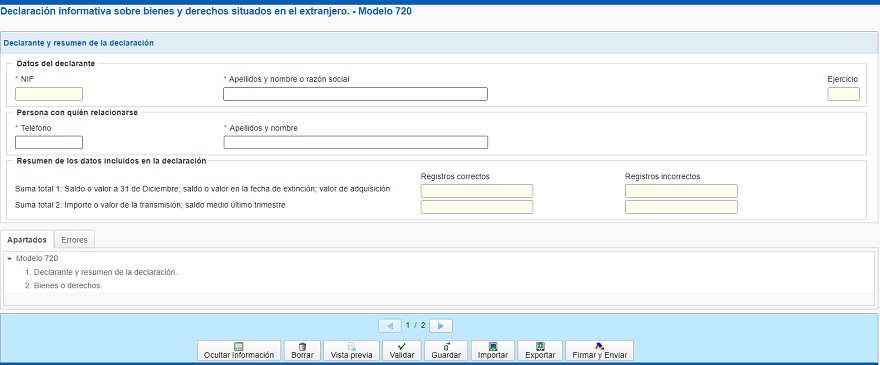

Después de identificarnos en la Sede Electrónica accederemos directamente a este apartado, del que hay poco que aclarar. Cumplimentaremos las casillas marcadas con asterisco (son obligatorias), mientras que las casillas de los campos "Resumen de la declaración" se autocumplimentan con los datos introducidos en el apartado "Bienes y derechos".

También debe marcarse si la declaración es complementaria o sustitutiva, en cuyo caso indicaremos también el número identificativo de la declaración anterior.

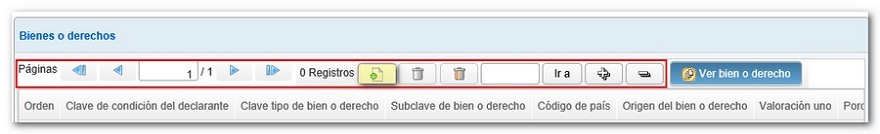

En este apartado lo primero que vemos es una botonera desde la que dar de alta, baja y navegar entre los registros. Para dar de alta un registro pulsamos en el icono "Nuevo registro" identificado por una hoja en blanco con el signo "+" en verde.

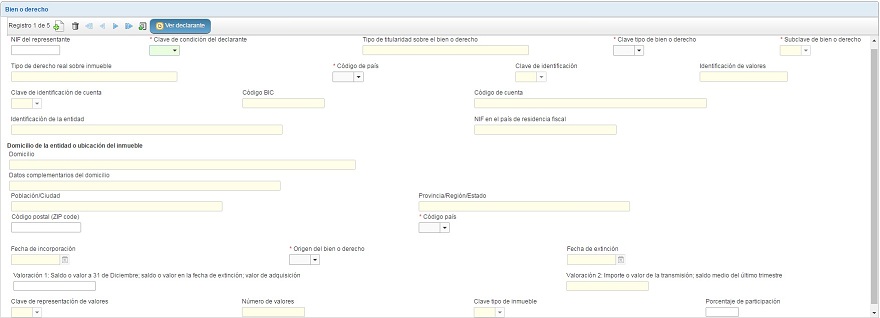

Una vez cumplimentados los datos de un declarante, en esta misma ventana puede dar de alta más registros, borrar y moverse entre ellos o volver a la lista de bienes o derechos desde el botón "Ver declarante".

A la hora de rellenar los distintos campos debemos seguir las siguientes instrucciones:

NIF del representante:Sólo se rellenará si el declarado es menor de edad o incapacitado. En tal caso se consignará el Número de Identificación Fiscal (con la letra y sin espacios) del represenante legal.

Clave de condición del declarante:Se consignará una de las siguientes claves en función de la condición con la que figura el declarante en el bien o derecho declarado:

1: Titular.

2: Representante.

3: Autorizado.

4: Beneficiario.

5: Usufructuario.

6: Tomador.

7: Con poder de disposición.

8: Otras formas de titularidad real.

Tipo de titularidad sobre el bien o derecho.:Sólo se rellenará en el caso de consignarse la clave 8 en el campo anterior. Reflejaremos una de las alternativas del

artículo 4.2 de la Ley 10/2010, de 28 de abril, de prevención del blanqueo de capitales y de financiación del terrorismo.

Clave tipo de bien o derecho:Se consignará una de las siguientes claves en función del tipo de bien o derecho que se posea a lo largo del ejercicio:

C: Cuentas abiertas en entidades que se dediquen al tráfico bancario o crediticio y se encuentren situadas en el extranjero.

V: Valores o derechos situados en el extranjero representativos de la participación en cualquier tipo de entidad jurídica, valores situados en el extranjero representativos de la cesión de capitales propios a terceros o aportados para su gestión o administración a cualquier instrumento jurídico, incluyendo fideicomisos y "trusts" o masas patrimoniales que, no obstante carecer de personalidad jurídica, puedan actuar en el tráfico económico.

I: Acciones y participaciones en el capital social o fondo patrimonial de Instituciones de Inversión Colectiva situadas en el extranjero.

S: Seguros de vida o invalidez y rentas temporales o vitalicias, cuyas entidades aseguradoras se encuentren situadas en el extranjero. No deberá suministrase información relativa a los seguros de vida que cubran exclusivamente el riesgo de muerte y que no tengan valor de rescate.

B: Titularidad y derechos reales sobre inmuebles ubicados en el extranjero.

Subclave de bien o derecho:Se consignará la subclave que corresponda al tipo de bien o derecho que se esté declarando, según la relación de subclaves siguientes:

- Si en el campo anterior hemos marcado la clave C (cuentas bancarias o de crédito situadas en el extranjero):

1: Cuenta corriente.

2: Cuenta de ahorro.

3: Imposiciones a plazo.

4: Cuentas de crédito.

5: Otras cuentas.

- Si en el campo anterior hemos marcado la clave V (valores y derechos situados en el extranjero):

1: Valores o derechos representativos de la participación en cualquier tipo de entidad jurídica.

2: Valores representativos de la cesión de capitales propios a terceros.

3: Valores aportados para su gestión o administración a cualquier instrumento jurídico, incluyendo fideicomisos y "trusts" o masas patrimoniales que, no obstante carecer de personalidad jurídica, puedan actuar en el tráfico económico

- Si en el campo anterior hemos marcado la clave S (seguros y rentas temporales o vitalicias):

1: Seguros de vida o invalidez, cuya entidad aseguradora se encuentra en el extranjero.

2: Rentas temporales o vitalicias generadas como consecuencia de la entrega de un capital en dinero, de derechos de contenido económico o de bienes muebles o inmuebles, cuya entidad receptora o gestora se encuentre en el extranjero.

- Si en el campo anterior hemos marcado la clave B (titularidad y derechos reales sobre inmuebles ubicados en el extranjero):

1: Titularidad del bien inmueble.

2: Derechos reales de uso o disfrute sobre bienes inmuebles.

3: Nuda propiedad sobre bienes inmuebles.

4: Multipropiedad, aprovechamiento por turnos, propiedad a tiempo parcial o fórmulas similares sobre bienes inmuebles.

5: Otros derechos reales sobre bienes inmuebles.

- Si en el campo anterior hemos marcado la clave I (acciones o participaciones en el capital social o fondo patrimonial Instituciones de Inversión Colectiva situadas en el extranjero) dejaremos este campo sin contenido.

Tipo de derecho real sobre inmueble:Cuando el campo "Clave de tipo de bien o dereho" toma el valor "B" y la "Subclave del bien o derecho" declarada sea "5", se deberá indicar el tipo de derecho real ostentado sobre el bien inmueble.

Código de País:En este campo se consignará el código que corresponda al país o territorio donde:

- se encuentre situada la cuenta de la entidad dedicada al tráfico bancario o crediticio, si se declaró la clave C.

- se encuentren depositados o gestionados los bienes y derechos declarados con la clave V.

- se encuentren situadas las instituciones de inversión colectiva en los casos donde se declaró la clave I.

- se encuentre situada la entidad aseguradora o la entidad a la que se entregaron los bienes y derechos constitutivos de las rentas temporales o vitalicias, en los casos en los que se declaró la clave S.

- se encuentren situados los bienes inmuebles en los casos donde se declaró la clave B.

Clave de identificación:Sólo se habilita cuando el campo "Clave tipo de bien o derecho" toma el valor "V" ó "I". En tal caso se marcará:

1: Identificación por código ISIN.

2: Valores extranjeros sin código ISIN.

Identificación de valores:Al igual que la anterior sólo se habilitacuando el campo "Clave tipo de bien o derecho" toma el valor "V" ó "I". Se harán constar los doce caracteres del código ISIN si los valores declarados lo tienen (

Consulte el código ISIN), de lo contrario, se reflejará la clave "ZXX", siendo "XX" el código del país emisor.

Clave de identificación de cuenta:Sólo cuando en el campo "Clave tipo de bien o derecho" se haya consignado "C", en función de la identificación de la cuenta se consignará una de las siguientes claves:

I: Identificación de la cuenta con código IBAN

O: Otra identificación.

Código BIC:Sólo cuando en el campo "Clave tipo de bien o derecho" se haya consignado "C", se reflejará en este campo el código BIC (Bank International Code), también conocido como código SWIFT (Society for Worldwide Interbank Financial Telecommunication).

Consulte el Código BIC.

Código de cuenta:Sólo cuando en el campo "Clave tipo de bien o derecho" se haya consignado "C", se indicarán los caracteres del código de cuenta con formato IBAN (si se ha consignado I en la "Clave de identificación de cuenta") o la codificación de la cuenta asignada por la entidad bancaria (si se ha consignado O en la "Clave de identificación de cuenta").

Identificación de la entidad:Se consignará en este campo la Razón Social o Denominación de las entidades siguientes según el valor del campo "Clave tipo de bien o derecho":

- Cuando tome el valor "C": Razón social o denominación de la entidad bancaria o crediticia.

- Cuando tome el valor "V" o "I": Razón social o denominación de la entidad participada, cesionaria del capital, o entidad encargada de la gestión o administración de los valores, o de la sociedad o fondo patrimonial de las instituciones de inversión colectiva.

- Cuando tome el valor "S": Razón social o denominación de la entidad aseguradora.

Este campo quedará en blanco cuando la "Clave tipo de bien o derecho" tome el valor "B".

NIF en el país de residencia fiscal:Se consignará el número de identificación fiscal de las entidades declaradas en el campo anterior, asignado por el país o territorio de residencia fiscal de la entidad.

Este campo quedará en blanco cuando la "Clave tipo de bien o derecho" tome el valor "B".

Domicilio de la entidad o ubicación del inmueble:

- Cuando la "Clave tipo de bien o derecho" tome el valor "C", "V", "I" o "S", se consignará en este campo la dirección de la entidad identificada en los dos campos anteriores.

- Cuando la "Clave tipo de bien o derecho" tome el valor "B", independiente de la subclave declarada, se consignará la dirección del inmueble objeto de la declaración.

Este campo se subdivide en:

Domicilio: Se consignará el nombre largo de la vía pública, así como el el número o punto kilométrico.

Datos complementarios de domicilio: En su caso, se harán constar los datos adicionales que resulten necesarios para la completa identificación del domicilio.

Población/Ciudad: Se consignará el nombre de la población o ciudad en la que se encuentra situado el domicilio.

Provincia/Región/Estado: Se consignará el nombre de la Provincia, Región, Estado, Departamento o cualquier otra subdivisión política o administrativa donde se encuentre situado el domicilio.

Código Postal (ZIP CODE): Se consignará el código postal referido al domicilio.

Código País: Se cumplimentará el código del país o territorio correspondiente al domicilio.

Fecha de incorporación:Se hará constar las siguientes fechas según el valor del campo "Clave tipo de bien o derecho" declarada:

- Cuando tome el valor "C" se consignará la fecha de apertura de la cuenta, de la concesión de la autorización o del poder de disposición, o de cualquier otra forma de titularidad real.

- Cuando tome el valor "V" se consignará la fecha de adquisición de la titularidad o titularidad real de los valores.

- Cuando tome el valor "I" se consignará la fecha de adquisición de la titularidad o titularidad real sobre las acciones o participaciones en la IIC.

- Cuando tome el valor "S" se consignará la fecha de contratación con la entidad aseguradora o con la entidad receptora de los bienes y derechos constitutivos de las rentas vitalicias o temporales.

- Cuando tome el valor "B" se consignará la fecha de adquisición de la titularidad o titularidad real sobre el bien inmueble o del derecho real sobre el mismo.

Téngase en cuenta que cuando existan diferentes fechas de incorporación respecto del tipo de bien o derecho declarado deberán consignarse las mismas en diferentes registros. De este modo cuando la "Clave tipo de bien o derecho" tome el valor "V" o "I" se deberán declarar tantos registros como fechas de adquisición diferentes existan.

Origen del bien o derecho:Se consignará el motivo de la declaración del bien o derecho de acuerdo con las siguientes claves:

A: Bien o derecho que se declara por primera vez o que se incorpora en el ejercicio de la declaración.

M: Bien o derecho que ya ha sido declarado en ejercicios anteriores. Se deberá declarar un bien o derecho de nuevo en los siguientes casos:

- Cuando la "Clave tipo de bien o derecho" tome el valor "C", si el saldo conjunto de las cuentas a 31 de diciembre o el saldo medio conjunto del último trimestre de las cuentas hubiese experimentado un incremento superior a 20.000 euros respecto del que determinó la presentación de la última declaración.

- Cuando la "Clave tipo de bien o derecho" tome el valor "V", "I" o "S", si el saldo y valor a 31 de diciembre conjuntamente considerado de todos ellos hubiese experimentado un incremento superior a 20.000 euros respecto del que determinó la presentación de la última declaración.

- Cuando la "Clave tipo de bien o derecho" tome el valor "B", si el valor de adquisición y valor a 31 de diciembre conjuntamente considerados hubiese experimentado un incremento superior a 20.000 euros respecto del que determinó la presentación de la última declaración.

C: Bien o derecho que se declara porque se extingue la titularidad, se revoca la autorización o poder de disposición, o se extingue cualquier otra forma de titularidad real sobre el mismo.

Fecha de extinción:Este campo solo deberá cumplimentarse cuando en el campo anterior se consigne "C". En este caso deberá indicarse una de las fechas siguientes según sea la "Clave tipo de bien o derecho" declarada:

- Si es "C": fecha de la revocación de la autorización, de la representación, del poder de disposición, de la posición de beneficiario, del cese como titular o titular real de la cuenta bancaria o de crédito.

- Si es "V", "I" o "S": fecha de la transmisión o extinción de la titularidad o cualquier otra forma de titularidad real declarada sobre los valores, acciones o participaciones en IIC, seguros o rentas temporales y vitalicias.

- Si es "B": fecha de transmisión o extinción de, la titularidad, titularidad real o de los derechos reales sobre los bienes inmuebles.

Valoración 1: Saldo o valor a 31 de Diciembre; saldo o valor en la fecha de extinción; valor de adquisición:El importe a consignar en este campo dependerá del valor consignado en el campo "Clave tipo de bien o derecho":

- Si es "C": saldo a 31 de diciembre o saldo en la fecha en la que se extinga o cese la titularidad, representación, autorización, poder de disposición o titularidad real de la cuenta.

- Si es "V": saldo a 31 de diciembre o en la fecha de extinción de la titularidad declarada.

- Si es "I": valor liquidativo a 31 de diciembre o en la fecha de extinción de la titularidad o titularidad real declarada.

- Si es "S", y la "Subclave de bien o derecho" declarada es "1" se hará constar el valor de rescate a 31 de diciembre. Cuando la "Subclave de bien o derecho"

sea "2" se informará del valor de capitalización a 31 de diciembre de la renta temporal o vitalicia.

- Si es "B", y la "Subclave de bien o derecho" declarada es "1" se consignará el valor de adquisición del bien inmueble incluyendo en su caso los impuestos satisfechos. Cuando la "Subclave de bien o derecho" sea "2", "3" o "4" deberá informarse del valor a 31 de diciembre.

En cualquier caso se hará constar el valor en euros o su contravalor en los casos de operaciones de divisas, con dos decimales.

Cuandos existan múltiples partícipes asociados al bien o derecho declarado el importe no se prorrateará.

Valoración 2: Importe o valor de la transmisión; saldo medio del último trimestre:Solamente deberá informarse de este campo:

- Si el campo "Origen del bien o derecho" es "C" y la "Clave tipo de bien o derecho" es "B". En este caso se consignará el importe o valor de transmisión de la titularidad o titularidad real sobre el bien inmueble o del derecho real sobre el mismo.

- Si el campo "Origen del bien o derecho" es "A" o "M" y la "Clave tipo de bien o derecho" es "C". En este caso se indicará el saldo medio de la cuenta en el último trimestre del ejercicio de la declaración.

Se hará constar el valor de los bienes y derechos declarados en euros o su contravalor en los casos de operaciones de divisas, con dos decimales.

Cuandos existan múltiples partícipes asociados al bien o derecho declarado el importe no se prorrateará.

Clave de representación de valores:Sólo se informará de este campo cuando en el campo "Clave tipo de bien o derecho" se haya consignado "V" o "I". Se consignará una de las claves siguientes:

A: Valores representados mediante anotaciones en cuenta.

B: Valores no representados mediante anotaciones en cuenta.

Número de valores:Al igual que en el campo anterior, sólo se informará de este campo cuando en el campo "Clave tipo de bien o derecho" se haya consignado "V" o "I".Se consignará el número de acciones, participaciones o valores respecto de los que se ostente cualquier condición de declarante.

Clave tipo de inmueble:Exclusivamente se informará este campo cuando el campo "Clave tipo de bien o derecho" tome el valor "B". En tal caso se deberá indicar el tipo de bien inmueble sobre el que se ha declarado la titularidad, titularidad real o derecho real:

U: Urbano.

R: Rústico.

Porcentaje de participación:En el caso de múltiples sujetos con la misma condición (titular, benficiario...) sobre el bien o derecho declarado, se consignará el porcentaje de participación, con dos decimales.Si la cuenta, valor, seguro, renta, inmueble o derecho real no está compartida con otro sujeto, el valor a declarar en este campo será 100,00.

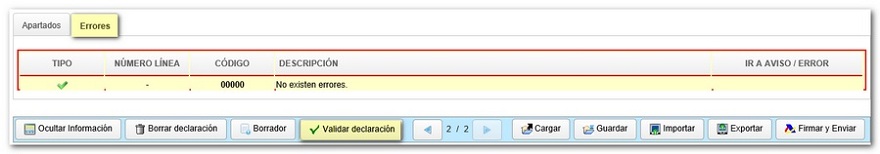

Una vez cumplimentados los datos del declarante y los bienes y derechos que tenga que declarar, puede validar la declaración desde el botón "Validar declaración", situado en el menú de opciones inferior, para comprobar si existen errores en la declaración. Si contiene errores o avisos se habilitará la pestaña "Errores" con la descripción del error o el aviso y el botón "Ir al Error" o "Ir al Aviso", según corresponda, que le sitúa en la casilla para modificar o cumplimentar. Si la declaración no contiene errores obtendrá el mensaje "No existen errores".

La opción "Guardar" permite guardar los datos ya cumplimentados aunque la declaración no se haya validado correctamente. De este modo podrá conservar los datos y seguir cumplimentando en otro momento. Posteriormente podrá recuperar el archivo utilizando la opción "Cargar" (localice el archivo .ses guardado previamente). Tenga en cuenta que el formulario tiene un tiempo de espera por inactividad, por lo que es recomendable utilizar esta opción para evitar la pérdida de datos.

También puede generar un fichero, siempre que la declaración no contenga errores, mediante el botón "Exportar", o importar un fichero de datos, mediante el botón "Importar",tanto si está generado con el formulario de la AEAT o con un programa ajeno, siempre que esté confeccionado según el diseño lógico del modelo en vigor.

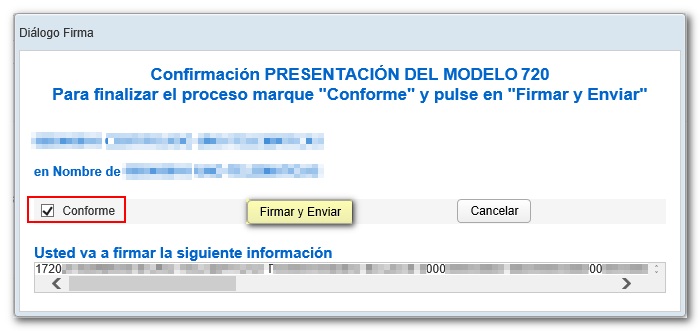

Una vez que haya validado y guardado la declaración, podrá presentarla desde la opción "Firmar y Enviar". En la nueva ventana, marque la casilla "Conforme" para confirmar la presentación de la declaración. En el cuadro de texto se mostrará codificado el contenido de la declaración. Puede continuar con la presentación de la declaración pulsando "Firmar y Enviar".

El resultado de una presentación correcta de una declaración informativa será en cualquier caso una página de respuesta en la que aparezca el texto "Su presentación ha sido realizada con éxito" con un PDF incrustado que contiene una primera hoja con la información de la presentación (número de entrada de registro, Código Seguro de Verificación, número de justificante, día y hora de presentación y datos del presentador) y, en las páginas posteriores, la copia completa de la declaración.

.

. 27/01/2022. Es contrario al derecho de la Unión el régimen sancionador de la obligación informativa relativa a los bienes y derechos situados en el extranjero (modelo 720).

LGT. Obligación de información sobre bienes y derechos situados en el extranjero.-

. Obligación de informar acerca de cuentas en entidades financieras situadas en el extranjero.-

. Obligación de información sobre valores, derechos, seguros y rentas depositados, gestionados u obtenidas en el extranjero.-

. Obligación de informar sobre bienes inmuebles y derechos sobre bienes inmuebles situados en el extranjero.-

. Aprueba el modelo 720, declaración informativa sobre bienes y derechos situados en el extranjero.

También debe marcarse si la declaración es complementaria o sustitutiva, en cuyo caso indicaremos también el número identificativo de la declaración anterior.BIENES O DERECHOS: En este apartado lo primero que vemos es una botonera desde la que dar de alta, baja y navegar entre los registros. Para dar de alta un registro pulsamos en el icono "Nuevo registro" identificado por una hoja en blanco con el signo "+" en verde.

También debe marcarse si la declaración es complementaria o sustitutiva, en cuyo caso indicaremos también el número identificativo de la declaración anterior.BIENES O DERECHOS: En este apartado lo primero que vemos es una botonera desde la que dar de alta, baja y navegar entre los registros. Para dar de alta un registro pulsamos en el icono "Nuevo registro" identificado por una hoja en blanco con el signo "+" en verde.  Una vez cumplimentados los datos de un declarante, en esta misma ventana puede dar de alta más registros, borrar y moverse entre ellos o volver a la lista de bienes o derechos desde el botón "Ver declarante".

Una vez cumplimentados los datos de un declarante, en esta misma ventana puede dar de alta más registros, borrar y moverse entre ellos o volver a la lista de bienes o derechos desde el botón "Ver declarante".

La opción "Guardar" permite guardar los datos ya cumplimentados aunque la declaración no se haya validado correctamente. De este modo podrá conservar los datos y seguir cumplimentando en otro momento. Posteriormente podrá recuperar el archivo utilizando la opción "Cargar" (localice el archivo .ses guardado previamente). Tenga en cuenta que el formulario tiene un tiempo de espera por inactividad, por lo que es recomendable utilizar esta opción para evitar la pérdida de datos. También puede generar un fichero, siempre que la declaración no contenga errores, mediante el botón "Exportar", o importar un fichero de datos, mediante el botón "Importar",tanto si está generado con el formulario de la AEAT o con un programa ajeno, siempre que esté confeccionado según el diseño lógico del modelo en vigor.

La opción "Guardar" permite guardar los datos ya cumplimentados aunque la declaración no se haya validado correctamente. De este modo podrá conservar los datos y seguir cumplimentando en otro momento. Posteriormente podrá recuperar el archivo utilizando la opción "Cargar" (localice el archivo .ses guardado previamente). Tenga en cuenta que el formulario tiene un tiempo de espera por inactividad, por lo que es recomendable utilizar esta opción para evitar la pérdida de datos. También puede generar un fichero, siempre que la declaración no contenga errores, mediante el botón "Exportar", o importar un fichero de datos, mediante el botón "Importar",tanto si está generado con el formulario de la AEAT o con un programa ajeno, siempre que esté confeccionado según el diseño lógico del modelo en vigor.  Una vez que haya validado y guardado la declaración, podrá presentarla desde la opción "Firmar y Enviar". En la nueva ventana, marque la casilla "Conforme" para confirmar la presentación de la declaración. En el cuadro de texto se mostrará codificado el contenido de la declaración. Puede continuar con la presentación de la declaración pulsando "Firmar y Enviar".

Una vez que haya validado y guardado la declaración, podrá presentarla desde la opción "Firmar y Enviar". En la nueva ventana, marque la casilla "Conforme" para confirmar la presentación de la declaración. En el cuadro de texto se mostrará codificado el contenido de la declaración. Puede continuar con la presentación de la declaración pulsando "Firmar y Enviar".  El resultado de una presentación correcta de una declaración informativa será en cualquier caso una página de respuesta en la que aparezca el texto "Su presentación ha sido realizada con éxito" con un PDF incrustado que contiene una primera hoja con la información de la presentación (número de entrada de registro, Código Seguro de Verificación, número de justificante, día y hora de presentación y datos del presentador) y, en las páginas posteriores, la copia completa de la declaración.

El resultado de una presentación correcta de una declaración informativa será en cualquier caso una página de respuesta en la que aparezca el texto "Su presentación ha sido realizada con éxito" con un PDF incrustado que contiene una primera hoja con la información de la presentación (número de entrada de registro, Código Seguro de Verificación, número de justificante, día y hora de presentación y datos del presentador) y, en las páginas posteriores, la copia completa de la declaración. El Tribunal de Justicia de la Unión Europea (TJUE), en su sentencia de 27 de enero de 2022 sobre el asunto C-788/19 contra el Reino de España por la obligación informativa respecto de los bienes y derechos en el extranjero, modelo 720, ha declarado que la legislación nacional que obliga a los residentes fiscales a declarar sus bienes o derechos situados en el extranjero es contraria al Derecho de la Unión en lo que al principio de libre circulación de capitales se refiere, al considerar desproporcionados tanto su régimen sancionador como la imprescriptibilidad que supone la imputación al ejercicio más antiguo de los no prescritos de las ganancias patrimoniales no justificadas derivadas del incumplimiento o del cumplimiento imperfecto o extemporáneo de esta declaración informativa. En consecuencia, la obligación de presentar el modelo 720 continúa vigente y las sanciones derivadas de su falta de presentación o de su presentación con errores o fuera de plazo quedan sin efectos, quedando el modelo sin un régimen sancionador específico debiendo someterse al régimen general de infracciones y sanciones contenido en los artículo 191 y siguientes de la LGT de acuerdo con la modificación de la normativa española que se produce con la Ley 5/2022, de 9 de marzo, al modificar la disposición adicional decimoctava ("Obligación de información sobre bienes y derechos situados en el extranjero"), y eliminar completamente el régimen sancionador específico que existía para el modelo 720 y que se encontraba contenido en el apartado segundo de la referida disposición (en su redacción anterior).

El Tribunal de Justicia de la Unión Europea (TJUE), en su sentencia de 27 de enero de 2022 sobre el asunto C-788/19 contra el Reino de España por la obligación informativa respecto de los bienes y derechos en el extranjero, modelo 720, ha declarado que la legislación nacional que obliga a los residentes fiscales a declarar sus bienes o derechos situados en el extranjero es contraria al Derecho de la Unión en lo que al principio de libre circulación de capitales se refiere, al considerar desproporcionados tanto su régimen sancionador como la imprescriptibilidad que supone la imputación al ejercicio más antiguo de los no prescritos de las ganancias patrimoniales no justificadas derivadas del incumplimiento o del cumplimiento imperfecto o extemporáneo de esta declaración informativa. En consecuencia, la obligación de presentar el modelo 720 continúa vigente y las sanciones derivadas de su falta de presentación o de su presentación con errores o fuera de plazo quedan sin efectos, quedando el modelo sin un régimen sancionador específico debiendo someterse al régimen general de infracciones y sanciones contenido en los artículo 191 y siguientes de la LGT de acuerdo con la modificación de la normativa española que se produce con la Ley 5/2022, de 9 de marzo, al modificar la disposición adicional decimoctava ("Obligación de información sobre bienes y derechos situados en el extranjero"), y eliminar completamente el régimen sancionador específico que existía para el modelo 720 y que se encontraba contenido en el apartado segundo de la referida disposición (en su redacción anterior).