Infracción tributaria: Imputar incorrectamente o no imputar bases imponibles, por entidades en atribución de rentas.

El

artículo 196 de la LGT establece que la Administración tributaria considerará infracción

"la imputación incorrectamente o no imputar bases imponibles o resultados a los socios o miembros por las entidades sometidas a un régimen de imputación de rentas".

Importante resulta reseñar que

esta omisión o incorrección no será constitutiva de infracción, por la parte de las bases o resultados que hubiese dado lugar a la imposición de una sanción a la entidad sometida al régimen de imputación de rentas,

cuando se hayan cometido las siguientes infracciones:

- Dejar de ingresar la deuda tributaria que debiera resultar de una autoliquidación (Art. 191 LGT)

- No presentar correctamente los documentos necesarios para practicar las liquidaciones (Art. 192 LGT)

- Obtener indebidamente devoluciones (Art. 193 LGT)

Así:

| IMPUTAR INCORRECTAMENTE O NO IMPUTAR BASE, RENTAS O RDOS EN RÉGIMEN DE IMPUTACIÓN DE RENTAS |

| Tipo de infracción | Grave |

| Base de la Sanción | En cantidades no imputadas: Su importe |

| En cantidades imputadas incorrectamente: el importe que resulte de sumar las diferencias con signo positivo, sin compensación con las diferencias negativas, entre las cantidades que debieron imputarse a cada socio o miembro y las que se imputaron a cada uno de ellos |

| Sanción | Multa pecuniaria proporcional del 40 por ciento |

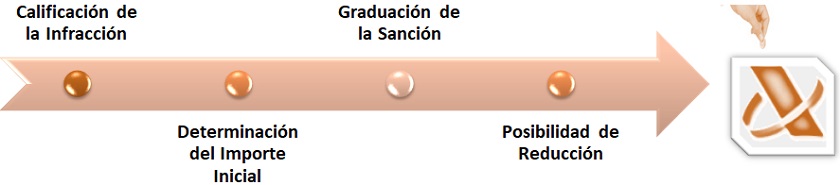

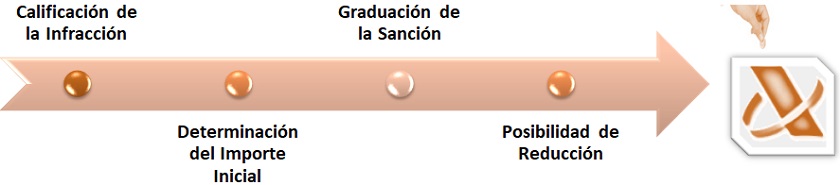

Ahora bien, la determinación del importe de una sanción tributaria puede que no termine aquí, pues en ocasiones existirán hechos que gradúen (incrementen o reduzcan) la misma. Gráficamente, podríamos resumir los pasos para el cálculo del importe de una sanción tributaria, de la forma:

Sepa que:

Al ser calificada como infracción grave, a la multa pecuniaria, si fuese el caso, podrían añadirse otras sanciones

NO PECUNIARIAS.

Así, ya hemos determinado la calificación de la infracción en el primer cuadro presentado en el presente informe, tipificándola como infracción

grave y al mismo tiempo determinado la cuantía inicial de la sanción (

40%); en el cuadro presentado a continuación, mostramos las posibles graduaciones que, si es que resultan de aplicación, pudieran también afectar a la determinación del importe final de la sanción:

Ejemplo

Los hermanos Medrano García constituyeron a primeros de 20X1 una comunidad de bienes con la que gestionan y perciben los ingresos derivados del arrendamiento de dos locales propiedad de ellos. Los rendimientos netos del capital inmobiliario derivados de dicho arrendamiento en 20X1 fueron de 28.500 euros, correspondiendo a cada uno de los 3 hermanos por partes iguales la cantidad de 9.500 euros. En el ejercicio 20X2, uno de ellos incluyó en su declaración de IRPF, únicamente la cantidad de 3.500 euros en concepto de atribución de rentas de la CB, por lo que el resultado de su declaración de renta fue de 4.200 euros a pagar. Tras un procedimiento inspector por parte de la AEAT, realizado en, 20X4 se determina que se declararon 6.000 euros menos por el concepto anteriormente mencionado, emitiendo esta administración una liquidación por importe de 1.450 euros. Se pide las consecuencias sancionatorias del caso, sabiendo que la sociedad mostró su conformidad a la liquidación y sanción practicada y que pago en tiempo y forma sin interponer recurso y que el proceso de liquidación y de sanción se ha unificado en una misma notificación por parte de la AEAT.

Solución

Según el actuario de la Administración, la infracción se calificó como obtención indebida de devoluciones que regula el

artículo 196 de la Ley General Tributaria (LGT).

Siendo esto así, determinamos lo siguiente:

| Calificación de la sanción | Graduación | Reducción |

| Artículo infringido | Con ocultación | Calificación | Perjuicio económico | Reducción por conformidad y no recurso |

| Artículo 196 | SÍ (1) | Grave (2) | SÍ (3) | Sí, 30% y 40% respectivamente |

- (1): Se cumple el artículo 184.2 de la LGT.

Para que exista ocultación se ha de cumplir siempre "que la incidencia de la deuda derivada de la ocultación en relación con la base de la sanción sea superior al 10 por ciento".En nuestro caso, tenemos lo siguiente: - Deuda derivada de la ocultación: 1.450 euros.

- Base de la sanción: 6.000 euros.

- Relación: 1.450/1.450 = 24,16% > 10%

- (2): Así lo determina el propio artículo de la ley. Sanción del 40% sobre la base (6.000 euros): 40% de 6.000 = 2.400 euros

- (3): La relación entre la base de la sanción correspondiente (6.000) y la cuantía total que hubiera debido ingresarse en la autoliquidación correcta (5.650 = 4.200 + 1.450) es superior al 10%.

Según el artículo 187.1.b), se producirá perjuicio económico a la Administración cuando el porcentaje resultante de la relación existente entre la base de la sanción y la cuantía total que hubiera debido ingresarse en la autoliquidación o por la adecuada declaración del tributo sea mayor al 10%. En caso afirmativo se graduará en función de dicho porcentaje.En nuestro caso: - Base de la sanción: 6.000 euros.

- Cuantía total que hubiera debido ingresarse en la autoliquidación: 5.650 euros.

- Relación: 6.000/5.650 > 75%

- La sanción se incrementará en el máximo del 25%: 1.500 euros

|

Con los datos anteriores ya podremos calcular el importe de la sanción:

| Artículo 196 |

| Importe base de la sanción | 6.000,00 Eur. |

| Sanción por calificación Grave | 2.400,00 Eur. (2) |

| Sanción por perjuicio económico | 1.500,00 Eur. (3) |

Firma en conformidad (Art. 188.1)

(30% s/ 3.900) | - 1.170,00 Eur. |

Reducción por pago y no recurso (Art. 188.3)

(40% sobre 2.730) | - 1.092,00 Eur. |

| Total sanción | 1.638,00 Eur. |

Por tanto, la propuesta de liquidación, que tuvieron que aceptar y pagar en tiempo y forma, fue de:

Aclaración:

La existencia de ocultación, por sí misma, no va a producir una mayor sanción pecuniaria, sino que va a ser un agravante (o atenuante si no la hubiere) en la calificación de la infracción (leve, grave, muy grave).

Legislación

Art. 191 Ley 58/2003 LGT. Infracción tributaria por dejar de ingresar la deuda tributaria.

Art. 192 Ley 58/2003 LGT. Incumplir la obligación de presentar de forma completa y correcta declarac.

Art. 193 Ley 58/2003 LGT. Infracción tributaria por obtener indebidamente devoluciones.

Art. 196 Ley 58/2003 LGT. Imputar incorrectamente o no imputar bases imponibles, rentas o resultados

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.