¿He de tributar en IRPF si dono las participaciones de mi empresa a mis hijos?

Publicado: 26/02/2024

Boletin nº 11 - Año 2024

Cuestión que surge de una problemática "heredada" generación tras generación cuando los propietarios de sociedades mercantiles piensan en el relevo al frente de las entidades que han estado capitaneando a lo largo de toda su vida y desean articular la forma más conveniente para que sus negocios queden en manos de sus hijos, tributando lo menos posible y con todas las garantías; donación y herencia son dos de las palabras que surjen en la evaluación realizada para la toma de una decisión final pues son transmisiones que hacemos gratuitamente a nuestros hijos. En este comentario, pretendiendo contestar a la pregunta planteada, nos centraremos en la primera de ellas: la tributación en el Impuesto sobre la Renta de las Personas Físicas -IRPF- del donante (padre / madre), que resulta independiente de la tributación en el Impuesto sobre Sucesiones y Donaciones -ISD- del donatario (hij@).

Para ello, en primer lugar habremos de referirnos a la letra c) del apartado 3 del artículo 33 de la Ley 35/2006 del impuesto -LIRPF- que establece:

3. Se estimará que no existe ganancia o pérdida patrimonial en los siguientes supuestos:

(…).

(...) 6. En los casos de transmisión de participaciones "ínter vivos", en favor del cónyuge, descendientes o adoptados, de una empresa individual, un negocio profesional o de participaciones en entidades del donante a los que sea de aplicación la exención regulada en el apartado octavo del artículo 4 de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, se aplicará una reducción en la base imponible para determinar la liquidable del 95 por 100 del valor de adquisición, siempre que concurran las condiciones siguientes:

- Que el donante tuviese sesenta y cinco o más años o se encontrase en situación de incapacidad permanente, en grado de absoluta o gran invalidez.

- Que, si el donante viniere ejerciendo funciones de dirección, dejara de ejercer y de percibir remuneraciones por el ejercicio de dichas funciones desde el momento de la transmisión. A estos efectos, no se entenderá comprendida entre las funciones de dirección la mera pertenencia al Consejo de Administración de la sociedad.

- En cuanto al donatario, deberá mantener lo adquirido y tener derecho a la exención en el Impuesto sobre el Patrimonio durante los diez años siguientes a la fecha de la escritura pública de donación, salvo que falleciera dentro de este plazo.

Asimismo, el donatario no podrá realizar actos de disposición y operaciones societarias que, directa o indirectamente, puedan dar lugar a una minoración sustancial del valor de la adquisición. Dicha obligación también resultará de aplicación en los casos de adquisiciones "mortis causa" a que se refiere la letra c) del apartado 2 de este artículo.

En el caso de no cumplirse los requisitos a que se refiere el presente apartado, deberá pagarse la parte del impuesto que se hubiere dejado de ingresar como consecuencia de la reducción practicada y los intereses de demora (...)

Los elementos patrimoniales que se afecten por el contribuyente a la actividad económica con posterioridad a su adquisición deberán haber estado afectos ininterrumpidamente durante, al menos, los cinco años anteriores a la fecha de la transmisión. (...)

Recuerde que:

Una transmisión lucrativa (donación) implica una variación en el patrimonio del donante por la diferencia entre el valor de adquisición y el de transmisión de lo donado (valor de mercado).

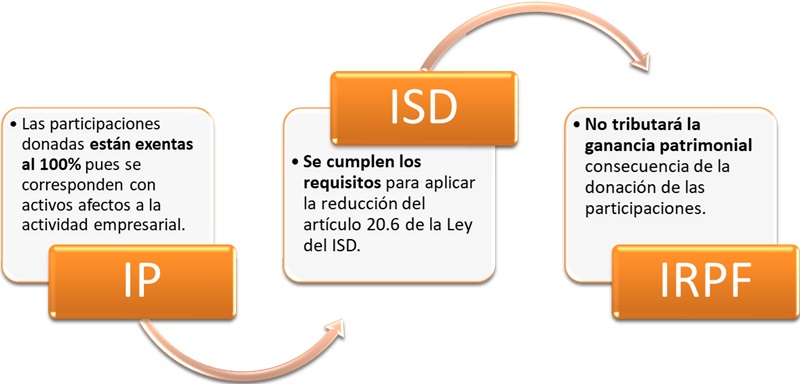

Como podemos comprobar de la lectura de este texto legal, la aplicación del artículo 33.3 c) de la LIRPF exige para declarar la inexistencia de la ganancia o pérdida patrimonial que pudiera ponerse de manifiesto con la transmisión de las participaciones, en la remisión que éste hace al artículo 20.6 de la Ley del ISD y éste, a su vez, al artículo 4 Ocho de la Ley del Impuesto sobre el Patrimonio -IP- (exención para empresa familiar), que los activos que componen el patrimonio de la entidad cuyas participaciones se donan se encuentren afectos a una actividad económica.

(...) 6. En los casos de transmisión de participaciones "ínter vivos", en favor del cónyuge, descendientes o adoptados, de una empresa individual, un negocio profesional o de participaciones en entidades del donante a los que sea de aplicación la exención regulada en el apartado octavo del artículo 4 de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, se aplicará una reducción en la base imponible para determinar la liquidable del 95 por 100 del valor de adquisición, siempre que concurran las condiciones siguientes:

- Que el donante tuviese sesenta y cinco o más años o se encontrase en situación de incapacidad permanente, en grado de absoluta o gran invalidez.

- Que, si el donante viniere ejerciendo funciones de dirección, dejara de ejercer y de percibir remuneraciones por el ejercicio de dichas funciones desde el momento de la transmisión. A estos efectos, no se entenderá comprendida entre las funciones de dirección la mera pertenencia al Consejo de Administración de la sociedad.

- En cuanto al donatario, deberá mantener lo adquirido y tener derecho a la exención en el Impuesto sobre el Patrimonio durante los diez años siguientes a la fecha de la escritura pública de donación, salvo que falleciera dentro de este plazo.

Asimismo, el donatario no podrá realizar actos de disposición y operaciones societarias que, directa o indirectamente, puedan dar lugar a una minoración sustancial del valor de la adquisición. Dicha obligación también resultará de aplicación en los casos de adquisiciones "mortis causa" a que se refiere la letra c) del apartado 2 de este artículo.

En el caso de no cumplirse los requisitos a que se refiere el presente apartado, deberá pagarse la parte del impuesto que se hubiere dejado de ingresar como consecuencia de la reducción practicada y los intereses de demora (...)

Concluyendo, en los casos de donación de las participaciones sociales a los hijos, el donante o transmitente (padre o madre) puede llegar a tributar en el IRPF si no se cumplen determinadas condiciones, y si no lo hiciese por lo referido a lo largo del presente comentario, lo harán los donatarios (hijos) en el futuro pues el hijo beneficiado por la donación no actualizará el valor y fechas de adquisición de lo recibido a efectos de futuras transmisiones, como sí ocurre en la sucesión mortis causa (herencia) con mejor tratamiento fiscal; en estos casos incluso, transmisiones "mortis causa" o herencias, de acuerdo con el artículo 33.3 b) de la LIRPF, no se tributa en ningún caso por el IRPF al no existir la denominada “plusvalía del muerto".

A estos efectos conviene "recalcar" dos criterios administrativos relevantes:

- De acuerdo con la Dirección General de Tributos -DGT-, en su consulta vinculante V3261-23, de 19 de diciembre de 2023, en la medida en que se cumplan los requisitosestablecidos en el artículo 20.6 de la Ley 29/1987 del ISD, con independencia de que el donatario aplique o no la referida reducción, se estimará la inexistencia de ganancia o pérdida patrimonial para el donante como consecuencia de su transmisión, siendo irrelevantes a dichos efectos los requisitos que establezca la normativa autonómica.

(...) 6. En los casos de transmisión de participaciones "ínter vivos", en favor del cónyuge, descendientes o adoptados, de una empresa individual, un negocio profesional o de participaciones en entidades del donante a los que sea de aplicación la exención regulada en el apartado octavo del artículo 4 de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, se aplicará una reducción en la base imponible para determinar la liquidable del 95 por 100 del valor de adquisición, siempre que concurran las condiciones siguientes:

- Que el donante tuviese sesenta y cinco o más años o se encontrase en situación de incapacidad permanente, en grado de absoluta o gran invalidez.

- Que, si el donante viniere ejerciendo funciones de dirección, dejara de ejercer y de percibir remuneraciones por el ejercicio de dichas funciones desde el momento de la transmisión. A estos efectos, no se entenderá comprendida entre las funciones de dirección la mera pertenencia al Consejo de Administración de la sociedad.

- En cuanto al donatario, deberá mantener lo adquirido y tener derecho a la exención en el Impuesto sobre el Patrimonio durante los diez años siguientes a la fecha de la escritura pública de donación, salvo que falleciera dentro de este plazo.

Asimismo, el donatario no podrá realizar actos de disposición y operaciones societarias que, directa o indirectamente, puedan dar lugar a una minoración sustancial del valor de la adquisición. Dicha obligación también resultará de aplicación en los casos de adquisiciones "mortis causa" a que se refiere la letra c) del apartado 2 de este artículo.

En el caso de no cumplirse los requisitos a que se refiere el presente apartado, deberá pagarse la parte del impuesto que se hubiere dejado de ingresar como consecuencia de la reducción practicada y los intereses de demora (...)

- El Tribunal Económico-Administrativo Central -TEAC-, en su Resolución 01501/2020, de 29 de mayo de 2023, concreta que el diferimiento de tributación de la ganancia patrimonial previsto en el artículo 33.3 c) de la LIRPF, no se aplica sobre la totalidad de la ganancias patrimoniales, sino únicamente respecto a las ganancias patrimoniales que se correspondan con el porcentaje de activos afectos sobre la totalidad del patrimonio de la entidad cuya participación se transmite.

Así para concluir, si por los motivos que fueren, la opción elegida para "traspasar las riendas" de su empresa a sus hijos es la donación y desea no tributar por la posible ganancia patrimonial que se genere en IRPF, habrá de verificar (evitando así situaciones como la dirimida por el TEAC en la Resolución 01501/2020):

- Que se da la exención en el IP del 100% del valor de las participaciones de la empresa familiar pues todos los activos están afectos a la actividad empresarial.

- Que se cumplen los requisitos establecidos en el artículo 20.6 de la Ley 29/1987, entre otros:

- Que el donante tenga 65 o más años o se encuentre en situación de incapacidad permanente, en grado de absoluta o gran invalidez.

- Que, si el donante ejercía funciones de dirección, deje de ejercer y de percibir remuneraciones por el ejercicio de dichas funciones desde el momento de la transmisión (no está entre las funciones directivas la mera pertenencia al Consejo de Administración de la sociedad).

- Que el donatario, mantenga lo recibido y tenga derecho a la exención en el IP durante los 10 años siguientes a la fecha de la escritura pública de donación, salvo que falleciera dentro de este plazo. Recordemos que la consulta vinculante V0193-21 de la DGT establece que el incumplimiento de los requisitos tiene como consecuencia, entre otras, que el donante tenga que tributar por la ganancia patrimonial generada con ocasión de la donación.

- Si se cumplen estos requisitos (a, b y c), la transmisión de las participaciones no generará ninguna ganancia patrimonial independientemente de que el donatario ejerza el derecho a la reducción del 95%.