¿Entrega su empresa vehículo para uso particular de los trabajadores? Sepa cómo calcular la renta en especie.

Publicado: 17/04/2023

Boletin nº 16 - Año 2023

Cada vez son más las empresas que, además del salario que abonan a sus trabajadores, optan por retribuirles por medio de alternativas distintas a la económica como tal. Sí, nos referimos a las rentas en especie. Según el artículo 42 de la Ley del IRPF -LIRPF-, las constituyen la utilización, consumo u obtención, para fines particulares, de bienes, derechos o servicios de forma gratuita o por precio inferior al normal de mercado, aun cuando no supongan un gasto real para quien las conceda.

- Para el caso de gastos de manutención, se considerarán rentas en especie las que excedan los siguientes importes (de no superarlo, estará exento):

ESPAÑA EXTRANJERO Gastos de manutención pernoctando en municipio distinto 53,34 Euros/día 91,35 Euros/día Gastos de manutención pernoctando en el mismo municipio 26,67 Euros/día 48,08 Euros/día - Para el caso de gastos por kilometraje, se considerarán rentas en especie, y por tanto no exentas, aquellas cuantías que sobrepasen los 19 céntimos por kilómetro.

En esta ocasión analizaremos, cómo ha de valorar la empresa la renta en especie consistente en la entrega o uso de vehículos a sus trabajadores.

Valoración de la entrega de vehículo por la empresa al trabajador

En caso de que su empresa entregue al trabajador un vehículo para su uso particular, el valor de la retribución en especie será el coste de adquisición que para usted tuvo. Dentro de éste, ha de entender incluidos los tributos satisfechos (tales como el Impuesto sobre matriculación o derechos de aduana). En cuanto a las cuotas de Impuesto sobre el Valor Añadido -IVA- soportadas, también serán tenidas en cuenta, con independencia de que sean o no deducibles.

Por el uso del vehículo por el trabajador

En este caso, hemos de distinguir entre diferentes situaciones, las cuales se traducirán en un valor u otro de la renta en especie:

- Si el vehículo que usa su trabajador es propiedad de la empresa: el valor de la retribución en especie será el 20% anual sobre el coste de adquisición del vehículo (incluidos los gastos y tributos inherentes que tuvo que satisfacer).

- Si el vehículo usado por su trabajador no es propiedad de la empresa, por ejemplo un vehículo de renting, la retribución en especie es del 20% sobre el valor de mercado y los gastos y tributos que procederían de adquirir el vehículo como si fuese nuevo.

- Si su empresa tiene como actividad habitual la cesión de vehículos: en este caso, la valoración que ha de hacer de esta retribución, no podrá ser inferior al precio que oferte al público.

Uso mixto del vehículo

Si sus trabajadores utilizan el vehículo tanto para fines profesionales, como para fines particulares, la retribución que ellos habrán de imputar atenderá únicamente al porcentaje en que disponen del vehículo sólo para fines particulares; es decir, por el tiempo que dispongan del él, con independencia de que lo usen efectivamente o no (horas fuera de horario laboral, festivos, vacaciones, fines de semana...)

Si sus trabajadores utilizan el vehículo tanto para fines profesionales, como para fines particulares, la retribución que ellos habrán de imputar atenderá únicamente al porcentaje en que disponen del vehículo sólo para fines particulares; es decir, por el tiempo que dispongan del él, con independencia de que lo usen efectivamente o no (horas fuera de horario laboral, festivos, vacaciones, fines de semana...)

Utilización y posterior entrega del vehículo

- Como empresario, si su trabajador ha utilizado el vehículo durante un tiempo y posteriormente se lo entrega, para valorar la retribución habrá de distinguir entre:

- Por el periodo de utilización se valorará de una forma u otra en función de si el vehículo es propiedad empresarial o no (en conformidad con lo explicado anteriormente). Además, en caso de utilización mixta del vehículo para fines laborales y particulares, se le aplicará el porcentaje que corresponda en función de la disposición del mismo para fines particulares).

- En el ejercicio en que la empresa entregue el vehículo al trabajador, el valor será el resultante de la diferencia entre el valor de mercado en el momento de entrega del vehículo y el valor de la utilización (si por ejemplo lo ha usado durante 3 años, habrá de aplicar el 60%, 20% por cada año de utilización, al coste de adquisición del vehículo y tributos inherentes).

Reducción del valor de la retribución por vehículo eficiente energéticamente

Reducción del 15% del importe resultante, cuando el vehículo cumpla que:

- Sus emisiones oficiales de CO2 no superen 120 g/km,

- El valor de mercado que correspondería al vehículo si fuera nuevo, antes de impuestos, no sea superior a 25.000 euros.

Reducción del 20%:

- Sus emisiones de CO2 no sean superiores a 120 g/km.

- Se trate de vehículos híbridos o con motores de combustión interna que puedan emplear combustibles fósiles como autogás y Gas Natural) y

- El valor de mercado que correspondería al vehículo en caso de ser nuevo, sin aplicar impuestos, sea inferior a 35.000 euros.

Reducción del 30% para cualquiera de los siguientes vehículos:

- Vehículo eléctrico de batería (BEV).

- Vehículo eléctrico de autonomía extendida (E-REV).

- Vehículo híbrido enchufable (PHEV) con 15 kilómteros de autonomía mínima y que el valor de mercado que correspondería al vehículo siendo nuevo nuevo, antes de impuestos, sea inferior a 40.000 euros.

| EJEMPLO DE USO MIXTO DEL VEHÍCULO |

|

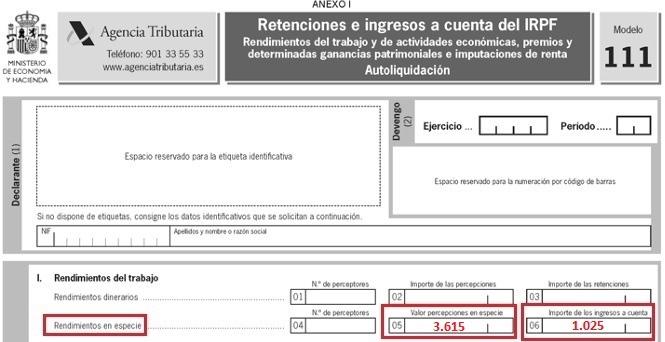

La empresa SuperContable S.L. cede a un trabajador, d. RCRCR, un vehículo para realizar su labor profesional y también para sus fines particulares. El precio de adquisición del vehículo ascendía a 25.000€. Además, al ser eléctrico híbrido enchufable, está exento del Impuesto Especial sobre Determinados Medios de Transporte (Impuesto sobre Matriculación) y le resulta de aplicación la reducción del 30% de la retribución en especie por ser eficiente energéticamente. La disponibilidad del trabajador del vehículo para sus fines particulares (horas fuera de horario laboral, fines de semana, festivos y vacaciones), con independencia del uso realizado, es de un 74%. Los ingresos a cuenta, no repercutidos al trabajador, son de 1.025€. Determinar la retribución en especie que corresponda. |

| SOLUCIÓN |

|

En primer lugar, hemos de señalar que únicamente se imputará al contribuyente como retribución en especie por la disposición que éste tenga del vehículo para su uso particular; en este caso un 74%. Para obtener el valor de la retribución:

Al ser el vehículo propiedad de la empresa, aplicaremos el porcentaje del 20% sobre el coste de adquisición que tuvo en su momento, en el que habrían de incluirse (de haberlos) el resto de gastos y los tributos inherentes: Además, por ser un vehículo eléctrico híbrido enchufable, se aplicará la reducción del 30% de la retribución en especie:

Al no haber repercutido los ingresos a cuenta al trabajador, habrán de integrarse para obtener:

El importe de 3.615€ será el total anual; por lo que deberá distribuirse en los 12 nóminas que componen el ejercicio económico.

|