Ajustar el Impuesto sobre Sociedades a lo realizado en el Cierre Contable. Pérdidas por Deterioro de

Fecha Publicación: 26-02-2018 - Número Boletín: 9 Año: 2018

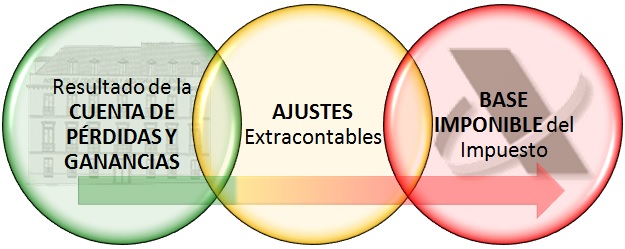

Es en el artículo 10 apartado 3 de la LIS, donde encontramos que "la base imponible del Impuesto se calculará, corrigiendo, mediante la aplicación de los preceptos establecidos en la propia LIS, el resultado contable determinado de acuerdo con las normas previstas en el Código de Comercio, en las demás leyes relativas a dicha determinación y en las disposiciones que se dicten en desarrollo de las citadas normas".

Así, para obtener la base imponible del Impuesto sobre Sociedades habremos de corregir el resultado contable obtenido por la aplicación de los principios determinados en el Plan General de Contabilidad (RD 1514/2007 o RD 1515/2007 según corresponda), con los AJUSTES necesarios para adecuar la normativa contable a los criterios fiscales establecidos en la Ley 27/2014 y Reglamento RD 634/2015 del Impuesto sobre Sociedades.

Evidentemente, si los criterios contables y fiscal coinciden, no procederá realizar ajuste extracontable alguno.

De esta forma, a la finalización del ejercicio económico, cuando se vaya a registrar en contabilidad el Impuesto sobre Sociedades, habrá de ser liquidado el impuesto teniendo en cuenta si los criterios contables utilizados son acordes con la normativa fiscal vigente, es decir, habremos de comparar o enfrentar las normas emanadas de la contabilidad y las reguladoras del Impuesto sobre Sociedades, y así verificar si deben o no realizarse ajustes extracontables y en que sentido.

En el caso estudiado en este apartado, respecto de las las pérdidas por deterioro de créditos por insolvencias de deudores, tenemos:

PÉRDIDAS POR DETERIOROS DE CRÉDITOS POR INSOLVENCIAS DE DEUDORES |

|

|

NRV 9ª del PGC (8ª PGC Pyme).- Al menos al cierre del ejercicio, deberán efectuarse las correcciones valorativas necesarias siempre que exista evidencia objetiva de que el valor de un activo financiero o de un grupo de activos financieros con similares características de riesgo valorados colectivamente, se ha deteriorado como resultado de uno o más eventos que hayan ocurrido después de su reconocimiento inicial y que ocasionen una reducción o retraso en los flujos de efectivo estimados futuros, que pueden venir motivados por la insolvencia del deudor. |

|

Art. 13.1 LIS.-Serán deducibles las pérdidas por deterioro de los créditos derivadas de las posibles insolvencias de los deudores, cuando en el momento del devengo del Impuesto concurra alguna de las siguientes circunstancias:

|

| SEPA QUE: |

En el caso de deudores declarados en situación de concurso o procesados por el delito de alzamiento de bienes coinciden contabilidad y fiscalidad, de tal forma que el deterioro del crédito contabilizado tendrá la consideración de gasto fiscalmente deducible. |

| Criterio Contable/Fiscal | Incidencia en Resultado Contable | Ajuste Extracontable |

Modelo 200 de IS |

| Pérdidas por deterioro contabilizadas que no cumplen los requisitos del artículo 13.1 LIS. | Aumento | Positivo (+) | Casilla 321 |

| Reversión del importe que fue objeto aumento extracontable. | Disminución | Negativo (-) | Casilla 322 |

| Las pérdidas por deterioro afectadas por el apartado 12 del artículo 11 de la LIS no serán recogidas en estas celdas sino en otras habilitadas a tal fin. | |||

Conversión de AID en crédito exigible frente a la Administración Tributaria.

AID: Activos por Impuesto Diferido

Al mismo tiempo, podemos reseñar que a partir de 1 de enero de 2016 se producen alguna modificaciones respecto de la posibilidad que tienen los contribuyentes que disponen de activos por impuesto diferidos relacionados correspondientes a dotaciones por deterioro de los créditos u otros activos derivadas de las posibles insolvencias de los deudores no vinculados con el contribuyente, no adeudados con entidades de derecho público y cuya deducibilidad no se produzca por aplicación de lo dispuesto en el artículo 13.1.a) de la LIS, así como los derivados de la aplicación de los apartados 1 y 2 del artículo 14 de de la LIS, correspondientes a dotaciones o aportaciones a sistemas de previsión social y, en su caso, prejubilación, de convertir estos activos en créditos exigibles frente a la Administración tributaria.

Así:

- Se establece el régimen aplicable a las dotaciones por deterioro no deducidas por aplicación de los artículos 13.1.a) y de los apartados 1 y 2 del artículo 14, debiendo integrarse en la base imponible, en primer lugar, aquellas dotaciones correspondientes a los activos a los que no resulte de aplicación el referido derecho.

- Por otro lado, el artículo 130 establece como límite a la conversión en crédito exigible frente a la Administración Tributaria, el importe igual a la cuota líquida positiva correspondiente al período impositivo de generación de los activos por impuesto diferido.

- La disposición adicional decimotercera establece una prestación patrimonial por conversión de activos por impuesto diferido en crédito exigible frente a la Administración Tributaria consistente en el 1,5 por ciento del importe total de dichos activos existente el último día del período impositivo correspondiente al Impuesto sobre Sociedades.

- La disposición transitoria trigésima tercera establece el régimen aplicable a la conversión de activos por impuesto diferido generados en períodos iniciados con anterioridad a 1 de enero de 2016 en crédito exigible frente a la Administración Tributaria.

| EJEMPLO. La Sociedad RCRCR, S.L., respecto de los créditos pendientes de cobrar ha dotado las siguientes correcciones de valor (deterioros) individualizados. a) Con origen en un crédito con un cliente por una venta realizada en Agosto del año anterior, la empresa dispone información según la cual el deudor atraviesa serias dificultades financieras. El crédito es de 10.000 Euros. Se califica al cliente de dudoso cobro y se dota el correspondiente deterioro en la contabilidad de la sociedad. b) Crédito con un cliente declarado en concurso de acreedores. El crédito es de 25.000 Euros. RESOLUCIÓN De acuerdo con el artículo 13 de la LIS, podemos decir que:

|

Departamento de Fiscalidad de RCR Proyectos de Software.