Tributación de la Disolución con Liquidación de la Sociedad Civil

De acuerdo con la disposición transitoria decimonovena de la Ley 35/2006 de IRPF, en su redacción dada por la Ley 26/2014 de 27 de noviembre, podrán acordar la disolución y liquidación en unas "condiciones fiscales especiales" establecidas en la propia disposición, las sociedades civiles en las que concurran las siguientes circunstancias:- Que con anterioridad a 1 de enero de 2016 les hubiera resultado de aplicación el régimen de atribución de rentas (IRPF).

- Que a partir de 1 de enero de 2016 cumplan los requisitos para adquirir la condición de contribuyente del Impuesto sobre Sociedades (personalidad jurídica y objeto mercantil).

- Que en los seis primeros meses del ejercicio 2016 se adopte válidamente el acuerdo de disolución con liquidación y se realicen con posterioridad al acuerdo, dentro del plazo de los seis meses siguientes a su adopción, todos los actos o negocios jurídicos necesarios, para la extinción de la sociedad civil.

RECUERDE QUE… |

El proceso de extinción realizado en estos plazos implicará que la sociedad civil pueda continuar aplicando el régimen de atribución de rentas sin que llegue a adquirir la consideración de contribuyente del Impuesto sobre Sociedades; caso contrario, la sociedad civil tendrá la consideración de contribuyente del Impuesto sobre Sociedades desde 1 de enero de 2016 y no resultará de aplicación el citado régimen de atribución de rentas. |

Entre las "condiciones fiscales especiales" (BENEFICIOS) aplicables a disolución y liquidación de sociedades civiles por lo aquí establecido, destacamos:

- Exención del Impuesto sobre Transmisiones Patrimoniales (ITP) y Actos Jurídicos Documentados (AJD) (operaciones societarias).

- No devengo del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU) por las adjudicaciones a los socios de inmuebles de naturaleza urbana de los que sea titular la entidad. En la posterior transmisión se entenderá que estos fueron adquiridos en la fecha en que lo fueron por la sociedad que se extinga.

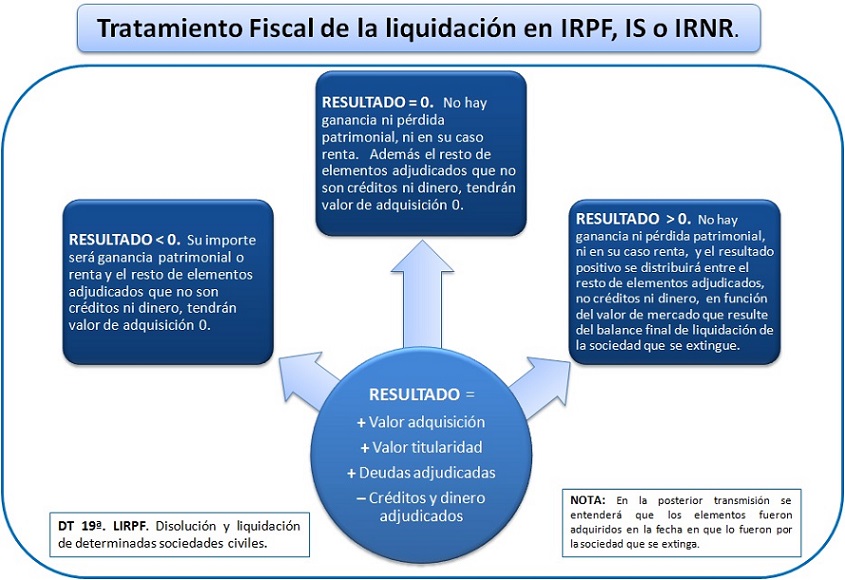

- En IRPF, IS e IRNR de los socios sólo se tributará en el momento de la liquidación cuando se perciba dinero o créditos, en otro caso se difiere la tributación al momento en que se transmitan los demás elementos que hayan sido adjudicados al socio.

Como podemos observar esta opción puede ser interesante por distintos motivos:

Como podemos observar esta opción puede ser interesante por distintos motivos:- Supone importantes beneficios fiscales de acuerdo con lo establecido en la disposición transitoria 19ª de la LIRPF.

- Puede ser la opción más racional y práctica cuando el perfil de la sociedad civil responde a entidades constituidas por un solo socio trabajador y el resto son familiares incluidos en la sociedad civil con el objetivo de reducir la presión fiscal distribuyendo los beneficios; también sociedades con un socio principal y dueño de los principales activos.

ACTIVO | PATRIMONIO NETO | ||

Inmueble A: | 50.000 | Fondos Propios: | 56.000 |

PASIVO | |||

Deudas L/P: | 40.000 | ||

TOTAL ACTIVO | 116.000 | TOTAL PN + PASIVO | 116.000 |

- Están inscritos en el Registro de la Propiedad a nombre de RCRCR, S.C. pues fueron aportados en el momento de la constitución de la sociedad mediante escritura pública el 26 de mayo de 1991.

- Inmueble "A": Valor de mercado de 180.000 euros.

- Inmueble "B": Valor de mercado de 120.000 euros.

- D. Raulito recibe: Inmueble A, y la mitad de las existencias, saldo de deudores y tesorería, adjudicándose deudas por 50.000 euros.

- D. Carlitos recibe: Inmueble B, y la mitad de las existencias, saldo de deudores y tesorería, adjudicándose deudas por 10.000 euros.

Valor adquisición de participaciones | + 3.000 |

Coste de titularidad | + 500 |

Deudas adjudicadas | + 50.000 |

Deudores y tesorería (5.000 + 3.000) | - 8.000 |

DIFERENCIA | + 45.500 |

Como resultado > 0, no hay ganancia ni pérdida patrimonial. El resultado positivo se distribuirá entre el resto de elementos adjudicados sin contar créditos y dinero, luego:

| |

Valor adquisición de participaciones | + 3.000 |

Coste de titularidad | + 500 |

Deudas adjudicadas | + 10.000 |

Deudores y tesorería (5.000 + 3.000) | - 8.000 |

DIFERENCIA | + 5.500 |

Como resultado > 0, no hay ganancia ni pérdida patrimonial. El resultado positivo se distribuirá entre el resto de elementos adjudicados sin contar créditos y dinero, luego:

| |

Legislación

Art. 8 Ley 35/2006. LIRPF. ContribuyentesDT. 19ª Ley 35/2006. LIRPF. Disolución y liquidación de determinadas sociedades civiles.Art. 7 Ley 27/2014. LIS. ContribuyentesSiguiente: Pasos o fases para disolver y liquidar una Sociedad Civil

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.