Ajustes Extracontables. Inversiones en Inmovilizado Material nuevo que generen Empleo.

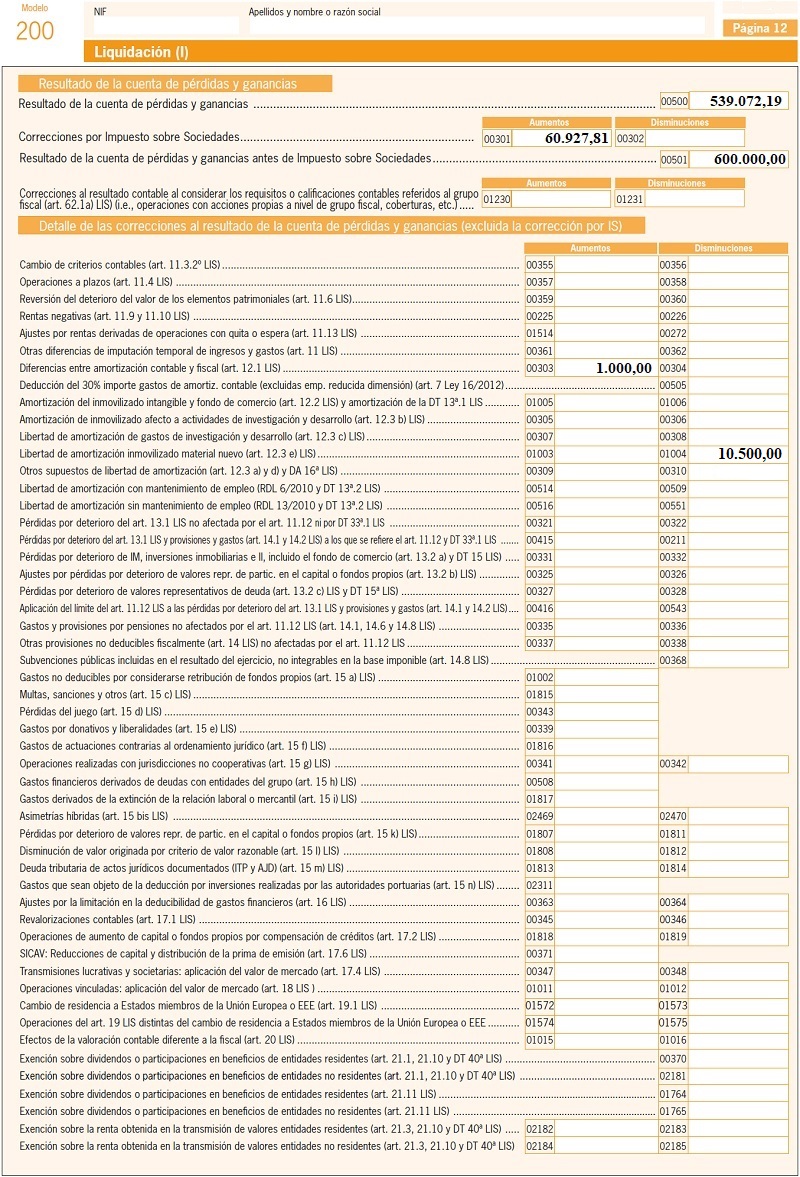

Después de conocer el volumen de operaciones neto, la plantilla media de la empresa del anterior ejercicio y el resultado contable, debemos realizar una serie de ajustes para adecuar el resultado contable a lo establecido en la Ley (27/2014) del Impuesto de Sociedades, concretamente los encontraremos en las páginas 12 y 13 del modelo 200 de liquidación del mismo; de esta forma, obtendremos la base imponible del impuesto. Son los denominados ajustes extracontables. Uno de las causa que puede motivar una ajuste extracontable puede venir dado por la realización de inversiones que en su caso, haya realizado la sociedad en inmovilizado material nuevo e inversiones inmobiliarias. Antes de aplicar los ajustes, es conveniente tener claro los siquientes conceptos:CONCEPTO DE LIBERTAD DE AMORTIZACIÓN PARA INVERSIONES GENERADORAS DE EMPLEO (Art. 102 LIS)

La libertad de amortización se corresponde en su más amplio sentido, es decir, libertad total y absoluta de amortizar los bienes objetos de está, amortizando desde 0 Euros, a la totalidad del importe del inmovilizado, según convenga al contribuyente. Para este incentivo en concreto, el límite libre amortizable depende del incremento de la plantilla. Requisitos para poder gozar de su aplicación:- La sociedad debe ser considerada como Empresa de Reducida Dimensión (Art. 101 LIS).

- Es necesario adquirir activos fijos nuevos.

- Durante los 24 meses siguientes al inicio del ejercicio que entra en funcionamiento el bien, la plantilla de trabajadores debe incrementarse respecto a los 12 meses anteriores y dicho incremento debe mantenerse, al menos, durante los 24 meses siguientes (si después se incumple el requisito de mantener o incrementar la plantilla, se deberá regularizar la situación ingresando la cuota íntegra por el exceso deducido más los intereses de demora en la autoliquidación del ejercicio de incumplimiento).

- El importe de la inversión que se puede beneficiar de este incentivo es el resultado de multiplicar el incremento medio de la pantilla calculado con dos decimales por 120.000 Euros.

CONCEPTO DE AMORTIZACIÓN ACELERADA DE ACTIVOS FIJOS NUEVOS (Art. 103 LIS)

La amortización acelerada es cualquier amortización de un activo a un ritmo superior al normal. Es compatible con cualquier otro beneficio fiscal y se puede aplicar a la parte de la inversión realizada en activos fijos nuevos, que no ha podido disfrutar de la libertad de amortización por superar los límites establecidos para otros casos.- Aplicación:

- Aplicable a elementos nuevos del inmovilizado material y de las inversiones inmobiliarias y del inmovilizado intangible.

- La empresa debe ser considerada como Empresa de Reducida Dimensión en el ejercicio el cuál, se obtiene el bien y se pretende gozar del beneficio fiscal.

- Consiste en multiplicar por 2 el coeficiente lineal máximo de las tablas de amortización oficialmente aprobadas en el caso de activos fijos nuevos del inmovilizado material.

Caso Práctico Guiado

- Local comercial, adquirido el 1 de Marzo de 20X1 por 650.000 Euros, impuestos indirectos incluidos. El referido local tiene un valor catastral de 190.000 Euros, de los que 75.000 corresponden al terreno. La empresa ha amortizado contablemente el elemento patrimonial al tipo máximo del 3%, siguiendo el método de tablas.

- Ordenador, adquirido a 1 de Febrero de 20X1 por 750 Euros, no estimándose valor residual alguno. La entrega y puesta en funcionamiento se produce con fecha de 15 de Abril. La empresa ha amortizado contablemente el elemento patrimonial al tipo máximo del 25%, siguiendo las tablas del artículo 12 de la LIS.

- Maquinaria variada, adquirida a lo largo del año 20X1 por un total de 15.000 Euros. Conviene señalar que de entre dicha maquinaria, la máquina más cara adquirida tenía un precio de 275 Euros. Contablemente se ha amortizado linealmente al 30%.

- Activo usado, supongamos que se ha adquirido de un tercero una máquina usada de acuerdo a los siguientes datos:

- Precio de adquisición usado: 50.000 Euros

- Precio de adquisición originario: 80.000 Euros

- Fecha de puesta en condiciones de funcionamiento:2 de Enero de 20X1

- Coeficiente máximo de tablas:15%

- Período máximo de tablas:14 años

- Contablemente aparece una amortización de: 16.000 Euros

Solución

Una vez obtenidas todas las inversiones realizadas por la empresa en inmovilizado material nuevo realizamos los ajustes:- Local comercial. Inversiones inmobiliarias.

- Precio Adquisición: 650.000 Euros, IVA incluido (21%).

- Meses en funcionamiento: 10 meses/ 12 meses (desde el 1 de Marzo)

- Amortización: 3 %

- Valor catastral: 190.000

- Valor del terreno: 75.000

Deberemos hallar en primer lugar el valor del Local Comercial, sin tener en cuenta el IVA, ni el valor del suelo. El valor sin IVA será:

Valor sin IVA = 650.000 Euros1,21 = 537.190,08 euros

Para hallar el valor del vuelo, simplemente operaremos con una regla de tres, obteniendo asi el valor del suelo:

Por lo que190.000,00 ===> 75.000 537.190,08 ===> X

Valor del Suelo = X = 537.190,08 x 75.000190.000 = 212.048,72 Euros

Consecuentemente el valor del vuelo será:

Valor del Vuelo = 537.190,08 - 212.048,72 = 325.141,36 Euros

Un vez obtenido el valor del vuelo, operamos:- Amortización contable:

325.141,36 x 10/12 x 3 % = 8.128,53 Euros. - Amortización fiscal:

- Por libertad de amortización (Art. 102 LIS): 290.400 Euros (límite máximo). Por tanto queda por amortizar: 325.141,36 - 290.400 = 34.741,36 Euros. La tabla de amortización contable y fiscal puede visionarla aquí:

* Tabla relacionada con local (libertad de amortización):

* Tabla relacionada con local (libertad de amortización):Ejercicio Amortización Contable Gasto fiscal Diferencia Temporaria Casilla Mod. 200 20X1 8.128,53 290.400,00 -282.271,47 312 20X2 9.754,24 -- +9.754,24 311 20X3 9.754,24 -- +9.754,24 311 20X4 9.754,24 -- +9.754,24 311 ................................................... Último año 1.625,71 -- +1.625,71 311 Totales 325.141,36 290.400 0 -- - Por amortización acelerada (Art. 103 LIS): 34.741,36 x 10/12 x 3 % x 2 = 1.737,06 Euros. La tabla de amortización contable y fiscal puede visionarla aquí:

* Tabla relacionada con local (Amortización acelerada):

* Tabla relacionada con local (Amortización acelerada):Ejercicio Amortización Contable Gasto fiscal Diferencia Temporaria Casilla Mod. 200 20X1 0,00 (1) 1.737,06 -1.737,06 314 20X2 0,00 (1) 2.084,48 -2.084,48 314 20X3 0,00 (1) 2.084,48 -2.084,48 314 ................................................... Año 17 0,00 (1) 1.737,10 -1.737,10 314 Totales -- 34.741,36 34.741,36 -- (1): Ya tenida en cuenta en libertad de amortización

Amortización Contable Amortización Fiscal Ajuste ejercicio 20X1 8.128,53 292.137,06 (290.400,00 + 1.737,06) - 284.008,53 - Por libertad de amortización (Art. 102 LIS): 290.400 Euros (límite máximo). Por tanto queda por amortizar: 325.141,36 - 290.400 = 34.741,36 Euros. La tabla de amortización contable y fiscal puede visionarla aquí:

- Precio Adquisición: 750 Euros

- Meses en funcionamiento: 8,5 meses (desde el 15 de Abril)

- Amortización: 25 %

- Amortización contable:

750 x 8,5/12 x 25 % = 132,81 - Amortización fiscal: Por amortización acelerada (Art. 103 LIS): 750 x 8.5/12 x 25 % x 2 = 265,62 Euros La tabla de amortización contable y fiscal puede visionarla en el siguiente enlace:

* Tabla relacionada con ordenador (amortización acelerada):

* Tabla relacionada con ordenador (amortización acelerada):Ejercicio Amortización Contable Gasto fiscal Diferencia Temporaria Casilla Mod. 200 20X1 132,81 265,62 -132,81 314 20X2 187,50 375,00 -187,50 314 20X3 187.50 109,38 +78,12 313 20X4 187,50 0,00 +187,50 313 20X5 54,69 0,00 +54,69 313 Totales 750,00 750,00 0 --

El ajuste fiscal es:Amortización Contable Amortización Fiscal Ajuste ejercicio 20X1 132,81 265,62 - 132,81

- Precio total: 15.000 Euros

- Amortización lineal: 30 %

- Amortización contable: 15.000 x 30 % = 4.500 Euros

- Amortización fiscal: Los elementos del inmovilizado material nuevos, cuyo valor unitario no exceda de 300 euros, hasta el límite de 25.000 euros referido al período impositivo podrán amortizarse libremente según el artículo 12.3.e) de la LIS. Por tanto podrá amortizar amortizar: 15.000 Euros. La tabla de amortización contable y fiscal puede visionarla aquí:

* Tabla relacionada con maquinaria variada (libertad de amortización):

* Tabla relacionada con maquinaria variada (libertad de amortización):Ejercicio Amortización Contable Gasto fiscal Diferencia Temporaria Casilla Mod. 200 20X1 4.500,00 15.000,00 -10.500,00 1004 20X2 4.500,00 0,00 +4.500,00 1003 20X3 4.500,00 0,00 +4.500,00 1003 20X4 1.500,00 0,00 +1.500,00 1003 Totales 15.000,00 15.000,00 0 --

El ajuste fiscal sería:Amortización Contable Amortización Fiscal Ajuste ejercicio 20X1 4.500 15.000 - 10.500

| Amortización Contable | Amortización Fiscal | Ajuste ejercicio 20X1 |

| 16.000 | 2 opciones:

| + 1.000 |

- Somos empresa de reducida dimensión.

- Hemos incrementado la plantilla en el ejercicio en curso en 2,44 trabajadores más, y pensamos mantenerlos durante al menos, 24 meses(por lo que hemos podido acceder a la libertad de amortización dispuesta para las ERD en el Art. 102 LIS).

- Nuestra cuenta de Pérdidas y Ganancias arroja un resultado contable de 600.000 Euros.

- Teniendo en cuenta los ajustes al resultado contable por inversiones en inmovilizado material nuevo, comenzaríamos a liquidar como mostramos a continuación:

ESQUEMA DE LIQUIDACIÓN DEL IMPUESTO

RESULTADO DE LA CUENTA DE PÉRDIDAS Y GANANCIAS DEL EJERCICIO: 600.000 Euros (+) Aumentos del Resultado Contable + 1.000,00 Euros - Maquinaria Usada: + 1.000,00 Euros

(-) Disminuciones del Resultado Contable - 294.641,34 Euros - Ordenador: - 132,81 Euros

- Local Comercial: - 284.008,53 Euros

- Maquinaria variada: - 10.500,00 Euros

BASE IMPONIBLE ANTES DE COMPENSACIÓN DE BASES IMPONIBLES NEGATIVAS: 306.358,66 Euros

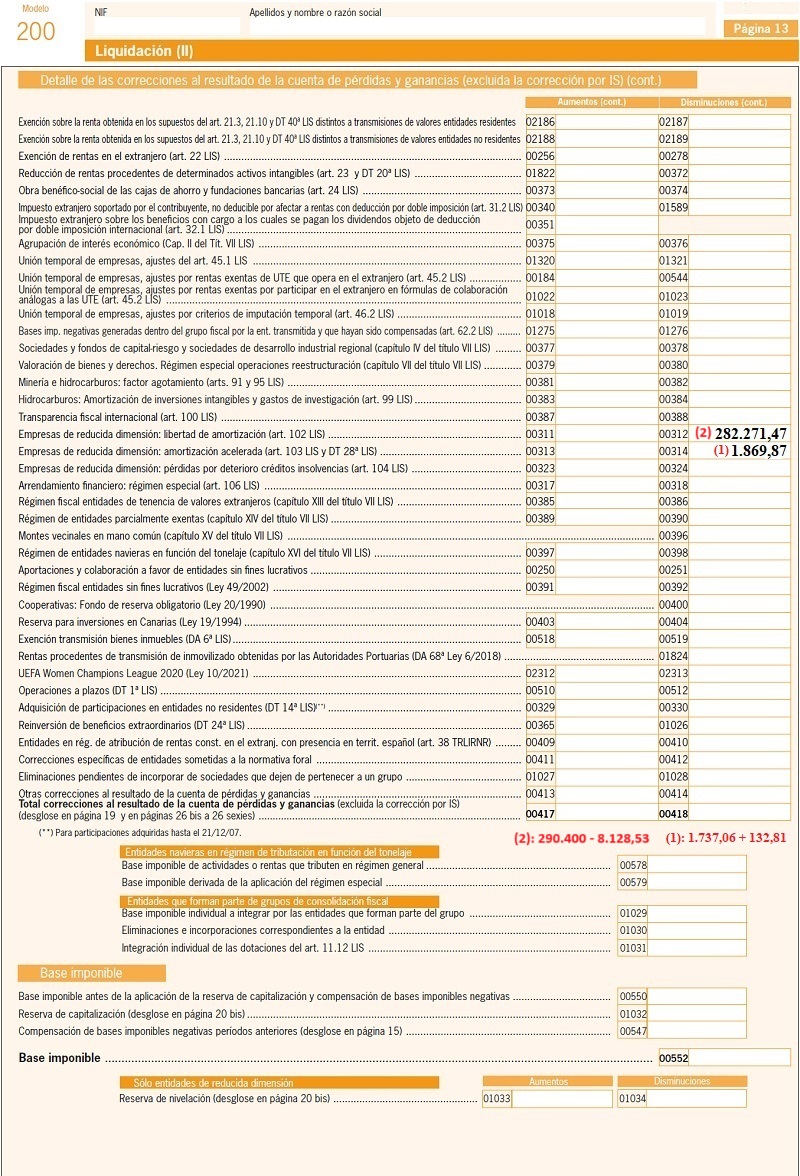

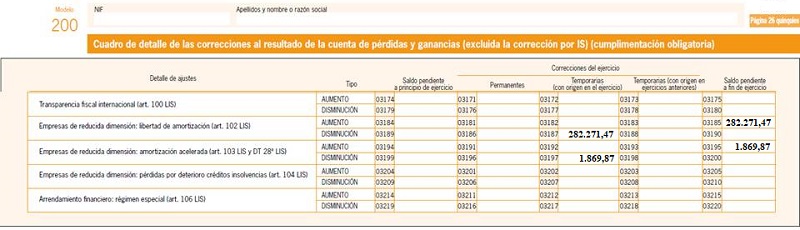

El resultado conjunto que se reflejará en la página 20 bis, una vez introducidos los ajustes extracontables es:

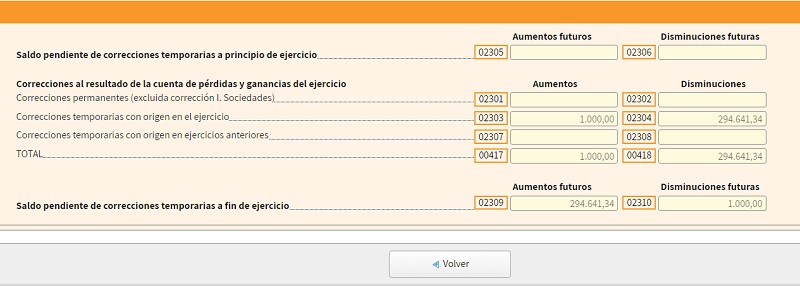

El reflejo en la página 26 bis será:

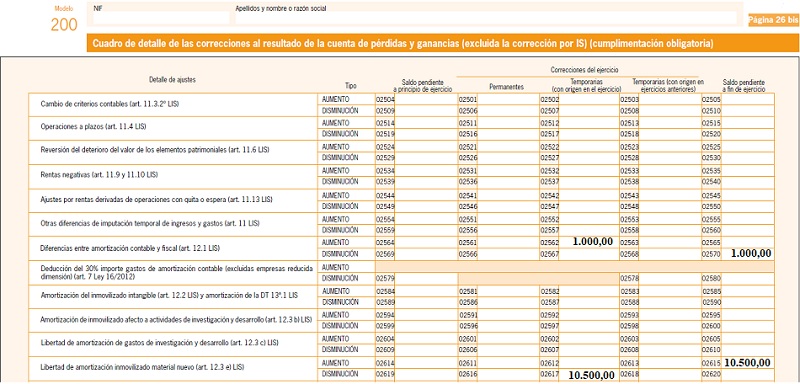

Y el de la página 26 quater:

Y el de la página 26 quater: El caso continúa en el siguiente enlace de gastos deducibles

El caso continúa en el siguiente enlace de gastos deduciblesLegislación

Art. 12 Ley 27/2014. Correcciones de valor: amortizaciones.Art. 101 Ley 27/2014 LIS. Ámbito de aplicación. Cifra de negocios.Art. 102 Ley 27/2014 LIS. Libertad de amortización.Art. 103 Ley 27/2014 LIS. Amortización de elementos nuevos de inmovilizado.Art. 104 Ley 27/2014 LIS. Deterioro de crédito por insolvencias de tráfico.Art. 105 Ley 27/2014 LIS. Reserva de nivelación de bases imponibles.Art. 128 Ley 27/2014 LIS. Retenciones e ingresos a cuenta.Art. 129 Ley 27/2014 LIS. Normas sobre retención, transmisión y obligaciones activos financieros.Jurisprudencia y Doctrina

Consulta vinculante V1448-23. Momento en que un elemento del imovilizado está en condiciones de funcionamiento.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Gastos deducibles / Gastos no deducibles. Liquidación del Impuesto sobre Sociedades

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.