Inversiones en activos fijos. Régimen especial de canarias

Trataremos aquí un deducción exclusiva y muy interesante, no recogida en la Ley 27/2014 de la LIS, y que es aplicable a las sociedades domiciliadas en el archipiélago canario. Los orígenes de esta deducción vienen de la Ley 61/1978 donde, en su artículo 26, establecía una deducción del 10% sobre las inversiones realizadas en activos fijos nuevos. Ley esta que claro está fue derogada con posterioridad, en particular por la por la Ley 43/1995 (punto 4 de la disposición derogatoria única). Ahora bien, la clave para que este tipo de deducción siga vigente en la actualidad la tenemos en la Disposición Transitoria cuarta de la Ley 19/1994, donde se establece:En el supuesto de supresión del Régimen General de Deducción por Inversiones regulado por la Ley 61/1978, de 27 de diciembre, del Impuesto sobre Sociedades, su aplicación futura en las islas Canarias, mientras no se establezca un sistema sustitutorio equivalente, continuará realizándose conforme a la normativa vigente en el momento de la supresión. No obstante, las cantidades no deducidas se podrán aplicar, respetando los límites que les resulten de aplicación, en las liquidaciones de los períodos impositivos que concluyan en los 15 años inmediatos y sucesivos.(...)

- Con efectos para los períodos impositivos que se inicien dentro de 1996, los sujetos pasivos podrán deducir de la cuota íntegra el 5 por 100 del importe de las inversiones en elementos nuevos del inmovilizado material, excluidos los terrenos, afectos al desarrollo de la explotación económica de la entidad, que sean puestos a disposición del sujeto pasivo dentro de dichos períodos impositivos.

- La base de la deducción será el precio de adquisición o coste de producción.

- Será requisito para el disfrute de la deducción por inversiones que los elementos permanezcan en funcionamiento en la empresa del mismo sujeto pasivo durante cinco años, excepto que su vida útil conforme al método de amortización, de los admitidos en el artículo 11.1 de esta Ley, que se aplique, fuera inferior.

- Una misma inversión no podrá dar lugar a la aplicación de la deducción en más de una entidad.

- Serán acogibles a la deducción a que se refiere el apartado 1 las inversiones realizadas en régimen de arrendamiento financiero, a excepción de los edificios.

- La deducción por inversiones será incompatible para los mismos elementos con:

- Las establecidas en la Ley 31/1992, de 26 de noviembre, de Incentivos Fiscales aplicables a la realización del proyecto Cartuja'93.

- La reinversión de los beneficios acogidos a la bonificación establecida en el apartado 1 del artículo 32 de esta Ley.

- La exención por reinversión establecida en el artículo 127 de esta Ley, respecto de los elementos en los que se reinvierta el importe de la transmisión.

- El importe de la deducción no podrá exceder del 15 por 100 de la cuota íntegra, minorada en las deducciones para evitar la doble imposición interna e internacional y las bonificaciones. Las cantidades no deducidas podrán aplicarse, respetando igual límite, en las liquidaciones de los períodos impositivos que concluyan en los cinco años inmediatos y sucesivos, entendiéndose que esas cantidades están incluidas entre las deducciones a que se refiere el apartado 4 de la disposición transitoria undécima.

Importante:

En este sentido las consultas vinculantes de la Dirección General de Tributos V3288-20 y V2749-20 corroboran y hacen referencia a la vigencia de esta deducción.

- Maquinaria, instalaciones y utillaje.

- Equipos para proceso de información.

- Elementos de transporte interior y exterior, excluidos los vehículos susceptibles de uso propio por personas vinculadas directa o indirectamente a la Empresa.

Ejemplo

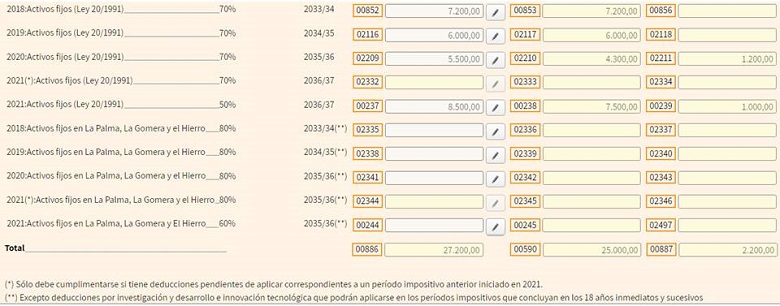

| Ejercicio fiscal | Importe pendiente |

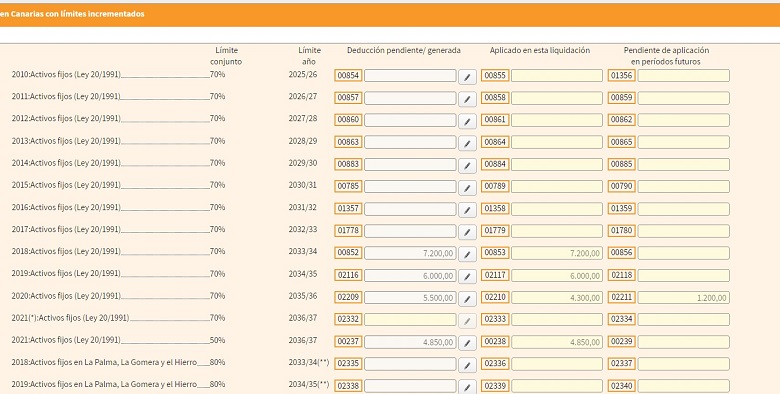

| 20X1 | 7.200 euros |

| 20X2 | 6.000 euros |

| 20X3 | 5.500 euros |

Solución

En este caso, y dado que existen cantidades pendientes de aplicar de ejercicios anteriores, hemos de tener en cuenta tanto el límite individual del 50% como el conjunto del 70%. Así, tendremos:- De manera individual:

- Para 20X1, podremos aplicar el total del importe pendiente ya que 7.200 < 50% de 25.000.

- Para 20X2, podremos aplicar el total del importe pendiente ya que 6.000 < 50% de 25.000.

- Para 20X3, podremos aplicar el total del importe pendiente ya que 5.500 < 50% de 25.000.

- De manera conjunta, habremos de aplicar a la suma de las deducciones de años anteriores el límite del 70% de 25.000 euros, esto es, 17.500 euros: Suma deducciones anteriores: 7.200 + 6.000 + 5.500 = 18.700 euros > 17.500 (límite). Por tanto, en relación a las deducciones pendientes, aplicaremos en 20X4 la cantidad máxima de 17.500 euros, dejando pendientes 1.200 euros (de 20X3) para ejercicios posteriores.

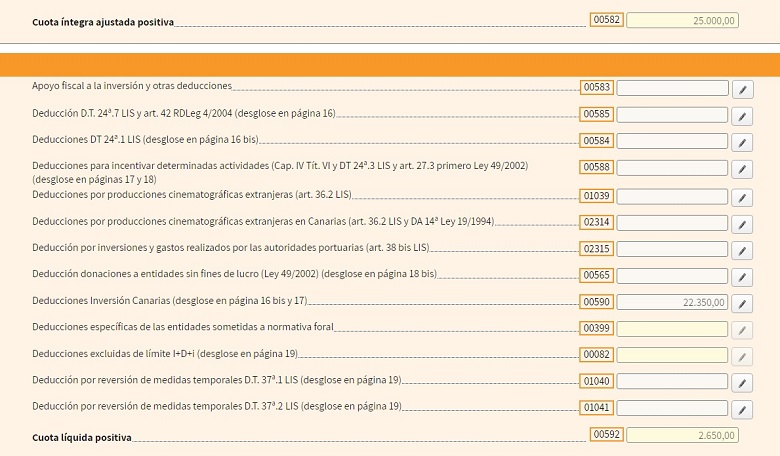

| Deducción por IAF = 4.850 + 17.500 = 22.350 euros |

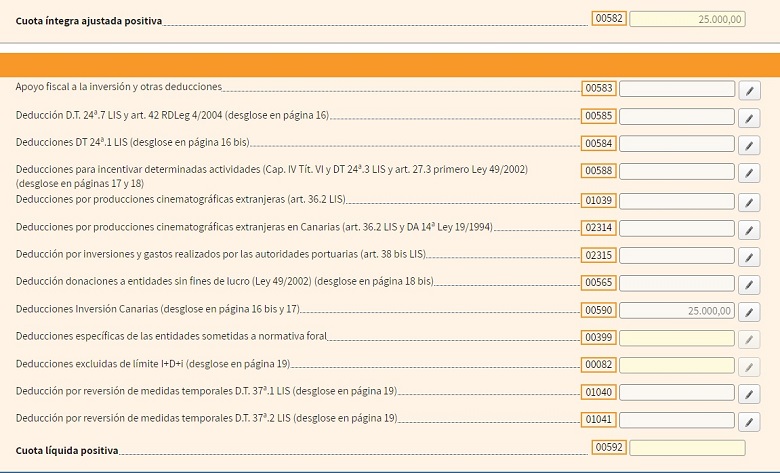

Quedando así una cuota líquida positiva de 2.650 euros. B.-) Para la deducción generada en 20X4 en el caso de valor del bien adquirido por 34.000 euros, aplicaremos (si procede) el límite individual del 50%. Dado que 8.500 euros (25% de 34.000) < 50% de 25.000, podremos deducir el total generado en 20X4. Ahora bien, dado que no hay cuota íntegra suficiente, nos deduciremos el importe hasta dejar a cero esta cuota, esto es, 7.500 euros. De este modo:

| Deducción por IAF = 7.500 + 17.500 = 25.000 euros |

Quedando así una cuota líquida de 0 euros, y una deducción pendiente de 1.000 euros, generada en 20X4, para ejercicios posteriores. Puede visualizar las casillas y páginas afectadas en la cumplimentación del modelo 200 de este caso en:

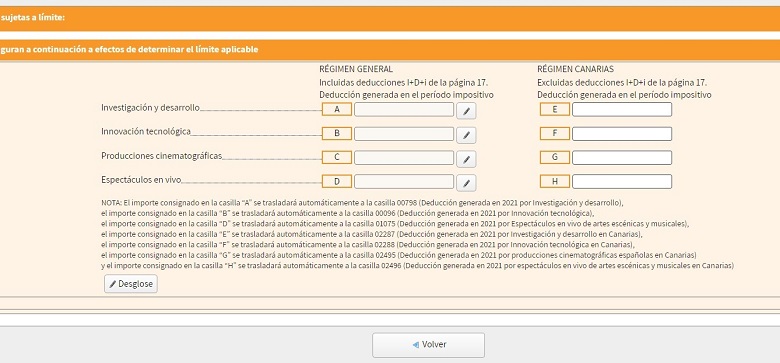

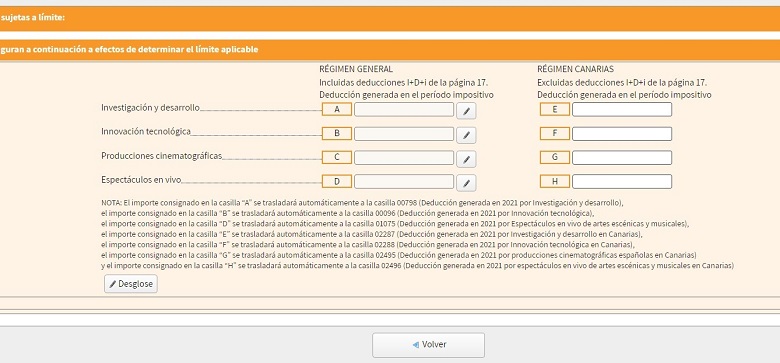

Donde al clicar en dicha casilla se abrira esta pantalla, donde clicaremos en "Desglose".

Que nos llevará a la página 16 bis, en la cual rellenaremos las casillas correspondientes.

Caso B.-) Casilla 00590 de la página 14:

Donde al clicar en dicha casilla se abrira esta pantalla, donde clicaremos en "Desglose".

Que nos llevará a la página 16 bis, en la cual rellenaremos las casillas correspondientes.

Comentarios

Reserva para inveriones en Canarias.Deducciones para realización de ciertas actividades en Canarias.Inversiones en territorios de África occidental desde Canarias.Legislación

Artículo 94 Ley 20/1991Disposición Transitoria cuarta de la Ley 19/1994Disposición Adicional cuarta de la ley 19/1994Jurisprudencia y Doctrina

- Consulta vinculante de la DGT V3288-20. Deducción por adquisición de activos fijos. Vehículo susceptible de uso propio. Canarias.- Consulta vinculante de la DGT V2749-20. Deducción por adquisición en activos fijos. Canarias.Siguiente: Bonificación por actividad productora de bienes corporales en Canarias.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.