Deducción por realización de actividades de I + D + i

Esta DEDUCCION que ya había sufrido diversas modificaciones desde la publicación del RDL 4/2004 del TRLIS, con la publicación de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades (LIS), primero se mantiene, y en segundo lugar incorpora una serie de "novedades 2015" que destacamos a continuación:- Respecto del concepto de actividad de investigación y desarrollo se modifica el tratamiento del software avanzado. Se considera como tal la creación, combinación y configuración de software avanzado, mediante nuevos teoremas y algoritmos o sistemas operativos, lenguajes, interfaces y aplicaciones destinados a la elaboración de productos, procesos o servicios nuevos o mejorados sustancialmente. Se asimilará a este concepto el software destinado a facilitar el acceso a los servicios de la sociedad de la información a las personas con discapacidad, cuando se realice sin fin de lucro. No se incluyen las actividades habituales o rutinarias relacionadas con el mantenimiento del software o sus actualizaciones menores.

- Los porcentajes de deducción prácticamente se mantienen quedando fijados en:

- Gasto del ejercicio: 25 %.

- Exceso gasto media dos ejercicios anteriores: 42 %.

- Gasto personal investigador: 17 %.

Según consulta V0883-06 de la DGT, de 9 de mayo, puede entenderse como investigador cualificado al profesional poseedor de un título universitario que trabaja en la concepción o creación de nuevos conocimientos, productos, métodos y sistemas y en la gestión de los respectivos proyectos.

Según consulta V0883-06 de la DGT, de 9 de mayo, puede entenderse como investigador cualificado al profesional poseedor de un título universitario que trabaja en la concepción o creación de nuevos conocimientos, productos, métodos y sistemas y en la gestión de los respectivos proyectos. - Inversiones de elementos afectos a investigación, desarrollo e innovación tecnológica: 8 %.

- Innovación tecnológica: 12 %.

- Se incluyen los proyectos de demostración inicial o proyectos piloto relacionados con la animación y los videojuegos dentro del concepto de actividad de innovación tecnológica.

- Frente al régimen anterior, en el que únicamente se minoraba la base de la deducción en el 65% de las subvenciones recibidas para el fomento de las actividades de I+D+i e imputables como ingreso en el período impositivo, pasa a minorarse el 100% de dichas subvenciones.

- Se introduce también, en el artículo 39.2 como novedad en el mecanismo de monetización previsto para la deducción de I+D+i, la posibilidad de aplicar sin límite en la cuota y obtener el abono, en su caso, con un descuento del 20 por ciento del importe de la deducción y un importe anual máximo de 2 millones de euros adicionales a los 3 millones ya existentes, en aquellas deducciones que se generen en períodos impositivos en que el gasto por I+D exceda del 10 por ciento del importe neto de la cifra de negocios.

- La propia redacción dada por la Ley del Impuesto.

- A partir de 1997 se puede minorar la cuota íntegra por deducción en concepto de gastos de I+D, para los gastos en I+D correspondientes a actividades realizadas en el EXTERIOR, siempre y cuando la actividad de investigación y desarrollo principal se efectúe en España y no sobrepasen el 25 por 100 del importe total invertido.

- Con la entrada en vigor de la Ley 55/1999, se quiere incentivar de una forma importante la realización de actividades de investigación científica y el nuevo "acuño" de INNOVACION TECNOLOGICA (artículo 35.2).

- A partir de la entrada en vigor de la Ley de Acompañamiento a los PGE para el año 2002, se amplía la aplicación de esta deducción.

- Con la entrada en vigor de la Ley de Acompañamiento a los PGE para el año 2003 se detalla lo que se entiende por diseño y elaboración de muestrarios y productos (la introducción de productos en el mercado y como nuevo producto, aquel cuya novedad sea esencial y no meramente formal o accidental)

- La Ley 2/2003, aplicable para períodos impositivos iniciados a partir de 27 de Abril de 2003, ENTRA en el concepto de investigación y desarrollo, a los efectos de la aplicación de la deducción, la confección de software siempre que suponga un progreso científico o tecnológico significativo destinado a facilitar a las personas discapacitadas el acceso a los servicios de la sociedad de la información.

- Con la entrada en vigor de la Ley de Acompañamiento a los PGE para 2004, se incrementa del 10 al 17 por 100 el porcentaje de deducción adicional por gastos de personal investigador y de proyectos contratados con universidades. Además se incrementa de 500.000 a 1.000.000 de euros el límite de la base de deducción en el caso de adquisición de patentes, licencias, know-how y diseños.

Base de la Deducción:

Investigación y Desarrollo. La base de la deducción estará constituida por el importe de los gastos de investigación y desarrollo y, en su caso, por las inversiones en elementos de inmovilizado material e intangible excluidos los inmuebles y terrenos. Se considerarán gastos de investigación y desarrollo los realizados por el sujeto pasivo, incluidas las amortizaciones de los bienes afectos a las citadas actividades, en cuanto estén directamente relacionados con dichas actividades y se apliquen efectivamente a la realización de las mismas, constando específicamente individualizados por proyectos. Los gastos de investigación y desarrollo que integran la base de la deducción deben corresponder a actividades efectuadas en España o en cualquier Estado miembro de la Unión Europea o del Espacio Económico Europeo. Igualmente tendrán la consideración de gastos de investigación y desarrollo las cantidades pagadas para la realización de dichas actividades en España o en cualquier Estado miembro de la Unión Europea o del Espacio Económico Europeo, por encargo del sujeto pasivo, individualmente o en colaboración con otras entidades. Las inversiones se entenderán realizadas cuando los elementos patrimoniales sean puestosen condiciones de funcionamiento.Innovación Tecnológica. La base de la deducción estará constituida por el importe de los gastos del período en actividadesde innovación tecnológica que correspondan a los siguientes conceptos:- Actividades de diagnóstico tecnológico tendentes a la identificación, la definición y la orientación de soluciones tecnológicas avanzadas, con independencia de los resultados en que culminen.

- Diseño industrial e ingeniería de procesos de producción, que incluirán la concepción y la elaboración de los planos, dibujos y soportes destinados a definir los elementos descriptivos, especificaciones técnicas y características de funcionamiento necesarios para la fabricación, prueba, instalación y utilización de un producto, así como la elaboración de muestrarios textiles, de la industria del calzado, del curtido, de la marroquinería, del juguete, del mueble y de la madera.

- Adquisición de tecnología avanzada en forma de patentes, licencias, "know-how" y diseños. No darán derecho a la deducción las cantidades satisfechas a personas o entidades vinculadas al sujeto pasivo. La base correspondiente a este concepto no podrá superar la cuantía de un millón de euros.

- Obtención del certificado de cumplimiento de las normas de aseguramiento de la calidad de la serie ISO 9000, GMP o similares, sin incluir aquellos gastos correspondientes a la implantación de dichas normas.

Plazo de aplicación

Los importes de esta deducción que no hubieran podido llegar a aplicarse por insuficiencia de cuota podrán aplicarse en las liquidaciones de los períodos impositivos que concluyan en los 18 años inmediatos y sucesivos (a partir de entrada en vigor de RDL 12/2012, pues antes eran 15 años) Al mismo tiempo la DT 36ª, dada por el menciondado RDL 12/2012, establece que el plazo de 18 años será también de aplicación a las deducciones que estuviesen pendientes de aplicar al inicio del primer período impositivo que hubiera comenzado a partir de 1 de enero de 2012. En este sentido, vamos a significar como queda la deducción a partir de 1 de enero del año 2006 y algunas de las modificaciones más importantes de las que se han producido:- Se incorpora la "acepción" de actividades de investigación y desarrollo e "innovación tecnológica".

- Incluye dentro del concepto de innovación tecnológica a los MUESTRARIOS TEXTILES. (Ley 23/2005, de 18 de noviembre).

- El importe de la deducción por las actividades anteriormente presentadas se incrementa de un 20 a un 25 por 100; caso de que las cantidades gastadas en estas actividades sean mayores que la media de los efectuados en los 2 años anteriores, se aplicará el porcentaje anterior hasta dicha media y al exceso se le aplicará un 42 por 100 (se incrementa del 40 por 100 fijado anteriormente).

- Se incorpora una deducción ADICIONAL del 17 por 100 del importe de los gastos del período, en concepto de gastos de personal correspondientes a investigadores cualificados y proyectos de investigación y desarrollo contratados con Universidades, Organismos Públicos de Investigación o Centros de Innovación y Tecnología.

- Se incorpora una deducción del 8 por 100 de las inversiones en elementos de inmovilizado material e inmaterial, exluidos los inmuebles y terrenos, siempre que estén afectos exclusivamente a las actividades de investigación y desarrollo

- Se amplía la base de la deducción, por ejemplo, en la adquisición de tecnología avanzada en forma de patentes, licencias, "know-how" y deseños, la base no podrá superar a partir de 1 de Enero de 2004 los 1.000.000 euros, mientras anteriormente estaba establecida en 500.000 euros.

- El límite a esta deducción que es del 25 por 100 de la cuota íntegra minorada en las deducciones para evitar la doble imposición interna e internacional y las bonificiaciones, se elevará al 50 por 100 (hasta 2004 era el 45 por 100) cuando el importe de la deducción que corresponda a gastos efectuados en el propio período impositivo exceda del 10 por 100 de la mencionada cuota íntegra minorada en las deducciones para evitar la doble imposición interna e internacional y las bonificaciones.

- ...

- Las actividades que no impliquen una novedad científica o tecnológica significativa (esfuerzos rutinarios para mejorar la calidad de productos o procesos, la adaptación de un producto o proceso de producción ya existente a los requisitos específicos impuestos por un cliente, los cambios periódicos o de temporada, excepto los muestrarios textiles y de la industria del calzado, del curtido, de la marroquinería, del juguete, del mueble y de la madera, así como las modificaciones estéticas o menores de productos ya existentes para diferenciarlos de otros similares).

- Las actividades de producción industrial y provisión de servicios o de distribución de bienes y servicios.

- La exploración, sondeo o prospección de minerales e hidrocarburos.

Límites

Con la publicación de la Ley 14/2013, de 27 de septiembre, SE SUPRIMEN, para las empresas de reducida dimensión, los límites para la aplicación de las deducciones por actividades de investigación y desarrollo e innovación tecnológica que se generen a partir de 1 de Enero de 2013, pudiendo incluso solicitarse el abono (sin que de lugar a intereses de demora) en el caso de no tener cuota suficiente (artículo 39 de la LIS) Para quedar excluidas deberán renunciar a un 20 por ciento (en concepto de descuento) del importe de la deducción generada, a cambio del cual podrán aplicar la deducción sin límites. En caso de insuficiencia de cuota se podrá solicitar su abono a la Administración tributaria, a través de la declaración del Impuesto de Sociedades. El importe de la deducción aplicada o abonada, en el caso de actividades de innovación tecnológica no podrá superar conjuntamente el importe de 1 millón de euros anual. El importe de la deducción aplicada o abonada por actividades de investigación y desarrollo e innovación tecnológica, no podrá superar conjuntamente y por todos los conceptos, el importe de 3 millones de euros anuales. Para la aplicación de lo dispuesto en este apartado, se deben cumplir los siguientes requisitos:- Que transcurra, al menos, un año desde la finalización del período impositivo en que se generó la deducción, sin que la misma haya sido objeto de aplicación.

- Que la plantilla media o, alternativamente, la plantilla media adscrita a actividades de investigación y desarrollo e innovación tecnológica no se vea reducida desde el final del período impositivo en que se generó la deducción hasta la finalización del plazo a que se refiere la letra c) siguiente.

- Que se destine un importe equivalente a la deducción aplicada o abonada, a gastos de investigación y desarrollo e innovación tecnológica o a inversiones en elementos del inmovilizado material o activo intangible exclusivamente afectos a dichas actividades, excluidos los inmuebles, en los 24 meses siguientes a la finalización del período impositivo en cuya declaración se realice la correspondiente aplicación o abono.

- Que la entidad haya obtenido un informe motivado sobre la calificación de la actividad como investigación y desarrollo o innovación tecnológica o un acuerdo previo de valoración de los gastos e inversiones correspondientes a dichas actividades, en los términos establecidos en el apartado 4 del artículo 35 de esta Ley.

Caso Práctico Guiado

- Sueldos de diseñadores: 15.000 euros.

- Elaboración de patrones: 10.000 euros.

- Amortización de la maquinaria empleada: 5.800 euros.

Solución

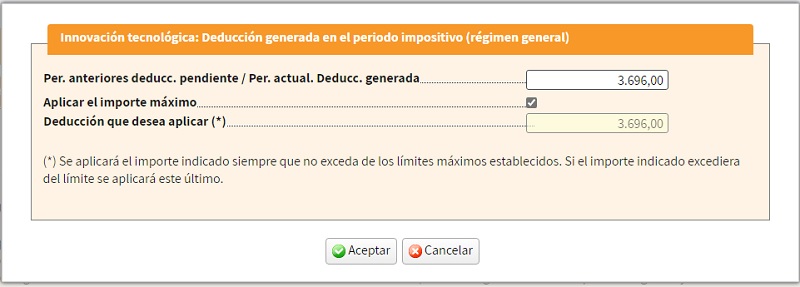

La elaboración de muestrarios textiles, aunque únicamente incorpore cambios de temporada, tal y como señala el artículo 35.2b) 2º y 3a), es considerado como innovación tecnológica. Por tanto, podrán gozar de la deducción del 12% de la suma de ellos.| Deducción por innovación = (15.000 + 10.000 + 5.800) * 12% = 3.696 euros |

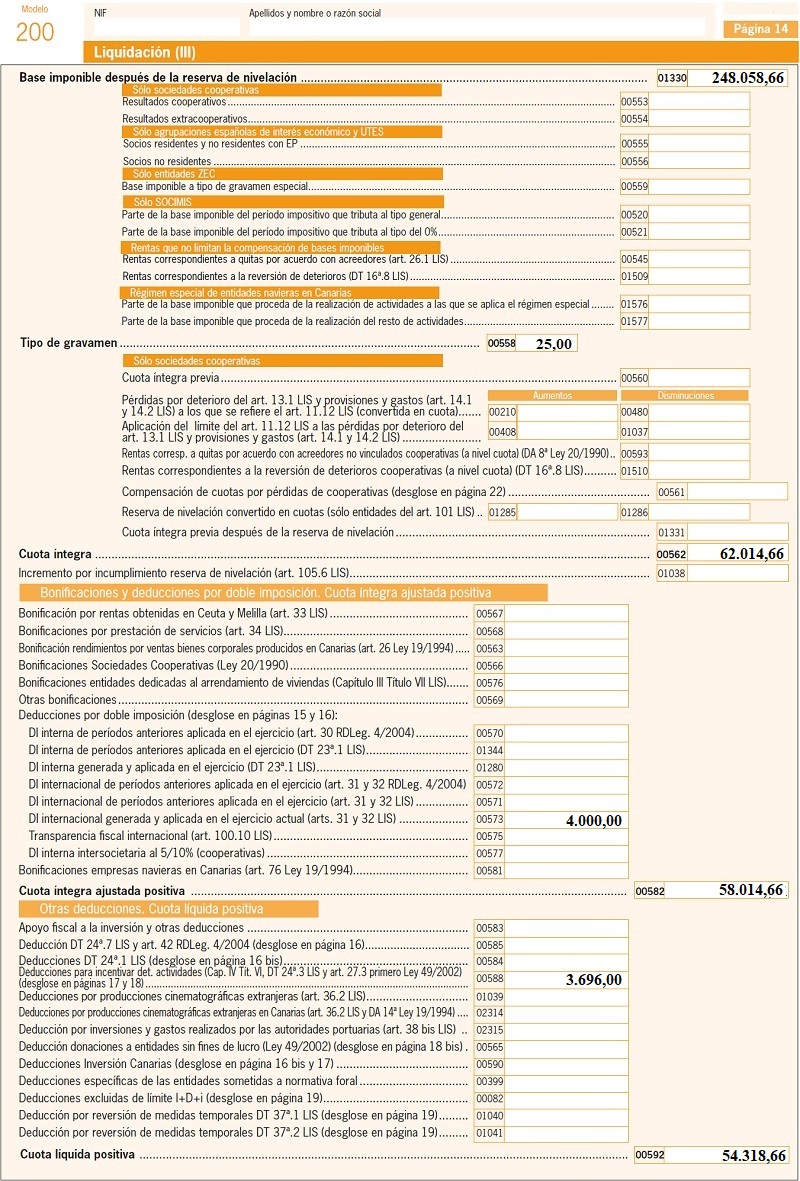

ESQUEMA DE LIQUIDACIÓN DEL IMPUESTO

| RESULTADO DE LA CUENTA DE PÉRDIDAS Y GANANCIAS DEL EJERCICIO: 600.000 Euros | |

| (+) Aumentos del Resultado Contable | + 122.700,00 Euros |

| |

| (-) Disminuciones del Resultado Contable | - 294.641,34 Euros |

| |

| BASE IMPONIBLE ANTES DE COMPENSACIÓN DE BASES IMPONIBLES NEGATIVAS: | 428.058,66 Euros |

| (-) Reserva de Capitalización Art. 25 LIS | ----- |

| (-) Bases Imponibles Negativas de ejercicios anteriores Art. 26 LIS | - 180.000,00 Euros |

| (-) Reserva de Nivelación (sólo Pymes) Art. 105 LIS | ----- |

| BASE IMPONIBLE: | 248.058,66 Euros |

| (x) Tipo Impositivo | 20 % |

| CUOTA ÍNTEGRA | 49.611,73 Euros |

| (-) Deducciones por doble Imposición Art. 31 y Art. 32 LIS | - 4.000,00 Euros |

| (-) Bonificaciones Art. 33 y Art. 34 LIS | ----- |

| CUOTA ÍNTEGRA AJUSTADA POSITIVA | 45.611,73 Euros |

| (-) Deducciones por Inversiones y para incentivar determinadas actividades | - 3.696,00 Euros |

| |

| CUOTA LÍQUIDA | 41.915,73 Euros |

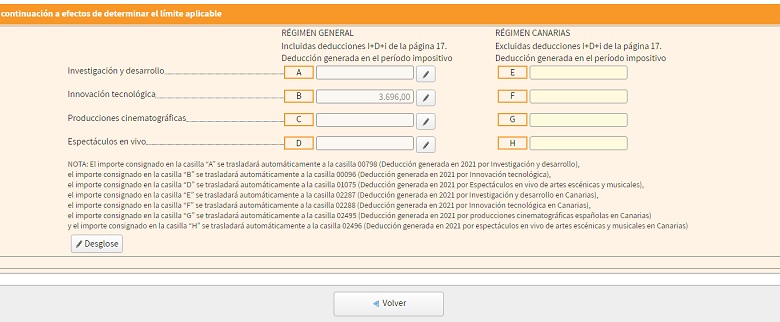

Al clicar en la casilla 588 nos saldrán las siguientes pantallas:

Al clicar en la casilla 588 nos saldrán las siguientes pantallas:

El caso continúa en el siguiente enlace de deducción por empleo a discapacitados

El caso continúa en el siguiente enlace de deducción por empleo a discapacitadosCasos Prácticos

Deducciones por gastos I+DAplicación límite conjunto deducciones por realización de determidas actividades.Comentarios

Deducción actividad innovación de proceso de producción en cadena de valor de industria de automoción.Legislación

Art. 25 Ley 27/2014 LIS. Reserva de capitalizaciónArt. 26 Ley 27/2014 LIS. Compensación de bases imponibles negativas.Art. 29 Ley 27/2014 LIS. Tipo de gravamen.Art. 30 Ley 27/2014 LIS. Cuota íntegra.Art. 31 Ley 27/2014 LIS. Deducción evitar doble imposición jurídica: impuesto soportado.Art. 32 Ley 27/2014 LIS. Deducción para evitar la doble imposición económica internacional.Art. 33 Ley 27/2014 LIS. Bonificación por rentas obtenidas en Ceuta y MelillaArt. 34 Ley 27/2014 LIS. Bonificación por prestación de servicios públicos locales.Art. 35 Ley 27/2014 LIS. Deducción por actividades de I+D+i.Art. 36 Ley 27/2014 LIS. Deducción por inversiones en producciones cinematográficas.Art. 105 Ley 27/2014 LIS. Retenciones e ingresos a cuenta.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.