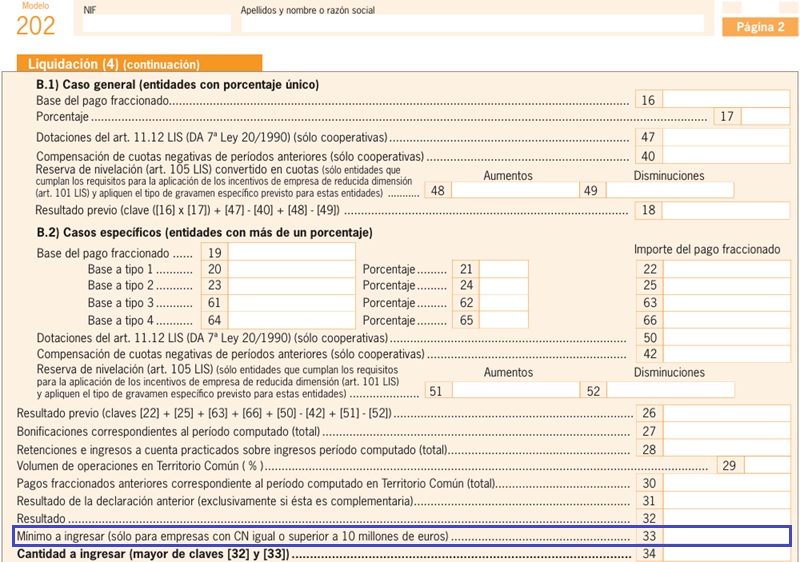

202 CASILLA 33. MODELO 202. PAGO FRACCIONADO IS.

Esta casilla será cumplimentada sólo por empresas con cifra de negocios igual o superior a 10 millones de euros. De acuerdo con la disposición adicional decimocuarta de la LIS, la cantidad a ingresar no podrá ser inferior, en ningún caso, al 23% (25% para contribuyentes a los que resulte de aplicación el tipo de gravamen previsto en el primer párrafo del apartado 6 del artículo 29 de esta Ley) del resultado positivo de la cuenta de pérdidas y ganancias del ejercicio de los 3,9 u 11 primeros meses de cada año natural, minorado exclusivamente en los pagos fraccionados realizados con anterioridad, correspondientes al mismo período impositivo. De este resultado positivo quedará excluido el importe del mismo que se corresponda con rentas derivadas de operaciones de quita o espera consecuencia de un acuerdo de acreedores del contribuyente, incluyéndose en dicho resultado aquella parte de su importe que se integre en la base imponible del período impositivo. También quedará excluido el importe del resultado positivo consecuencia de operaciones de aumento de capital o fondos propios por compensación de créditos que no se integre en la base imponible por aplicación del artículo 17.2 de la LIS. En el caso de entidades parcialmente exentas a las que resulte de aplicación el régimen fiscal especial establecido en el capítulo XIV del título VII de la LIS, se tomará como resultado positivo el correspondiente exclusivamente a rentas no exentas. En el caso de entidades a las que resulte de aplicación la bonificación establecida en el artículo 34, se tomará como resultado positivo el correspondiente exclusivamente a rentas no bonificadas. Este mínimo a ingresar, no resultará de aplicación a las entidades a las que se refieren los apartados 3, 4 y 5 del artículo 29 de la LIS, ni a las referidas en la Ley 11/2009. Veamos un ejemplo de aplicación práctica:

Veamos un ejemplo de aplicación práctica:Ejemplo

| Concepto | Enero-Marzo | Enero-Septiembre | Enero-Noviembre |

| Resultado Contable | 650.000 | 950.000 | 1.400.000 |

| Ajustes extracontables | 80.000 | 122.000 | 225.000 |

| Retenciones | 7.000 | 28.000 | 41.000 |

Solución

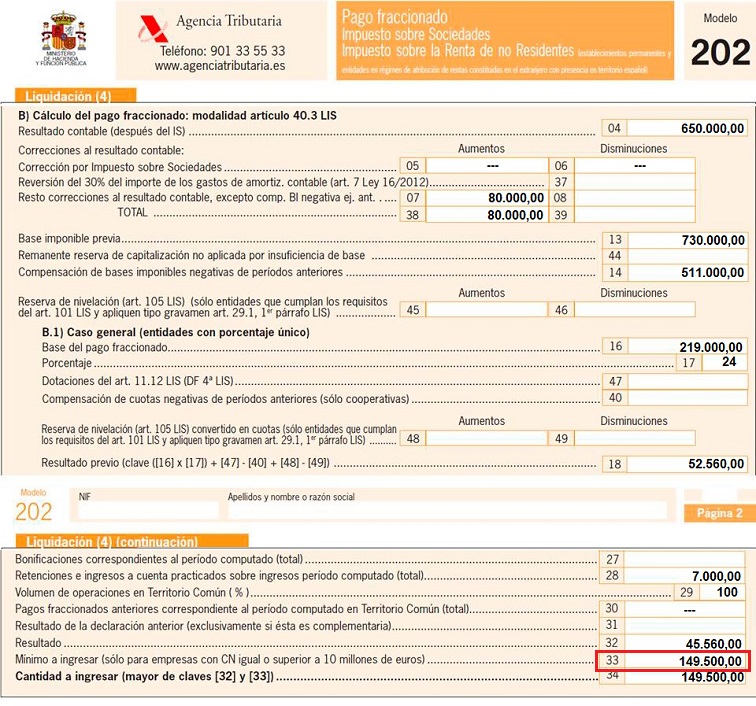

Dado que el INCN de JPSA es mayor de 10 MM., tendremos que aplicar el artículo 40.3 y la disposición adicional 14ª de la LIS para el cálculo de los pagos fraccionados. La siguiente tabla y sus aclaraciones nos darán la solución:| Concepto | Enero-Marzo | Enero-Septiembre | Enero-Noviembre | Casilla modelo 202 |

| Resultado contable | 650.000 | 950.000 | 1.400.000 | 04 |

| Ajustes extracontables | + 80.000 | + 110.000 | + 225.000 | 07 |

| Base Imponible previa | 730.000 | 1.060.000 | 1.625.000 | 13 |

| Compensación BI negativas | - 511.000 (1) | - 750.000 (3) | - 1.137.500 (5) | 14 |

| BI Pago Fraccionado | 219.000 | 310.000 | 487.500 | 16 |

| Tipo aplicable | 0.25 x 19/20 = 23,75% ==> 24% | 17 | ||

| Resultado previo | 52.560 | 74.400 | 117.000 | 18 |

| Retenciones | 7.000 | 28.000 | 41.000 | 28 |

| Pagos fraccionados anteriores | --- | 149.500 | 218.500 | 30 |

| Pago teórico a realizar | 45.560 | 0 (7) | 0 (8) | 32 |

| Importe mínimo a ingresar | 149.500 (2) | 69.000 (4) | 103.500 (6) | 33 |

| Cantidad a ingresar | 149.500 | 69.000 | 103.500 | 34 |

| ||||

Comentarios

Cumplimentación del modelo 202 de la AEAT de pagos fraccionados del Impuesto sobre SociedadesModalidad del artículo 40.3. Pagos fraccionados del IS.Legislación

Artículo 40 ley 27/2014 del IS. El pago fraccionado.Jurisprudencia y Doctrina

- Consulta de la DGT nº V0113/2015. Compensación de BI negativas en pagos fraccionados.Siguiente: Casilla 34 modelo 202 del pago fraccionado del IS

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.