200 CASILLA 336. MODELO 200. GASTOS Y PROVISIONES POR PENSIONES NO AFECTADOS POR EL ART. 11.12

En esta casilla reflejaremos la reversión de los importes de las partidas que en su momento se reflejaron en la casilla 335 por no ser fiscalmente deducibles, y que en el presente ejercicio tendrán que integrarse en la base imponible del impuesto al considerarse ya fiscalmente deducibles. Recordemos que los gastos por provisiones que se registraron anteriormente, y cuya reversión provoca en el presente ejercicio su incorporación en esta casilla 336 eran:- Gastos por provisiones y fondos internos para la cobertura de contingencias idénticas o análogas a las que son objeto del Texto Refundido de la Ley de Regulación de los Planes y Fondos de Pensiones, recogidas en el artículo 14.1. Su reversión (deducibilidad fiscal) se producirá cuando se abonen las prestaciones.

- Gastos de personal que se correspondan con pagos basados en instrumentos de patrimonio, utilizados como fórmula de retribución a los empleados, y que se satisfagan mediante la entrega de los mismos. Recogidos en el artículo 14.6. Su reversión (deducibilidad fiscal) se producirá cuando se produzca esta entrega.

- Provisiones técnicas efectuados por las sociedades de garantía recíproca, que no alcancen un determinado volumen mínimo regulado, según el artículo 14.8 de la LIS

Ejemplo

Solución

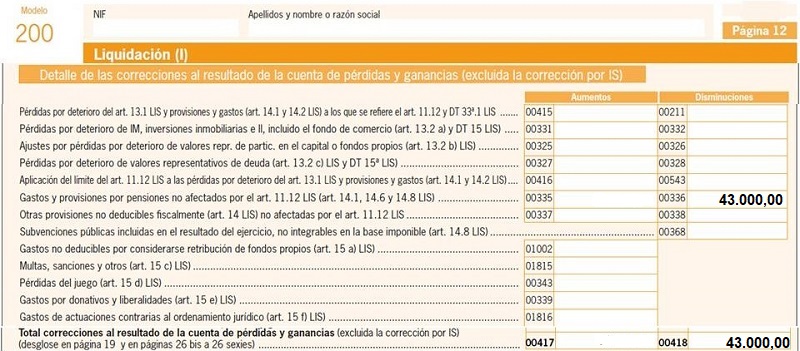

Esta provisión, en base al artículo 14.6 no fue fiscalmente deducible en el ejercicio de su creación (20X0), por lo que se tuvo que registrar dicho importe en la casilla 335, aumentando la base imponible del impuesto en dicho ejercicio. Una vez que se ha producido el pago efectivo a los empleados (20X5), dicho gasto se considera ya fiscalmente deducible, por lo que deberemos disminuir la base imponible en el presente ejercicio mediante la cumplimentación de la casilla objeto de estudio:

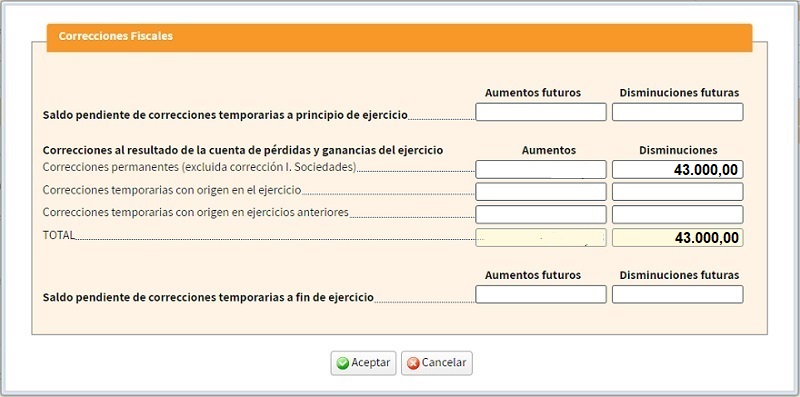

Una vez que seleccionamos la pestaña para rellenar el ajuste en esta casilla, nos aparecerá una ventana en la que tendremos que diferenciar la corrección en función de si es permanente o temporaria.

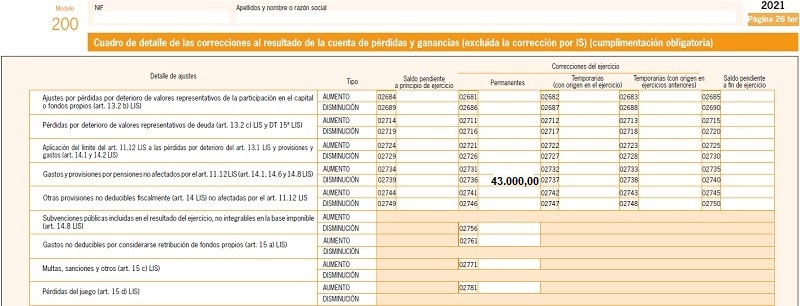

Por último, habrá que reflejar la corrección en el cuadro detalle de las correcciones de la cuenta de pérdidas y ganancias, que se encuentra a partir de la página 26.bis.

200Instrucciones

Comentarios

Ajustes Extracontables. Provisión y gasto pensiones no afectados por limitación de la base imponible.Legislación

Art. 11 Ley 27/2014 LIS. Imputación temporal. Inscripción contable de ingresos y gastos.Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.