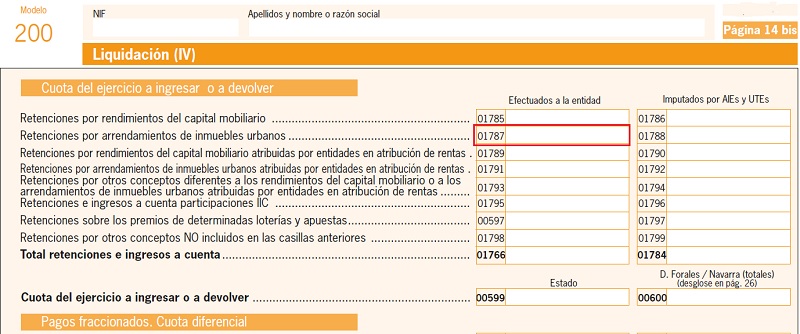

200 CASILLA 1787. MODELO 200. RETENCIONES SOPORTADAS POR ARRENDAMIENTOS DE INMUEBLES URBANOS.

En esta casilla deberemos consignar las retenciones que hemos soportado por los rendimientos de los inmuebles urbanos que hemos arrendado durante el ejercicio fiscal correspondiente. Recordemos que es el artículo 60.1 f) del RIS el que determina la obligación de retener un porcentaje (actualmente el 19%) de las rentas que satisfagan personas jurídicas, demás entidades, empresarios individuales y profesionales, entre otros, al arrendador del inmueble en cuestión. Por tanto, el arrendador recibirá un importe íntegro inferior al propio de la renta, puesto que el arrendatario "pagará" por él a la Administración el importe correspondiente a la mencionada retención.Recuerde que:

En el caso de que el obligado a retener (pagador de la renta), no realizase la correspondiente retención, el perceptor de dicha renta podrá deducirse de su cuota íntegra la cantidad que hubiese correspondido retenerle, recayendo sobre el retenedor la responsabilidad del ingreso de dicha cantidad a la Administración (artículo 19.3 de la LIS).- Cuando la renta anual satisfecha por el arrendatario a un mismo arrendador no exceda de 900 euros.

- Cuando se trate de arrendamientos de vivienda por empresa para sus empleados.

- Cuando la actividad del arrendador esté clasificada en alguno de los epígrafes del grupo 861 de la sección primera de la tarifas del IAE del RDL 1175/1990.

- Cuando los rendimientos deriven de un contrato de arrendamiento financiero suscrito con una entidad de crédito, siempre que afecten a inmuebles urbanos.

Entraremos ahora en la forma de actuar del perceptor de las rentas de arrendamientos urbanos, cuando la retención que se le ha practicado es nula o inferior a la que correspondería. En este caso se pueden plantear tres situaciones:

- Por causa imputable exclusivamente al retenedor, y siendo el importe de la renta pactada perfectamente identificable (contrato, p.e.):En este caso, el perceptor de la renta computará como ingreso a integrar en su BI del impuesto el importe íntegro pactado, y se deducirá de su cuota íntegra del IS la cantidad que debió ser retenida por el pagador de la misma. La administración podrá exigir dicha cantidad al retenedor.

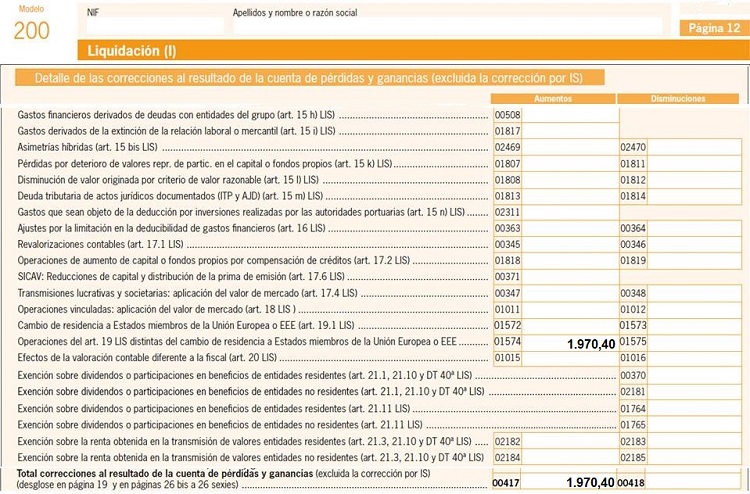

- Por causa imputable exclusivamente al retenedor, y NO siendo el importe de la renta pactada identificable (ausencia de contrato, p.e.): Aquí, y en aplicación del artículo 19.3 de la LIS, la Administración tributaria podrá computar como importe íntegro una cantidad a la que restada la retención que le correspondiera, resulte la cantidad real recibida (esto implicará la realización de un ajuste extracontable positivo por la diferencia entre ambas cantidades). El perceptor, podrá deducirse de su cuota del IS, en concepto de retención soportada, la diferencia antes mencionada y que fue adicionada a su BI.

- Cuando el pagador de la renta es el sector público:Dado que el sector público no está obligado a realizar retención sobre las rentas que satisface por arrendamientos urbanos, el perceptor integrará en su BI el importe íntegro recibido, sin practicar deducción alguna en su cuota íntegra.

Ejemplo

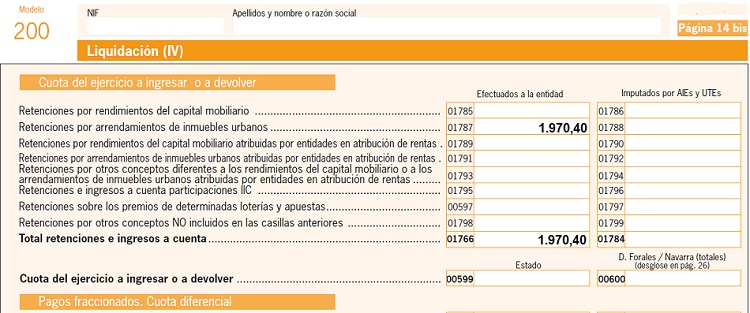

Solución

- Por parte de JPSA: Deberá considerar como ingreso mensual por el arrendamiento la cantidad de:

Renta mensual a integrar = 700 Euros(1 - 0,19) = 864,20 euros

Cantidad ésta que correspondería al caso de que se le hubiera practicado la retención correspondiente del 19% vigente. Por tanto, y dado que contablemente JPSA habría registrado la cantidad de 8.400 euros (700 x 12), en vez de lo fiscalmente correcto de 10.370,40 euros (864,20 x 12), tendrá que realizar un ajuste extracontable positivo, como diferencia permanente, de 1.970,40 euros (diferencia entre ambas). Asimismo, JPSA podrá deducirse en su cuota del impuesto la cantidad de 1.970,40 euros (864.20 x 12 x 19%), en concepto de retenciones soportadas, aunque no se la hayan realizado efectivamente. - Por parte de RCRSA: A pesar de no haber realizado retención, deberá ingresar a la Administración tributaria la cantidad de 1.970,40 euros en concepto de retenciones practicadas por arrendamientos de inmuebles urbanos.

En la página 13, reflejaremos el ajuste extracontable realizado:

200Instrucciones

Registro Contable

Alquiler de inmueble sujeto a retención siendo la actividad principal de la empresa.Alquiler de inmueble sujeto a retención no siendo la actividad principal de la empresa.Comentarios

¿Quiénes están obligados a retener?Rentas sujetas a retenciónPorcentaje de retención en arrendamientos urbanosEjemplo de retención en inmuebles urbanosLegislación

Artículo 19 ley 27/2014 del IS. Cantidades sujetas a retención. Reglas especiales.Artículo 60 RD 634/2015 del RIS. Rentas sujetas a retención o ingreso a cuenta.Artículo 61 RD 634/2015 del RIS. Excepciones a la obligación de retener y de ingresar a cuenta.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.