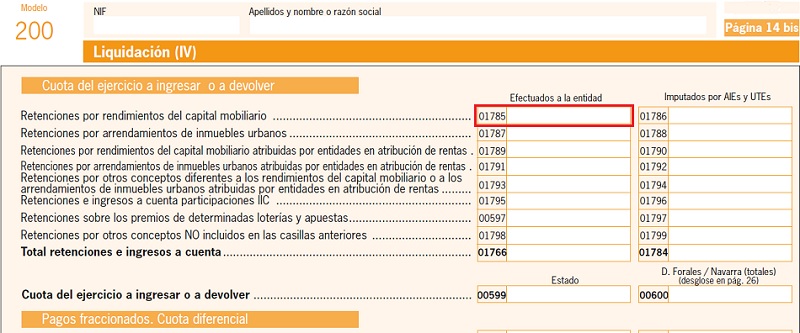

200 CASILLA 1785. MODELO 200. RETENCIONES SOPORTADAS POR RENDIMIENTOS DEL CAPITAL MOBILIARIO.

En esta casilla deberemos consignar las retenciones que hemos soportado por los rendimientos que hemos obtenido del capital mobiliario durante el ejercicio fiscal correspondiente. Este apartado de capital mobiliario es el más amplio ya que recoge la mayor parte de las situaciones en las que se pueden recibir rendimientos sujetos a retención. Recordemos que es el artículo 60.1 a) del RIS el que determina la obligación de retener un porcentaje (actualmente el 19%) de los rendimientos que satisfagan personas jurídicas, demás entidades, empresarios individuales y profesionales, entre otros, al beneficiario en cuestión. Por tanto, el perceptor de dichos rendimientos recibirá un importe íntegro inferior al correspondiente, puesto que el pagador "ingresará" por él a la Administración el importe correspondiente a la mencionada retención.Recuerde que:

En el caso de que el obligado a retener (pagador del rendimiento), no realizase la correspondiente retención, el perceptor de dicho rendimiento podrá deducirse de su cuota íntegra la cantidad que hubiese correspondido retenerle, recayendo sobre el retenedor la responsabilidad del ingreso de dicha cantidad a la Administración (artículo 19.3 de la LIS).- Rendimientos obtenidos por la participación en fondos propios de cualquier tipo de entidad.Dentro de estos distinguiremos los siguientes:

- Dividendos, primas de asistencia y participación en beneficios de cualquier entidad.

- Rendimientos procedentes de cualquier tipo de activo.

- Rendimientos procedentes de la constitución o cesión de derechos de disfrute.

- Distribución de la prima de emisión de acciones o participaciones.

- Cualquier otro rendimiento recibido asociado a la condición de socio, accionista, etc...

- Rendimientos obtenidos por la cesión a terceros de capitales propios.Englobaremos aquí contraprestaciones de todo tipo como intereses, remuneración por cesión, así como las derivadas de la transmisión, reembolso, amortización, canje o conversión de cualquier clase de activos.En particular:

- Rendimientos procedentes de cualquier instrumento de giro.

- Cualquier contraprestación derivada de cuentas en toda clase de instituciones financieras.

- Rentas derivadas de operaciones de cesión temporal de activos financieros con pacto de recompra.

- Rentas satisfechas por una entidad financiera consecuencia de una transmisión, cesión o transferencia de un crédito de su titularidad.

- Otros rendimientos del capital mobiliario.Entre otros, tendremos aquí:

- Los procedentes de la propiedad intelectual cuando el contribuyente no sea el autor, y los de la propiedad industrial que no se encuentre afecta a las actividades económicas del contribuyente.

- Los procedentes de asistencia técnica, salvo que esta tenga lugar en el ámbito de una actividad económica (es lo normal y más común).

- Los procedentes de arrendamientos de bienes muebles, negocios y minas, que no constituyan actividades económicas.

Excepciones a la obligación de retener

El artículo 61 del RIS recoge una larga lista de excepciones que resumiremos en:- Letras del Tesoro.

- Intereses acreedores de las entidades de crédito y establecimientos financieros de crédito.

- Operaciones con precio aplazado.

- Rentas derivadas de la distribución de la prima de emisión de acciones o participaciones., salvo si se trata de una SICAV.

- Agrupaciones de interés económico y UTEs, en cuanto a los rendimientos que sean exigibles entre estas y sus socios residentes en territorio español.

- Grupos de sociedades que tributen en el régimen de los grupos de sociedades.

- Dividendos que en aplicación del artículo 21 de la LIS, vayan a estar exentos de tributación.

- Activos financieros, siempre que estén representados mediante anotaciones en cuenta y que se negocien en un mercado secundario oficial español o en el mercado alternativo de renta fija. Esta excepción solo se aplicará a los contribuyentes del IS o del IRNR.

- Por causa imputable exclusivamente al retenedor, y siendo el importe del rendimiento pactado perfectamente identificable (contrato, p.e.):En este caso, el perceptor del rendimiento computará como ingreso a integrar en su BI del impuesto el importe íntegro pactado, y se deducirá de su cuota íntegra del IS la cantidad que debió ser retenida por el pagador de la misma. La administración podrá exigir dicha cantidad al retenedor.

- Por causa imputable exclusivamente al retenedor, y NO siendo el importe del rendimiento pactado identificable (ausencia de contrato, p.e.): Aquí, y en aplicación del artículo 19.3 de la LIS, la Administración tributaria podrá computar como importe íntegro una cantidad a la que restada la retención que le correspondiera, resulte la cantidad real recibida (esto implicará la realización de un ajuste extracontable positivo por la diferencia entre ambas cantidades). El perceptor, podrá deducirse de su cuota del IS, en concepto de retención soportada, la diferencia antes mencionada y que fue adicionada a su BI.

- Rentas legalmente establecidas satisfechas por el sector público:En este caso, el perceptor integrará en su BI el importe íntegro recibido, sin practicar deducción alguna en su cuota íntegra, en concepto de retenciones.

Ejemplo

Solución

A pesar de poseer más del 5% del capital de la entidad que reparte el dividendo, cumpliendo en parte los requisitos de exención del artículo 21.1 a) de la LIS, NO cumple el periodo mínimo de posesión ininterrrumpida de un año de la participación, por lo que el dividendo no estará exento de tributación y por tanto se le debería haber realizado una retención de 4.180 euros (22.000 * 19%) por parte de RCRSA. Así pues, JPSA se podrá deducir de su cuota del IS, en concepto de retención del capital mobiliario la anterior cantidad. Por su parte, RCRSA debería ingresar dicha cantidad a la Administración tributaria, mediante la declaración correspondiente.200Instrucciones

Registro Contable

Ingresos financieros por intereses de créditos a corto plazo con retención.Ingresos financieros por intereses de cuentas a nuestro favor.Ingresos financieros por interés de imposiciones a plazo.Ingresos financieros por intereses de valores de renta fija.Ingresos financieros por dividendos de acciones o participaciones sociales.Comentarios

¿Quiénes están obligados a retener?Rentas sujetas a retenciónPorcentaje de retención en arrendamientos urbanosEjemplo de retención en inmuebles urbanosLegislación

Artículo 19 ley 27/2014 del IS. Cantidades sujetas a retención. Reglas especiales.Artículo 21 ley 27/2014 del IS. Exención sobre dividendos.Artículo 60 RD 634/2015 del RIS. Rentas sujetas a retención o ingreso a cuenta.Artículo 61 RD 634/2015 del RIS. Excepciones a la obligación de retener y de ingresar a cuenta.Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.