200 CASILLA 1818 y 1819. MODELO 200. Aumentos de capital por compensación de créditos

El artículo 17 de la LIS, que regula las reglas de valoración en las transmisiones lucrativas y societarias, establece una regla de valoración general en virtud de la cual los elementos patrimoniales han de valorarse de acuerdo con los criterios del Código de Comercio. Pues bien, con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2014, el Real Decreto-ley 4/2014 introduce una excepción a esa regla general en los supuestos de capitalización de deudas, salvo en casos de adquisición derivativa de la deuda por el acreedor por un valor distinto a su nominal, que consiste en lo siguiente:Caso del DEUDOR.

El Real Decreto-ley 4/2014 dispone que en las operaciones de capitalización de créditos, el aumento de capital se ha de valorar fiscalmente por el importe de dicho aumento desde el punto de vista mercantil (se entiende que por la cifra de capital establecida en la correspondiente escritura), con independencia de cuál sea su valoración contable. La finalidad de esta norma es la de mejorar el tratamiento fiscal de estas operaciones ya que al reconocerse un resultado contable debía aparecer una renta gravable en el Impuesto sobre Sociedades. El ICAC ha venido interpretando en este tipo de operaciones que el deudor que aumenta capital debe registrar un abono en la cuenta de resultados, un ingreso, por la diferencia entre el valor contable del pasivo y su valor razonable, que suele ser inferior a aquél en situaciones de insolvencia o dificultades financieras. Este ingreso venía siendo considerado considerándose computable a efectos del Impuesto sobre Sociedades cuando esta capitalización no se realizaba entre entidades vinculadas. Con el último párrafo incorporado al apartado 1 del artículo 17 de la LIS, se evita que el deudor compute un ingreso fiscal, con independencia de cómo se contabilice la capitalización de la deuda, es decir, se registre o no un ingreso contable por el deudor, y también con independencia de que exista o no vinculación previa entre el acreedor y el deudor.Caso del ACREEDOR.

La modificación referida de la norma, también exceptúa de la regla general de valoración a mercado en los casos de aportaciones de elementos patrimoniales a entidades y los valores recibidos en contraprestación en las operaciones de aumento de capital por compensación de créditos. Sin embargo, en las operaciones de aumento de capital por compensación de créditos la "entidad transmitente" debe integrar en su base imponible la diferencia entre el importe del aumento de capital (en la proporción correspondiente al transmitente) y el valor fiscal del crédito capitalizado. Dicho de otro modo, en el caso de que el acreedor tenga un crédito con un valor fiscal inferior al importe por el que el deudor amplía su capital, se genera una renta fiscalmente computable en el acreedor, con independencia de cuál sea el valor de mercado de las acciones recibidas por el acreedor en la operación de capitalización. Esta consecuencia puede producirse, por ejemplo, en aquellos acreedores que hayan comprado la deuda con descuento.Contabilización de estas operaciones

Debido a la transcendencia fiscal que tiene la manera de contabilizar este tipo de operaciones, haremos un breve repaso de esta. Para ello nos guiaremos por la consulta nº 4 del BOIAC 89/2012 y la consulta nº 5 del BOIAC 79/2009. De esta manera:- Contabilización en entidad poseedora del crédito (prestamista): Registrará las participaciones recibidas por el valor razonable del crédito compensado, registrando en su caso la correspondiente pérdida salvo que el deterioro del activo ya estuviese contabilizado.

- Contabilización en en la entidad deudora que amplía capital: Incerementará sus fondos propios por el valor razonable de la deuda dada de baja, contabilizando un ingreso en la cuenta de pérdidas y ganancias. Si el aumento se realiza por el importe por el que figuraba contabilizada la deuda compensada el exceso que haya sobre el valor razonable, en su caso, irá a la cuenta 110 Prima de emisión. Esta forma de contabilización es la que normalmente se aplica al ser coincidentes el criterio comtable y fiscal.

Ejemplo

Solución

- JPSA, entidad que amplía y deudora de Supercontable: Contablemente, y ampliando por el importe contable de la deuda compensada, se hará:

350.000 Deudas a c/p (521) Capital (100) 350.000 75.000 Prima de emisión (110) Ingresos extraordinarios (350.000 - 275.000) (778) 75.000

Fiscalmente, en base al art. 17.2 y a la consulta V1074/2014 de la DGT, el ingreso contabilizado en la cuenta 778, se detraerá de la BI del impuesto como diferencia permanente, implicando pues una disminución de ésta.

- Supercontable, empresa acreedora de JPSA y que acude a la ampliación: Contabilidad:

275.000 Créditos a c/p (542) Bancos (572) 275.000 275.000 Participaciones a l/p en partes vinculadas (240) Créditos a corto (542) 275.000

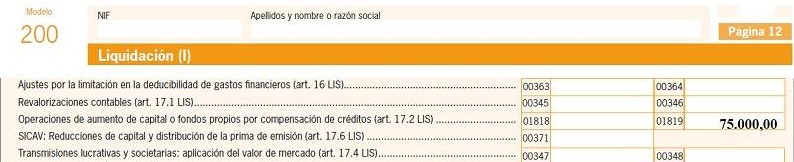

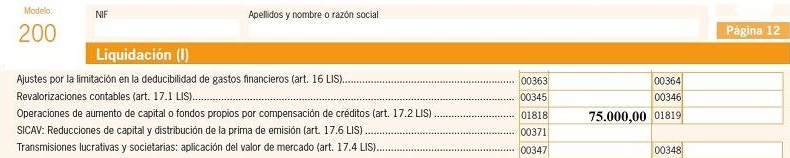

Fiscalmente, y en base al art. 17.5, integrará en su base imponible la diferencia entre el importe del aumento de capital efectuado (350.000 Euros) y el valor fiscal del crédito capitalizado (275.000 Euros), siendo esta de 75.000 Euros. Efectuará entonces un aumento en su BI del impuesto de dicha cantidad como diferencia permanente.

Importante:

El valor fiscal de las participaciones contabilizadas por Supercontable en la cuenta 240 es de 350.000 Euros en vez de los 275.000 contabilizados, puesto que la diferencia entre ambas cantidades (beneficio de Supercontable en la operación) ha sido sometida a gravamen. Por tanto, la participación real de Supercontable en JPSA es del 77,77% una vez ampliado el capital (100 * 1.050.000/1.350.000).

Comentarios

Reglas de valoración: ampliación por compensación de créditos.Legislación

Artículo 17 Ley 27/2014 LIS. Reglas de valoración en de transmisiones lucrativas y societariasJurisprudencia y Doctrina

- Consulta Vinculante V1074/2014 de la DGT de 14 de abril. Exención rentas en ampliación por compensación.Siguiente: Imputación de ingresos en quitas y esperas de Concursos de Acreedores

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.