Ajustes Extracontables: Otras correcciones al resultado de la cuenta de pérdidas y ganancias.

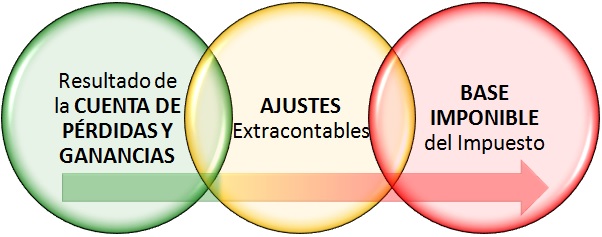

Recordemos para comenzar el presente apartado que, de acuerdo al artículo 10.3 de la LIS, "la base imponible del Impuesto se calculará, corrigiendo, mediante la aplicación de los preceptos establecidos en la propia LIS, el resultado contable determinado de acuerdo con las normas previstas en el Código de Comercio, en las demás leyes relativas a dicha determinación y en las disposiciones que se dicten en desarrollo de las citadas normas". De esta forma, para obtener la base imponible del Impuesto sobre Sociedades habremos de corregir el resultado contable obtenido por la aplicación de los principios determinados en el Plan General de Contabilidad (RD 1514/2007 o RD 1515/2007 según corresponda), con los AJUSTES necesarios para adecuar la normativa contable a los criterios fiscales establecidos en la Ley 27/2014 y Reglamento RD 634/2015 del Impuesto sobre Sociedades. Recordemos de una forma básica que los ajustes extracontables pueden ser clasificados en:

Recordemos de una forma básica que los ajustes extracontables pueden ser clasificados en:- Diferencias permanentes:

- Negativas: Ingresos contables que nunca van a ser ingresos fiscales y gastos no contables que sí van a ser gastos fiscales.

- Positivas: Ingresos que no son contables y que sí son ingresos fiscales, y gastos contables que nunca van a ser gastos fiscales.

- Diferencias temporarias o temporales:

- Negativas: Ingresos contables que aplicando la norma fiscal no son ingresos en ese período pero sí en otro ejercicio posterior. Gastos que aplicando la normativa fiscal son gastos de ese período pero no de otros períodos en que se contabilicen.

- Positivas: Ingresos que aplicando la normativa fiscal son ingresos de ese ejercicio y no del ejercicio en que de acuerdo con la normativa contable son ingresos y Gastos contables que aplicando la normativa fiscal no son gastos de ese ejercicio pero sí de otro posterior.

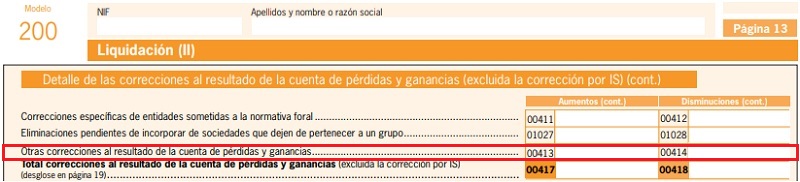

| Criterio Contable/Fiscal | Incidencia en Resultado Contable | Ajuste Extracontable | Modelo 200 de IS |

| Gasto Contable > Gasto Fiscal | Aumento | Positivo (+) | Casilla 413 |

| Gasto Contable < Gasto Fiscal | Disminución | Negativo (-) | Casilla 414 |

| Ingreso Contable > Ingreso Fiscal | Disminución | Negativo (-) | Casilla 414 |

| Ingreso Contable < Ingreso Fiscal | Aumento | Positivo (+) | Casilla 413 |

Entre las circunstancias que darán lugar a la cumplimentación de estas claves se pueden citar a título de ejemplo y sin carácter exhaustivo:

Entre las circunstancias que darán lugar a la cumplimentación de estas claves se pueden citar a título de ejemplo y sin carácter exhaustivo:- Normas que reconocen el beneficio fiscal de amortización libre y acelerada con anterioridad a 1 de enero de 1996.

- La disposición adicional séptima de la Ley 26/1988, de 29 de julio, sobre Disciplina e Intervención de las Entidades de Crédito, acerca de contratos de arrendamiento financiero celebrados con anterioridad a 1 de enero de 1996 que versen sobre bienes cuya entrega al usuario se haya realizado también con anterioridad a tal fecha o sobre bienes inmuebles cuya entrega se haya realizado hasta 1 de enero de 1998.

- Las rentas obtenidas por las sociedades cooperativas como consecuencia de la atribución patrimonial de bienes y derechos de las Cámaras Agrarias que hayan tenido lugar a partir del 1 de enero de 1994.

- Correcciones motivadas por la aplicación de la Disposición Adicional 7ª de la Ley del Impuesto sobre Sociedades, relativo a la no integración en la base imponible del Impuesto sobre Sociedades de los incrementos y disminuciones de patrimonio que se pongan de manifiesto como consecuencia de la adscripción del equipo profesional a una sociedad anónima deportivade nueva creación.

- Correcciones ocasionadas por la aplicación de lo dispuesto en la disposición adicional tercera de la Ley del Impuesto sobre Sociedades, que establece la no integración en la base imponible de las rentas positivas que se hayan puesto de manifiesto en el período impositivo como consecuencia de:

- La percepción de las siguientes ayudas de la política agraria comunitaria:

- Abandono definitivo del cultivo del viñedo.

- Prima al arranque de plantaciones de manzanos.

- Prima al arranque de plataneras.

- Abandono definitivo de la producción lechera.

- Abandono definitivo del cultivo de peras, melocotones y nectarinas.

- Arranque de plantaciones de peras, melocotones y nectarinas.

- Abandono definitivo del cultivo de la remolacha azucarera y de la caña de azúcar.

- La percepción de las siguientes ayudas de la política pesquera comunitaria: por la paralización definitiva de la actividad pesquera de un buque así como la transmisión de éste para la constitución de sociedades mixtas en terceros países, así como por el abandono definitivo de la actividad pesquera.

- Consecuencia de la entrada en vigor del Real Decreto-ley 25/2021, de 8 de noviembre, de medidas en materia de Seguridad Social y otras medidas fiscales de apoyo social, se modifica la letra c) del apartado 1 de la disposición adicional tercera de la Ley 27/2014, para ampliar las ayudas que no deben integrarse en la base imponible del impuesto al incluir las ayudas públicas que tengan por objeto reparar la destrucción, por incendio, inundación, hundimiento, erupción volcánica u otras causas naturales, de elementos patrimoniales.Esta modificación viene consecuencia de la búsqueda de la NO tributación en el Impuesto sobre la Renta de las Personas Físicas de las ayudas públicas por destrucción de elementos patrimoniales como consecuencia de la erupción del volcán de Cumbre Vieja en la isla de la Palma.

- La percepción de las ayudas al abandono de la actividad de transporte por carretera satisfechas por el Ministerio de Fomento a transportistas que cumplan los requisitos establecidos en la normativa reguladora de la concesión de dichas ayudas.

- La percepción de indemnizaciones públicas a causa del sacrificio obligatorio de la cabaña ganadera, en el marco de actuaciones destinadas a la erradicación de epidemias o enfermedades. Esta disposición sólo afectará a los animales destinados a la reproducción.

- La percepción de las siguientes ayudas de la política agraria comunitaria:

- Correcciones que puedan surgir de la aplicación de los supuestos contemplados en las disposiciones transitorias quinta y sexta del texto refundido de la Ley de Regulación de los Planes y fondos de pensiones, aprobado por el Real Decreto Legislativo 1/2002, de 29 de diciembre.

- Correcciones que puedan surgir con motivo de la restitución de bienes y derechos de contenido patrimonial y la compensación pecuniaria previstas en la Ley 43/1998, de 15 de diciembre, de restitución o compensación a los partidos políticos en aplicación de la normativa sobre responsabilidades políticas del período 1936-1939.

- Correcciones a efectuar, en su caso, en relación al disfrute de la exención del Impuesto sobre Sociedades establecida en la disposición adicional quinta (medidas de apoyo al acontecimiento "Salida de la Vuelta al Mundo a Vela Alicante 2011") de la Ley 33/2010, de 5 de agosto, respecto de las rentas obtenidas durante la celebración del acontecimiento y en la medida que estén relacionadas con su participación en él, por las personas jurídicas residentes en territorio español constituidas con motivo del acontecimiento por la entidad organizadora o por los equipos participantes así como por los establecimientos permanentes que la entidad organizadora o los equipos participantes constituyan en España durante el acontecimiento con motivo de su celebración.

Recuerde que:

Las aportaciones que los socios realicen para reponer el patrimonio neto de la sociedad, debido al desequilibrio entre el capital social y dicho patrimonio de conformidad con los artículos 317.1 y 360 del texto refundido de la Ley de Sociedades de Capital, no se computan como ingresos. Tales aportaciones no se integran en el resultado contable y la Ley del Impuesto no establece ninguna corrección al respecto.200Instrucciones

Legislación

Art. 10 Ley 27/2014 LIS. Concepto y determinación de la base imponibleQueda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.