Ajustes Extracontables: Impuesto extranjero sobre beneficios con cargo a los que se pagan los dividendos. DOBLE IMPOSICIÓN ECONÓMICA.

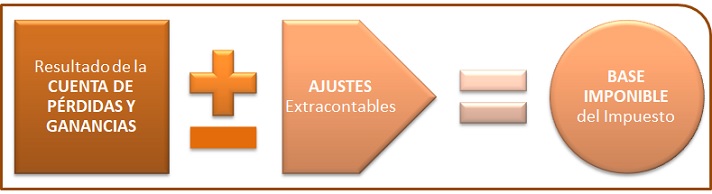

El artículo 10 de la LIS, en su apartado 3, establece que "la base imponible del Impuesto se calculará, corrigiendo, mediante la aplicación de los preceptos establecidos en la propia LIS, el resultado contable determinado de acuerdo con las normas previstas en el Código de Comercio, en las demás leyes relativas a dicha determinación y en las disposiciones que se dicten en desarrollo de las citadas normas". Gráficamente podríamos representarlo: En el caso aquí estudiado, no nos encontramos ante el clásico ajuste extracontable que tiene su origen en la discrepancia de criterios entre la contabilidad y la fiscalidad. Es cierto que ajustamos el resultado contable para obtener la base imponible del Impuesto, pero siempre en una única dirección y como consecuencia de determinadas especificidades de la reglamentación fiscal, concretamente la referida en el artículo 32.1 de la LIS respecto del "impuesto extranjero sobre beneficios con cargo a los cuales se pagan los dividendos objeto de deducción por doble imposición internacional".

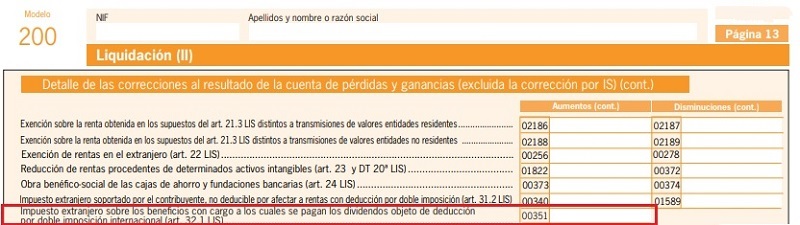

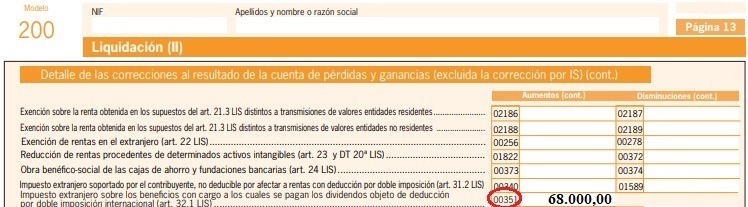

En el caso aquí estudiado, no nos encontramos ante el clásico ajuste extracontable que tiene su origen en la discrepancia de criterios entre la contabilidad y la fiscalidad. Es cierto que ajustamos el resultado contable para obtener la base imponible del Impuesto, pero siempre en una única dirección y como consecuencia de determinadas especificidades de la reglamentación fiscal, concretamente la referida en el artículo 32.1 de la LIS respecto del "impuesto extranjero sobre beneficios con cargo a los cuales se pagan los dividendos objeto de deducción por doble imposición internacional". Así, cuando en la base imponible del contribuyente se computen dividendos o participaciones en beneficios pagados por una sociedad extranjera y afectos a la deducción para evitar la doble imposición internacional establecida en el apartado 1 del artículo 32 de la LIS, a que tenga derecho el contribuyente, el impuesto que en el extranjero haya gravado los beneficios con cargo a los cuales hayan sido abonados dichos dividendos (impuesto subyacente), en la cuantía correspondiente a estos, se deberá incluir como corrección de aumento, con independencia de que el sujeto pasivo aplique o no la mencionada deducción.

En resumen:| Motivo del Ajuste | Incidencia en Resultado Contable | Ajuste Extracontable | Modelo 200 de IS |

| Por el importe del impuesto extranjero, con independencia de que el contribuyente aplique o no la deducción del artículo 32 de la LIS. | Aumento | Positivo (+) | Casilla 351 |

Ejemplo - Impuesto subyacente pagado en el extranjero

La empresa Supercontable.com, S.L tiene una participación del 22% de una empresa financiera con domicilio en Italia, la cual le ha aportado unos beneficios netos por dividendos de 280.000 Euros. La empresa española desea saber si podrá deducirse los impuestos pagados en el extranjero y, en caso de que pueda, quiere saber la cantidad que podrá deducirse. Para ello presenta los siguientes datos:

- El importe retenido por el fisco italiano ha sido del 20% sobre el íntegro recibido por Supercontable.

- La empresa italiana pagó en concepto de impuesto extranjero sobre la parte de dividendos recibidos por Supercontable la cantidad de 68.000 Euros

Solución

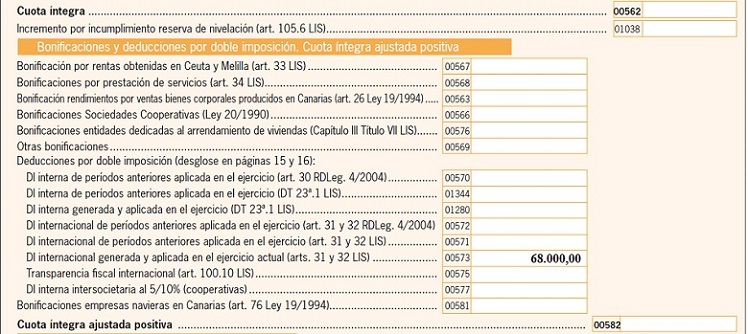

Para calcular el límite maximo de la deducción debemos calcular el importe de la cuota íntegra que hubiese resultado de haber obtenido la renta en España.- El líquido que recibe es de 280.000 Euros, una vez descontado el 20% de la retención.

- Calculamos la base de la retención: (280.000/80%) = 280.000/0.8 = 350.000 Euros

- A los 350.000 Euros le sumamos los 68.000 que se pagó en concepto de impuesto (subyacente) en el extranjero y al valor resultante (minorado en un 5%) le calculamos el 25% para obtener el importe que hubiese correspondido pagar en España. (397.100 Euros x 0.25% = 99.275 Euros).

Página 14:

NOTA: En este ejemplo también se da el caso de doble imposición jurídica por el importe de la retención del 20% realizada por el fisco italiano. No obstante, hemos obviado este hecho para centrar el caso únicamente en la deducción por doble imposición económica.Puede ver el efecto de esta deducción jurídica en el siguiente enlace.

Comentarios

Deducciones para evitar la doble imposición internacional. DI económica de dividendos.Legislación

Art. 10 Ley 27/2014 LIS. Concepto y determinación de la base imponibleArt. 32 Ley 27/2014 LIS. Deducción para evitar la doble imposición económica internacional: dividendosDT. 1ª Ley 27/2014. Regularización de ajustes extracontablesEn Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.