Ajustes Extracontables: Exención en la transmisión de determinados Inmuebles.

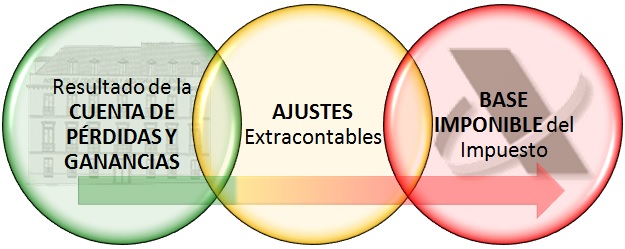

Inicialmente hemos de recordar que los ajustes extracontables se producen principalmente como consecuencia del distinto tratamiento (fiscal y contable) dado a una determinada operación o transacción. Podríamos decir que son la "corrección" del resultado contable para que la Administración Tributaria interprete que se está cumpliendo la normativa fiscal en el cómputo de los ingresos y gastos de un determinado ejercicio económico. Es el artículo 10 apartado 3 de la LIS, el que establece esta "adecuación" cuando dice que "la base imponible del Impuesto se calculará, corrigiendo, mediante la aplicación de los preceptos establecidos en la propia LIS, el resultado contable determinado de acuerdo con las normas previstas en el Código de Comercio, en las demás leyes relativas a dicha determinación y en las disposiciones que se dicten en desarrollo de las citadas normas". En este sentido, para obtener la base imponible del Impuesto sobre Sociedades a partir de la cual liquidaremos el mismo, habremos (en primer lugar) de comparar si los criterios contables que hemos utilizado para el registro de un determinado hecho económico en nuestra empresa, coincide o no, con los criterios establecidos en la normativa del Impuesto respecto de ese mismo hecho; derivándose el correspondiente AJUSTE, caso de no coincidir ambos criterios. Pues bien, en relación con la transmisión de determinados inmuebles, la disposición adicional sexta de la Ley 27/2014, del Impuesto sobre Sociedades establece la exención para inmuebles adquiridos entre unas determinadas fechas y con un determinado perfil. De esta forma, habremos de comparar los criterios contables y fiscales para conocer su coincidencia o no, y en este segundo caso, el tipo de ajuste a realizar para corregir el resultado contable en los términos requeridos por la normativa Fiscal; todo ello sabiendo que cuando la norma fiscal no indique nada sobre una materia u operación concreta, el resultado contable de la misma es plenamente aceptado a efectos fiscales. Observemos el siguiente cuadro comparativo:

Es el artículo 10 apartado 3 de la LIS, el que establece esta "adecuación" cuando dice que "la base imponible del Impuesto se calculará, corrigiendo, mediante la aplicación de los preceptos establecidos en la propia LIS, el resultado contable determinado de acuerdo con las normas previstas en el Código de Comercio, en las demás leyes relativas a dicha determinación y en las disposiciones que se dicten en desarrollo de las citadas normas". En este sentido, para obtener la base imponible del Impuesto sobre Sociedades a partir de la cual liquidaremos el mismo, habremos (en primer lugar) de comparar si los criterios contables que hemos utilizado para el registro de un determinado hecho económico en nuestra empresa, coincide o no, con los criterios establecidos en la normativa del Impuesto respecto de ese mismo hecho; derivándose el correspondiente AJUSTE, caso de no coincidir ambos criterios. Pues bien, en relación con la transmisión de determinados inmuebles, la disposición adicional sexta de la Ley 27/2014, del Impuesto sobre Sociedades establece la exención para inmuebles adquiridos entre unas determinadas fechas y con un determinado perfil. De esta forma, habremos de comparar los criterios contables y fiscales para conocer su coincidencia o no, y en este segundo caso, el tipo de ajuste a realizar para corregir el resultado contable en los términos requeridos por la normativa Fiscal; todo ello sabiendo que cuando la norma fiscal no indique nada sobre una materia u operación concreta, el resultado contable de la misma es plenamente aceptado a efectos fiscales. Observemos el siguiente cuadro comparativo:| EXENCIÓN EN TRANSMISIÓN DE DETERMINADOS INMUEBLES (DA. 6ª Ley 27/2014) | |

|  |

| NRV 2ª PGC.- "Los elementos del inmovilizado material se darán de baja en el momento de su enajenación (...) La diferencia entre el importe que, en su caso, se obtenga de un elemento del inmovilizado material, neto de los costes de venta, y su valor contable, determinará el beneficio o la pérdida surgida al dar de baja dicho elemento, que se imputará a la cuenta de pérdidas y ganancias del ejercicio en que ésta se produce (...)" NRV: Norma de Registro y Valoración. | DA. 6ª LIS.- "(...) Estarán exentas en un 50 por ciento las rentas positivas derivadas de la transmisión de bienes inmuebles de naturaleza urbana que tengan la condición de activo no corriente o que hayan sido clasificados como activos no corrientes mantenidos para la venta y que hubieran sido adquiridos a título oneroso a partir de 12 de mayo de 2012 y hasta el 31 de diciembre de 2012, sin que formen parte de la renta con derecho a la exención el importe de las pérdidas por deterioro relativas a los inmuebles ni la cantidades correspondientes a la reversión del exceso de amortización que haya sido fiscalmente deducible en relación con la amortización contabilizada (...)". |

Recuerde que:

NO resulta de aplicación esta exención si el inmueble se hubiera adquirido o se transmite a personas o entidades que forman parte del grupo mercantil (artículo 42 del Código de Comercio) o al cónyuge o familiares hasta el segundo grado de parentesco.| Criterio Contable/Fiscal | Incidencia en Resultado Contable | Ajuste Extracontable | Modelo 200 de IS |

| Por el incumplimiento de los requisitos para aplicar la exención de la DA. 6ª cuando previamente se hubiese disminuido el resultado contable. | Aumento | Positivo (+) | Casilla 518 |

| Por el disfrute exención del 50 por ciento de las rentas positivas derivadas de la transmisión de los inmuebles, sin que formen parte de esas rentas las pérdidas por deterioro relativas a tales inmuebles transmitidos, así como las cantidades correspondientes a la reversión del exceso de amortización que haya sido fiscalmente deducible en relación con la amortización contabilizada. | Disminución | Negativo (-) | Casilla 519 |

Ejemplo

Solución

De acuerdo a la información facilitada, Supercontable.com habrá obtenido un resultado contable: 500.000 - (300.000 - 18.000) = 218.000 Euros.Que habrá sido imputado en la cuenta de resultados de la entidad para el ejecicio en que se realiza la operación de transmisión (20X5). Fiscalmente hablando de los 218.000 Euros y por aplicación de la disposición adicional sexta de la LIS, estarán exentos: 218.000 x 50% = 109.000 Euros.

En este sentido tendríamos una diferencia permanente en los términos:

| Concepto | Registro Contable | Fiscalidad | Ajuste Extracontable | Modelo 200 de IS |

| Transmisión de Inmueble | 218.000 Euros | 109.000 Euros | (-) 109.000 Euros | Casilla 519 |

200Instrucciones

Comentarios

Corrección monetaria en la transmisión de inmueblesLegislación

Art. 10 Ley 27/2014 LIS. Concepto y determinación de la base imponibleDA. 6ª Ley 27/2014. Exención de rentas derivadas de la transmisión de determinados inmuebles.DT. 1ª Ley 27/2014. Regularización de ajustes extracontablesJurisprudencia y Doctrina

- DGT. CONSULTA VINCULANTE V0064/2017 de 17/01/2017. Exención por transmisión de inmuebles.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Ajustes extracontables. Fondo de Reserva Obligatorio. Impuesto sobre Sociedades

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.