IRPF: GASTOS DEDUCIBLES EN LA ADQUISICIÓN DE VEHÍCULOS. GASTOS RELACIONADOS CON VEHÍCULO

1. ADQUISICIÓN DE VEHÍCULO - TURISMO.

| IVA | ||

|  | SOCIEDADES |

| REGISTRO CONTABLE |

Distintas consultas de la Dirección General de Tributos -DGT-, entre ellas las consultas V0233-20 y V2930-20, relacionadas con la deducción IVA e IRPF de un vehículo adquirido en la modalidad de Renting, se expresan con el siguiente literal:

CONCLUSIÓN: Hasta la fecha, las directrices marcadas por la Administración tributaria (existen distintas consultas vinculantes de la Dirección General de Tributos -DGT- que así lo muestran) son muy estrictas en la aplicación de la normativa del Impuesto y, o se admite la deducción total de este tipo de gastos (100 %) o no se admite deducción alguna de los mismos (0 %); este tipo de comportamiento "choca" con lo que ocurre a tenor de lo establecido en el artículo 95 de la Ley del Impuesto sobre el Valor Añadido (LIVA) donde hay una presunción de afectación de los vehículos-turismos a la actividad económica del 50 por ciento y consecuentemente pueden deducirse las cuotas de IVA soportado en su adquisición en esta proporción siempre y cuando evidentemente el vehículo-turismo en cuestión pertenezca o esté afecto a la actividad económica; todo ello, con independencia de la forma en la que haya sido adquirido el vehículo: pago en el acto, leasing, renting, etc.A estos efectos hemos de reseñar que Tribunal Superior de Justicia de Madrid -TSJM-, en su Resolución nº 163/2025, se ha puesto del lado de un contribuyente que según este Tribunal ha sido capaz de demostrar la afectación exclusiva de un vehículo a su actividad profesional y, consecuentemente, deducir el gasto en el IRPF.

CONCLUSIÓN: Hasta la fecha, las directrices marcadas por la Administración tributaria (existen distintas consultas vinculantes de la Dirección General de Tributos -DGT- que así lo muestran) son muy estrictas en la aplicación de la normativa del Impuesto y, o se admite la deducción total de este tipo de gastos (100 %) o no se admite deducción alguna de los mismos (0 %); este tipo de comportamiento "choca" con lo que ocurre a tenor de lo establecido en el artículo 95 de la Ley del Impuesto sobre el Valor Añadido (LIVA) donde hay una presunción de afectación de los vehículos-turismos a la actividad económica del 50 por ciento y consecuentemente pueden deducirse las cuotas de IVA soportado en su adquisición en esta proporción siempre y cuando evidentemente el vehículo-turismo en cuestión pertenezca o esté afecto a la actividad económica; todo ello, con independencia de la forma en la que haya sido adquirido el vehículo: pago en el acto, leasing, renting, etc.A estos efectos hemos de reseñar que Tribunal Superior de Justicia de Madrid -TSJM-, en su Resolución nº 163/2025, se ha puesto del lado de un contribuyente que según este Tribunal ha sido capaz de demostrar la afectación exclusiva de un vehículo a su actividad profesional y, consecuentemente, deducir el gasto en el IRPF.- Certificado del responsable de recursos humanos del grupo, que identifica el vehículo que entraba en sus instalaciones, con anexo de los fichajes por huella dactilar, implantado para los colaboradores externos del grupo.

- Justificación de desplazamientos un día al mes, habitualmente en la primera semana, a las instalaciones de la Gestoría Administrativa situadas en otros municipios para desarrollar su labor de consultoría profesional.

- Justificación de desplazamientos que demuestran la necesidad de un vehículo para su desempeño, para atender las necesidades de clientes.

- Aporta una hoja Excel donde se detallan los desplazamientos diarios realizados a la sede de los clientes durante el ejercicio, que arroja un total de 13.865,60 kilómetros, calculados mediante la aplicación Google Maps, los recorridos realizados alcanzan la cifra de 14.801,20 km, prácticamente coincidente con el kilometraje que figura en el libro de mantenimiento del vehículo que también se aporta.

- Aporta las hojas de mantenimiento de los ejercicios liquidados, de otro vehículo para uso particular, donde puede comprobarse la diferencia de kilometraje, coherente con la realización a lo sumo de un par de viajes anuales de ámbito nacional por vacaciones y desplazamientos de fin de semana.

A la vez respalda su razonamiento justificando que:

- Se trata de un vehículo eléctrico, que tiene muy limitada las posibilidades de ser utilizado para viajes de ocio, por su corto radio de acción.

- Realiza desplazamientos prácticamente a diario a la sede del Grupo en otra localidad muy cercana, para lo que no le compensaba económicamente un vehículo térmico, por lo que optó por un vehículo eléctrico.

Con esta sentencia (Resolución nº 163/2025), donde el Tribunal "se pone del lado del contribuyente", todos los interesados que pudieran estar en situaciones similares, debiendo acreditar la afectación de su vehículo a la actividad empresarial o profesional, tendrán:

Con esta sentencia (Resolución nº 163/2025), donde el Tribunal "se pone del lado del contribuyente", todos los interesados que pudieran estar en situaciones similares, debiendo acreditar la afectación de su vehículo a la actividad empresarial o profesional, tendrán:- Un precedente judicial muy reseñable que puede servirles de referencia para resolver conflictos con la AEAT.

- Una guía de los posibles documentos, procedimientos y metodología utilizada para demostrar que el vehículo utilizado para el desempeño de su actividad empresarial o profesional está, efectivamente, afecto de forma exclusiva a la misma; permitirá "planificar su posible acreditación futura" desde la misma compra del vehículo.

2. GASTOS RELACIONADOS CON EL USO DEL VEHÍCULO.

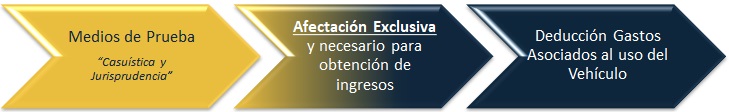

Consecuencia de lo expresado en párrafos anteriores, los gastos derivados de su utilización de un vehículo (combustible, peajes, aparcamiento en parkings o vía pública, alquiler de plazas de garajes,..., e incluso la amortización), en los que pueda incurrir un empresario o profesional (autónomo) en el ejercicio de su actividad serán deducibles en la medida en que el vehículo se considere afecto íntegramente a la actividad y siempre que se justifique que el gasto se ha ocasionado en el ejercicio de la misma..| CONSULTA Vinculante de la DGT | FECHA | RESUMEN |

| V0767-17 | 27/03/2017 | Ingeniero industrial adquiere, mediante renting, un nuevo vehículo para sus desplazamientos profesionales cuando dispone de otros dos vehículos, que destina al uso personal en sus desplazamientos fuera del ámbito profesional. Conclusión: Caso de utilización exclusiva del vehículo en la actividad, acreditado por cualquiera de los medios de prueba generalmente admitidos en derecho si fuese necesario, podrán deducirse para la determinación del rendimiento neto de la actividad tanto la amortización del vehículo, como los gastos de mantenimiento y utilización derivados del mismo, así como los gastos financieros derivados de su adquisición.En el caso de que la utilización del vehículo en la actividad no fuese exclusiva (también fuese utilizado para otros fines), no serán deducibles en la determinación del rendimiento neto ni las amortizaciones ni los mencionados gastos derivados de su utilización y de la financiación ajena. |

| V2181-15 | 15/07/2015 | Asesor Fiscal se plantea la deducibilidad del gasto en que incurre al pagar la tasa por aparcamiento del vehículo en la vía pública que establecen algunos ayuntamientos cuando se desplaza en su quehacer profesional. Conclusión: El vehículo no se considera afecto a la actividad, y, por tanto, la tasa no es deducible, excepto si el contribuyente es capaz de demostrar la afectación exclusiva del vehículo a la actividad.No obstante, en el caso de que el vehículo estuviese afecto a la actividad, dada las características del gasto en cuestión (no existe factura nominativa), su deducibilidad estará condicionada a la correlación con los ingresos, por tanto, deberá acreditarse que el gasto se ha ocasionado en el ejercicio de la actividad y que es necesario para la obtención de los ingresos. |

| V1616-14 | 23/06/2014 | Agente Comercial. Deducción de tasas de aparcamiento, alquiler de plaza de garaje y gastos de aparcamiento en parkings públicos derivados de la utilización de un vehículo afecto a su actividad. Conclusión: La deducibilidad de todos estos gastos en IRPF viene condicionada a la afectación del vehículo a la actividad económica desarrollada.Dado que en el caso de vehículos destinados a los desplazamientos profesionales de los representantes o agentes comerciales se permite excepcionalmente, la posibilidad de utilización para necesidades privadas cuando la misma sea accesoria y notoriamente irrelevante, debe tenerse en cuenta que únicamente tendrán la consideración de deducibles los gastos relativos a la utilización del vehículo que guarden la debida correlación con los ingresos de la actividad económica, no teniendo, por tanto, tal consideración aquellos importes que estén relacionados con la utilización del vehículo para necesidades privadas. |

El TEAC, en su Resolución 04214/2024, de 24 de junio de 2025, cambia el criterio utilizado hasta la fecha por la AEAT respecto de la deducibilidad de los gastos relacionados con vehículos mixtos, en la que se menciona que cuando las características físicas (rotulación , aspecto físico... ) y las circunstancias concurrentes (actividad económica u otra) sean acordes a la actividad, se podrá aplicar la deducción de los mismos.

El TEAC, en su Resolución 04214/2024, de 24 de junio de 2025, cambia el criterio utilizado hasta la fecha por la AEAT respecto de la deducibilidad de los gastos relacionados con vehículos mixtos, en la que se menciona que cuando las características físicas (rotulación , aspecto físico... ) y las circunstancias concurrentes (actividad económica u otra) sean acordes a la actividad, se podrá aplicar la deducción de los mismos.- Verificar si la actividad económica desarrollada implica la necesidad de un vehículo para los desplazamientos.

- Capacidad para demostrar una relación directa de los desplazamientos realizados con la cifra de negocio, es decir, la relación entre los gastos ocasionados y los ingresos de la actividad (así lo han considerado algunos Tribunales).

- Modelo de vehículo, ya que puede considerarse que los vehículos de alta gama, por si mismos, satisfacen en parte necesidades particulares o privadas. Así lo expresó el TSJ de Galicia entendiendo que determinados vehículos (Audi A5, BMW, etc.), que por sus condiciones técnicas características se incluyen en la categoría de vehículos de lujo, difícilmente resultan sustraibles o ajenos a la satisfacción de necesidades personales o particulares, por lo que el contribuyente debe acreditar, con mayor rigor si cabe, la afectación exclusiva a la actividad.

- Pruebas que de uso aportadas, como pudieran ser:

- Tickets de aparcamientos,

- Partes de trabajo. Justificación de los lugares y fechas visitados con motivo del desplazamiento y kilómetros recorridos (coincidencia entre kilometraje del coche y kilómetros recorridosen ejercicio de la actividad).

- Parking propio en la empresa con vigilancia 24 horas

- Sistemas de rastreo o localización de vehículos.

- Que se tengan dos vehículos, uno para uso doméstico y otro laboral, aunque a veces no es considerado prueba suficiente de su afectación exclusiva a la actividad empresarial.

- Pruebas encaminadas a demostrar el uso comercial exclusivo, como por ejemplo:

- Llevanza de una "agenda de contactos y reuniones" que justifique los desplazamientos comerciales.

- Rotular el coche con publicidad de la empresa.Todo ello de acuerdo con la Sentencia 953/2007 de 27/11/07 del Tribunal de Justicia de Extremadura.

Algunas de estas justificaciones o medios de prueba podrían venir dados por:

- Modelo de registro de kilometraje para vehículos afectos a la actividad profesional o empresarial. Con esta hoja de cálculo buscamos crear una ficha del vehículo afecto donde correlacionar todos los kilometros del mismo para ser capaces de justificar y afectación al desempeño empresarial o profesional y,

- Certificado de visita de trabajo que buscará acreditar la presencia de un trabajador, empresario o profesional en un determinado lugar de trabajo debiendo ser firmado por un tercero objeto de la visita, reunión, asistencia, evento.

Comentarios

Deducibilidad de los gastos en vehículos mixtos. Deducción del gasto en combustible si no se incluye la matrícula en la factura.Registro Contable de la adquisición y gastos relacionados con vehículo turismo.Deducción del IVA en adquisición de Vehículo Turismo y gastos relacionados con el mismoGasto Deducible en el Impuesto Sociedades relacionado con la compra de vehículosDeducción gastos relacionados con vehículo necesario para obtener rendimientos de capital inmobiliario.Exención del vehículo entregado como retribución en especie a trabajadores desplazados al extranjero.Los pagos en efectivo no prueban la presencia en un lugar ni la deducción de un gasto.Legislación

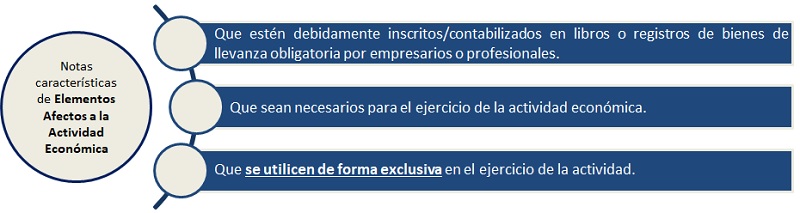

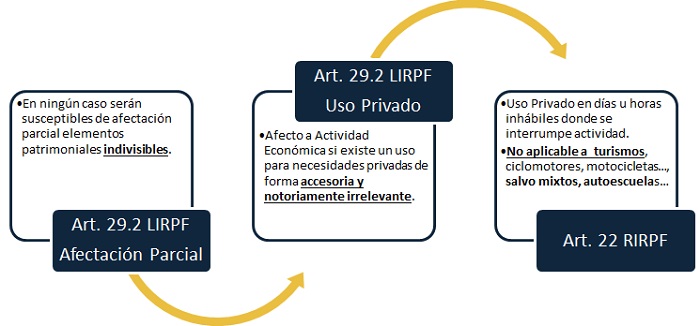

Art. 29 Ley 35/2006 LIRPF. Elementos patrimoniales afectos.Art. 22 RD 439/2007 RIRPF. Elementos patrimoniales afectos a una actividad económica.Jurisprudencia y Doctrina

STSJ Madrid 163/2025. Justificación detallada uso vehículo prevalece sobre apreciaciones subjetivas de inspección.Resolución TEAC 04214/2024 de 24/06/2025. Deducibilidad de gastos de vehículos mixtos.STS 1872/2024. Agentes de seguros no son asimilables a los agentes comerciales.STSJ Galicia 386/2024. Una regularización por gastos de combustible y peaje no implica sanción.STS 2096/2019. Deducción amortización vehículo adquirido profesional para su actividad profesional.STSJ CV 2620/2019. Deducción gastos amortización y combustible vehículo y motocicleta afecto actividad.STSJ MU 1082/2018. Deducción gastos amortización vehículo afecto actividad profesional graduado social.STSJ AND 10125/2018. Deducción gastos vehículo empleado en la actividad profesional de abogado.STSJ M 1937/2015. Deducción gastos asociados a vehículo afecto a la actividad de headhunter.STSJ CAT 13193/2012. Deducción cuotas amortización vehículo afecto a actividad, contabilizados.SAN 3543/2002. Deducción de cuotas de leasing reparación y mantenimiento del vehículo afecto actividad.Consulta Vinculante V1554-21. Deducibilidad combustible furgón taller utilizado actividad fontanería.Consulta Vinculante V2930-20. Deducibilidad gasto renting y mantenimiento vehículo afecto a actividad.Consulta Vinculante V0233-20. Deducibilidad cuotas renting vehículo afecto actividad fotografía prensaConsulta Vinculante V0124-20. Deducción de intereses préstamo compra vehículo para la actividad.Consulta Vinculante V0767-17. Gastos deducibles en compra de vehículo mediante renting.Consulta Vinculante V2181-15. Deducibilidad tasa de aparcamiento por asesor fiscal.Consulta Vinculante V3057-14. Deducibilidad Vehículo mixto.Consulta Vinculante V1616-14. Deducibilidad alquiler garaje, aparcamiento, etc.Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.