Infracción tributaria: Contestar/Presentar de forma incompleta, inexacta o con datos falsos requerimientos o declaraciones de suministro de información. (magnitudes monetarias)

El

artículo 199.5 de la LGT establece que la Administración tributaria considerará infracción

"contestar o presentar de forma incompleta, inexacta o con datos falsos, requerimientos individualizados o de declaraciones exigidas con carácter general en cumplimiento de la obligación de suministro de información recogida en los artículos 93 y 94 de la LGT, que tengan por objeto datos expresados en magnitudes monetarias".

En este sentido:

| CONTESTAR/PRESENTAR DE FORMA INCOMPLETA, INEXACTA O FALSEADA DECLARACIÓN O REQUERIMIENTO DE INFORMACIÓN (magnitudes monetarias) |

| Tipo de infracción | Grave |

Sanción | Multa pecuniaria proporcional del 0,5%, 1%, 1,5% o 2% del importe de las operaciones no declaradas o declaradas incorrectamente, si éstas representan un porcentaje superior al 10%, 25%, 50% o 75% de las operaciones que debieron declararse, respectivamente.

Si porcentaje anterior es inferior al 10 por ciento, se impondrá multa pecuniaria fija de 500 euros, que es el mínimo establecido para esta infracción |

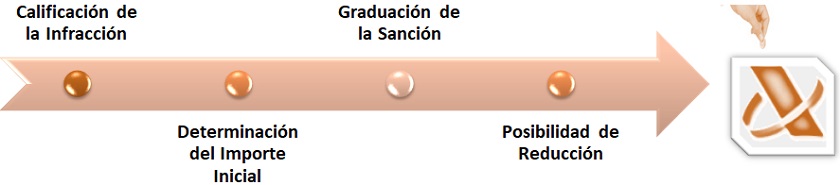

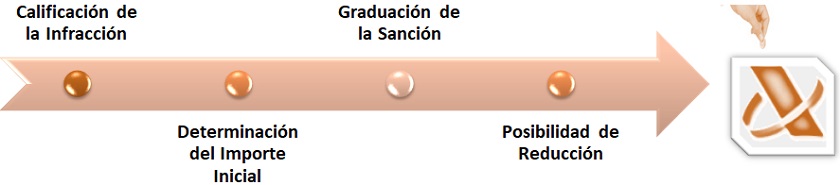

Ahora bien, la determinación del importe de una sanción tributaria puede que no termine aquí, pues en ocasiones existirán hechos que gradúen (incrementen o reduzcan) la misma. Gráficamente, podríamos resumir los pasos para el cálculo del importe de una sanción tributaria, de la forma:

Sepa que:

Al ser calificada como infracción grave, a la multa pecuniaria, si fuese el caso, podrían añadirse otras sanciones

NO PECUNIARIAS.

Así, ya hemos determinado la calificación de la infracción en el primer cuadro presentado en el presente informe, tipificándola como infracción

grave y al mismo tiempo determinado la cuantía inicial de la sanción (

hasta el 2 por ciento del importe de las operaciones no declaradas o declaradas incorrectamente, con un mínimo de 500 euros); en el cuadro presentado a continuación, mostramos las posibles graduaciones que, si es que resultan de aplicación, pudieran también afectar a la determinación del importe final de la sanción:

Por otro lado, a la infracción contemplada en este apartado puede adicionarsele el hecho infractor de

no haber presentado o contestado las declaraciones o requerimientos por medios electrónicos, informáticos y telemáticos cuando la normativa obligase e ello.

Ejemplo

D. AGN, contribuyente del IRPF y profesional de la ingeniería, recibió una notificación de la AEAT en la cual se le requería información sobre las retenciones soportadas en las facturas emitidas correspondientes a sus honorarios profesionales, debido a discrepancias observadas por la Administración en el case de datos. En contestación a dicho requerimiento, D. AGN envió en tiempo y forma justifición de retenciones por importe de 96.500 euros. Tras la comprobación por parte de la Administración, se comprueba que el total de retenciones declaradas por sus clientes fue de 114.500 euros. Determinar las consecuencias sancionadoras del caso respecto de las retenciones solicitadas, puesto que de la situación se derivaría probablemente la ocultación de ingresos (facturas) y otras sanciones tributarias.

Solución

Según el actuario de la Administración,

esta infracción se calificó como contestación o presentación de forma incompleta, inexacta, o con datos falsos a requerimientos individualizados de suministro de información, que regula el

artículo 199.5 de la Ley General Tributaria (LGT), por tanto:

| Calificación de Sanción | Importe inicial de la Sanción | Reducción de la Sanción |

| Grave | 500 euros (Importe mínimo) (1) | Por no interponer recurso: Reducción del 40% si se paga en plazo |

- (1): Se aplica el mínimo establecido en el artículo 199.5 ya que el 0,5%

Aplicamos este porcentaje puesto que el importe de las operaciones no declaradas o declaradas incorrectamente (18.000 euros) representa un porcentaje del 15,72% (menor del 25% y mayor que el 10%) sobre el total que se tuvo que declarar (114.500 euros).

|

Comentarios

Infracción por presentar o contestar por medios distintos a electrónicos, informáticos y telemáticos

Legislación

Art. 199 Ley 58/2003 LGT. Presentar incorrectamente autoliquidaciones o declaraciones sin perjuicio

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.