CADUCIDAD DEL PROCEDIMIENTO.

Se regula en el apartado 4 del Art. 211 Ley 58/2003. El procedimiento sancionador en materia tributaria deberá concluir en el plazo máximo de seis meses contados desde la notificación de la comunicación de inicio del procedimiento; vencido este plazo sin notificación expresa, se producirá la caducidad del procedimiento. La declaración de caducidad puede dictarse de oficio o a instancia del interesado y ordena el archivo de las actuaciones. LA CADUCIDAD IMPIDE LA INICIACIÓN DE UN NUEVO PROCEDIMIENTO SANCIONADOR. Sin embargo, y a diferencia de lo que ocurre en otros procedimientos: - En el procedimiento de inspección, el vencimiento del plazo no determina la caducidad, debiendo continuar las actuaciones hasta su finalización, conforme al Art. 150 Ley 58/2003. - En los procedimientos de verificación y comprobación limitada de acuerdo con lo previsto en el apartado 5 del Art. 104 Ley 58/2003, aunque también se produce la caducidad, ésta no determina por sí sola la prescripción de los derechos de la Administración Tributaria, puesto que dicha caducidad no impide que se pueda iniciar un nuevo procedimiento, siempre que se esté dentro del plazo de prescripción.ANULACIÓN DE LA SANCIÓN.

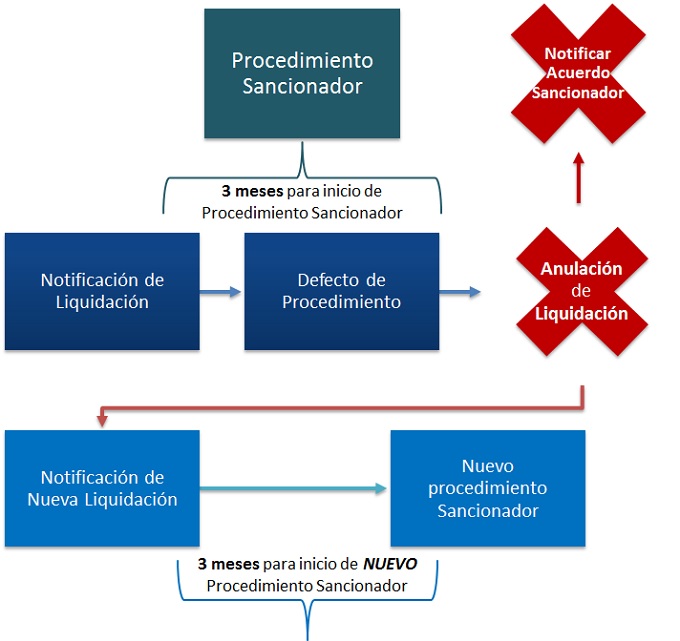

Traer a colación de este apartado la Resolución 00700/2015/00/00, del Tribunal Económico Administrativo Central (TEAC), de fecha 8 de marzo de 2018, en la que éste se posiciona al respecto de un procedimiento sancionador y la posibilidad de iniciar nuevo procedimiento una vez anulada la liquidación principal por haberse ordenado la retroacción de actuaciones. En esta Resolución se dirimen distintas cuestiones relacionadas con la ausencia de concesión al obligado tributario del derecho a promover la tasación pericial contradictoria respeto de la determinación por la Inspección del valor de mercado en operaciones vinculadas, la existencia de errores numéricos en el acuerdo de ejecución y la sanción impuesta por una liquidación relacionada con Impuesto sobre Sociedades que, al ser ésta anulada (liquidación), necesariamente lleva a la anulación de la liquidación sancionadora. A los efectos de este apartado, ser esta tercera y última "controversia" la que nos interesa comentar. De una forma muy básica y escueta remitiendo a la lectura de la Resolución para mayor detalle, ésta tiene como origen la sanción impuesta a un determinado contribuyente que viene por la regularización realizada por la Administración Tributaria en un procedimiento de comprobación y valoración efectuado a efectos del Impuesto sobre Sociedades. A este respecto, se justifica que el órgano de Inspección actuante no había procedido a motivar adecuadamente una determinada liquidación, por lo que procede anular dicha liquidación, debiendo la Inspección dictar una nueva en la que se expliquen con mayor detalle todos los cálculos que originan la base de cálculo a partir que da origen a la liquidación practicada. Es el Tribunal Económico-Administrativo Regional (TEAR) de Madrid, el que respecto de la liquidación relativa a un determinado Impuesto sobre Sociedades, ordena sea retrotraída y como consecuencia de dicha retroacción, la Inspección practica al contribuyente nueva liquidación fruto de la cual procede directamente a dictar y notificar nueva sanción.. CRITERIO MANTENIDO POR EL TEAC.

Justifica el TEAC, en el artículo 66.4 del Real Decreto 520/2005, de 13 de mayo, por el que se aprueba el Reglamento general de desarrollo de la Ley 58/2003, de 17 de diciembre, General Tributaria (RRVA), en materia de revisión en vía administrativa, que la anulación de la liquidación por motivos de forma lleva consigo la anulación total de la sanción, incluso en el caso de haberse acordado la retroacción del procedimiento; de esta forma anulada la sanción por motivos de forma, está vedado realizar pronunciamientos de fondo sobre su conformidad a Derecho, como ya recoge la doctrina del propio TEAC en Resolución de 4 de Febrero de 2016.Recuerde que:

El principio ne bis in ídem consiste en la prohibición de que un mismo hecho resulte sancionado más de una vez (por ejemplo que se sancione a una persona dos veces por los mismo hechos en la jurisdicción administrativa y la penal).- Garantizarán a los afectados el derecho a efectuar alegaciones (artículo 208 LGT).

- No podrán iniciarse respecto de la persona o entidad que hubiera sido objeto del procedimiento una vez transcurrido el plazo de seis meses desde que se hubiese notificado o se entendiese notificada la correspondiente liquidación o resolución.

hasta 10.07.2021 fecha en la que se modifica el apartado 2 del artículo 209 de la LGT por Ley 11/2021, de 9 de julio, este plazo era de 3 meses

hasta 10.07.2021 fecha en la que se modifica el apartado 2 del artículo 209 de la LGT por Ley 11/2021, de 9 de julio, este plazo era de 3 meses - Se formulará propuesta de resolución en la que se recogerán de forma motivada los hechos, su calificación jurídica y la infracción que aquéllos puedan constituir o la declaración, en su caso, de inexistencia de infracción o responsabilidad (artículo 210 LGT).

Legislación

Art. 104 Ley 58/2003 LGT. Plazos de resolución y efectos de la falta de resolución expresa.Art. 150 Ley 58/2003 LGT. Plazo de las actuaciones inspectoras.Art. 211 Ley 58/2003 LGT. Terminación del Procedimiento sancionador en materia Tributaria.Art. 25 RD 2063/2004 RGIT. Especialidades en la tramitación separada de procedimientos sancionadoresEn Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Ingreso o pago de las sanciones

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.