Sociedades. Ajustes del Impuesto. Diferencias al imputar Ingresos y Gastos de un ejercicio a otro.

Fecha Publicación: 21-06-2018 - Número Boletín: 26 Año: 2018

El artículo 11 de la LIS, denominado "Imputación temporal. Inscripción contable de ingresos y gastos", por su propia naturaleza, es uno de los preceptos que puede generar mayores diferencias entre los criterios aplicados por la normativa contable y la fiscal (establecida en este propio artículo). Así, ejemplos tales como el registro de errores contables, de las operaciones a plazo o con precio aplazado, la reversión del deterioro del valor de los elementos patrimoniales, rentas negativas, etc., son algunos de los posibles ajustes que tendríamos que realizar en la liquidación del Impuesto sobre Sociedades y que disponen de un apartado específico en el modelo de liquidación del impuesto (modelo 200) para recoger tales diferencias.

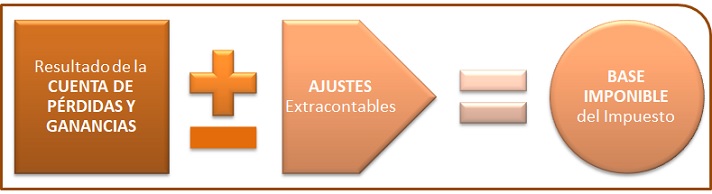

Hemos de recordar que para obtener la base imponible del Impuesto sobre Sociedades (siguiendo lo establecido en el apartado 3 del artículo 10 de la LIS) habremos de corregir el resultado contable obtenido por la aplicación de los principios determinados en el Plan General de Contabilidad (RD 1514/2007 o RD 1515/2007 según corresponda), con los AJUSTESnecesarios para adecuar la normativa contable a los criterios fiscales establecidos en la Ley 27/2014 y Reglamento RD 634/2015 del Impuesto sobre Sociedades.

Evidentemente, si los criterios contables y fiscal coinciden, no procederá realizar ajuste extracontable alguno.

Pues bien, existen otras diferencias de criterio surgidas del propio artículo 11 anteriormente referenciado, que no tienen un apartado específico en la liquidación de los ajustes del impuesto y que son recogidos de forma global en las casillas 361 y 362, según corresponda. Entre ellos:

- Provisiones eliminadas y no imputadas como ingreso porque así lo permite una norma contable al no haber sido aplicadas a su finalidad (Art. 11.7 LIS).

- La no imputación al resultado contable por parte de beneficiarios de contratos de seguros de vida en los que, además, asuma el riesgo de la inversión (Art. 11.8 LIS).

Criterio Contable/Fiscal |

Incidencia en Resultado Contable |

Ajuste |

Modelo 200 de IS |

Integración en base imponible de provisión contable eliminada y no imputada con ingreso (Art. 11.7 LIS). |

Aumento |

Positivo (+) |

Casilla 361 |

Resultado no imputado en contabilidad consecuencia de rescate de contratos de seguros de vida donde se asuma riesgo de inversión (Art. 11.8 LIS). |

Aumento |

Positivo (+) |

Casilla 361 |

Registro contable del resultado financiero positivo de la inversión cuando el importe se hubiese incluido en la casilla 361 en períodos impositivos anteriores. |

Disminución |

Negativo (-) |

Casilla 362 |