Certificados Tributarios. Validez, efectos, utilidad, solicitud inmediata a través de la web de la AEAT.

Publicado: 23/10/2019

Boletín nº 41 - Año 2019

Contratistas, subcontratistas, contribuyentes del Impuesto sobre la Renta de las Personas Físicas (IRPF), operadores intracomunitarios, suelen ser (entre otros) sujetos que habitualmente necesiten acreditar ante clientes, proveedores o ante la propia Administración, determinadas circunstancias tales como la presentación de declaraciones, autoliquidaciones, la situación censal, el cumplimiento de obligaciones tributarias, la existencia o inexistencia de deudas o sanciones pendientes de pago que consten en las bases de datos de la Administración tributaria, etc.; estas acreditaciones nos las facilita la Administración tributaria (AEAT) a través de los denominados Certificados Tributarios.

inexistencia de deudas o sanciones pendientes de pago que consten en las bases de datos de la Administración tributaria, etc.; estas acreditaciones nos las facilita la Administración tributaria (AEAT) a través de los denominados Certificados Tributarios.

Un certificado tributario es un documento expedido por la Administración tributaria que acredita hechos relativos a la situación tributaria de un obligado tributario; tienen carácter informativo.

Como ya apuntamos en otro comentario relacionado, la Administración tributaria no emitirá certificaciones relacionadas con obligaciones tributarias respecto de ejercicios ya prescritos ni sobre obligaciones tributarias cuyo plazo voluntario de cumplimiento todavía no haya finalizado.

No olvidemos que determinados certificados tributarios resultan esenciales para poder desempeñar una determinada actividad económica: contratistas y subcontratistas, subvenciones recibidas, etc.

Por ejemplo, los contratistas o subcontratistas por la ejecución de obras o la prestación de servicios correspondientes a su actividad económica principal, respecto de las obligaciones tributarias relativas a tributos que deban repercutirse o cantidades que deban retenerse a trabajadores, profesionales u otros empresarios, en la parte que corresponda a las obras o servicios objeto de la contratación o subcontratación serán responsables subsidiarios salvo cuando el contratista o subcontratista haya aportado al pagador un certificado específico de encontrarse al corriente de sus obligaciones tributarias emitido a estos efectos por la Administración tributaria durante los 12 meses anteriores al pago de cada factura correspondiente a la contratación o subcontratación (Artículo 43.1.f) Ley General Tributaria -LGT).

En general, cuando se trate de certificados de estar al corriente de obligaciones tributarias o de contratistas y subcontratistas, el resultado de los certificados tributarios será alguno de los siguientes:

- Positivo de encontrarse al corriente de las obligaciones tributarias.

- Se deniega el certificado por deudas del solicitante.

- Se deniega el certificado por falta de presentación de declaraciones del solicitante.

- Se deniega el certificado por los dos motivos anteriores.

PLAZO PARA EXPEDIR CERTIFICADOS.

De acuerdo con el artículo 73.1 del Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos:

(...) 1. El órgano competente de la Administración tributaria deberá expedir el certificado en el plazo de 20 días, salvo que en la normativa reguladora del certificado se haya fijado un plazo distinto (...);

Recuerde que...

Tienen una validez de 12 meses desde su expedición para obligaciones periódicas y 3 meses para obligaciones no periódicas.

Por ejemplo, en el caso de certificados de contratistas y subcontratistas el plazo es de 3 a 5 días hábiles.

El obligado tributario podrá mostrar su disconformidad con el certificado expedido en el plazo de 10 días, contados a partir del día siguiente al de su recepción, mediante un escrito en el que solicite la modificación del certificado dirigido al órgano que lo haya expedido, al que se adjuntarán los elementos de prueba que estime convenientes para acreditar su solicitud. Con dos posibles resultados:

- Estimación y emisión de un nuevo certificado en el plazo de 10 días.

- No estimación con motivación de su denegación.

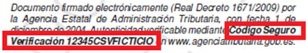

Las copias de los certificados tendrán la misma validez y efectos que los certificados originales, al poder comprobarse el contenido, autenticidad y validez de las copias mediante el Código Seguro de Verificación (CSV).

Las copias de los certificados tendrán la misma validez y efectos que los certificados originales, al poder comprobarse el contenido, autenticidad y validez de las copias mediante el Código Seguro de Verificación (CSV).

CERTIFICACIONES QUE PUEDEN SER SOLICITADAS A TRAVÉS DE LA WEB DE LA AEAT.

La solicitud de un certificado tributario a través de la página web de la Agencia Tributaria habrá de realizarse, en general, identificándose mediante certificado electrónico o Cl@ve PIN del titular o apoderado. No obstante también es posible la solicitud y recogida inmediata (online) de certificados sin necesidad de disponer de certificado electrónico o con algún sistema de firma electrónica no avanzada (Cl@ve PIN).

en general, identificándose mediante certificado electrónico o Cl@ve PIN del titular o apoderado. No obstante también es posible la solicitud y recogida inmediata (online) de certificados sin necesidad de disponer de certificado electrónico o con algún sistema de firma electrónica no avanzada (Cl@ve PIN).

La solicitud de certificados tributarios utilizando alguno de los sistemas de firma electrónica, generalmente se realizarán de forma inmediata, por lo que si el resultado del certificado es positivo, se podrá descargar de forma inmediata (la AEAT pone a disposición de los contribuyentes un vídeo explicativo para la ayuda en la solicitud y descarga).

Las certificaciones que podrán ser solicitadas a través de la página web de la AEAT actualmente son:

Recuerde que...

Se admite la solicitud a través de internet sin certificado electrónico de: el certificado de IRPF, el certificado de contratistas y subcontratistas y el certificado de operador intracomunitarios.

- IRPF.

- Autoliquidaciones.

- IVA.

- Impuesto sobre Sociedades.

- Resumen modelo 190.

- Encontrarse al corriente de las obligaciones tributarias para contratar con el sector público.

- Encontrarse al corriente de las obligaciones tributarias para obtener autorizaciones de transporte.

- Encontrarse al corriente de las obligaciones tributarias para obtener subvenciones públicas.

- Encontrarse al corriente de las obligaciones tributarias para obtener autorizaciones de trabajo/residencia por extranjeros.

- Encontrarse al corriente de las obligaciones tributarias (Genérico).

- Actividades económicas. Altas/Bajas.

- Residencia fiscal.

- Identificación censal.

- De Operador Intracomunitario.

- De Operador Intracomunitario-Histórico (Altas/Bajas).

- Condición de sujeto pasivo de IVA.

- Exención del Impuesto sobre Sociedades.

- Exoneración de retención a arrendadores de inmuebles.

- Contratistas y subcontratistas.

- Importe Neto Cifra Negocios (IAE).

- Autoliquidaciones periódicas.

- Autoliquidaciones de ingreso.

- Entidades sin fines lucrativos. Ley 49/2002.

- Certificados de ingresos realizados (Autoliquidaciones).

- Certificados de deuda pendiente.

- Certificados de sucesión de actividad.

NOTA: Artículo elaborado utilizando información (entre otras) disponible en la Web de la AEAT.