Nueva autoliquidación rectificativa de la AEAT.

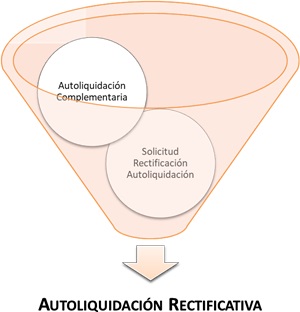

En mayo pasado, en la publicación de la Ley 13/2023, encontramos el "germen" de una nueva herramienta para el correcto cumplimiento de nuestras obligaciones tributarias al prever esta la posibilidad de implantar un sistema único para la corrección de las autoliquidaciones, denominado autoliquidación rectificativa, que sustituya el actual sistema dual de autoliquidación complementaria y solicitud de rectificación de autoliquidaciones. Pues bien, con la publicación del Real Decreto 117/2024, de 30 de enero, en determinados tributos se implanta este nuevo sistema, que entendemos facilitará la gestión administrativa y operatoria de asesores, consultores y obligados tributarios pero que al mismo tiempo tiene determinadas implicaciones jurídicas.Puede utilizar el anterior sistema:

Cuando la rectificación se fundamente en la vulneración de una norma de rango superior legal (por ejemplo, la Constitución Española)- Impuesto sobre el Valor Añadido -IVA-,

- Impuesto sobre la Renta de las Personas Físicas -IRPF-,

- Impuesto sobre Sociedades -IS-,

- Impuestos Especiales -IE- e

- Impuesto sobre los Gases Fluorados de Efecto Invernadero -IGFEI-

Mediante esta nueva autoliquidación rectificativa, los responsables de liquidar y presentar los referidos tributos, podrán rectificar, completar o modificar una autoliquidación que hubieran presentado previamente, con independencia de su resultado (que resulte a ingresar o devolver) y sin necesidad de esperar la resolución administrativa. En este sentido, el Real Decreto 117/2024 lo que ha hecho es modificar la redacción reglamentaria de estos impuestos, que recogían una regulación específica para este procedimiento dual anterior (complementaria y solicitud de rectificación), y adaptarla al nuevo sistema único de autoliquidación rectificativa.Así, entre los aspectos comunes aplicables en cualquiera de estos impuestos para realizar la autoliquidación rectificativa, podemos señalar:

Mediante esta nueva autoliquidación rectificativa, los responsables de liquidar y presentar los referidos tributos, podrán rectificar, completar o modificar una autoliquidación que hubieran presentado previamente, con independencia de su resultado (que resulte a ingresar o devolver) y sin necesidad de esperar la resolución administrativa. En este sentido, el Real Decreto 117/2024 lo que ha hecho es modificar la redacción reglamentaria de estos impuestos, que recogían una regulación específica para este procedimiento dual anterior (complementaria y solicitud de rectificación), y adaptarla al nuevo sistema único de autoliquidación rectificativa.Así, entre los aspectos comunes aplicables en cualquiera de estos impuestos para realizar la autoliquidación rectificativa, podemos señalar:- Se podrá presentar dentro del plazo de cuatro años de prescripción del derecho que tiene la Administración para liquidar una deuda tributaria o del derecho de los obligados tributarios a solicitar una devolución.

- Si se presenta fuera del plazo de declaración tendrá el carácter de extemporánea, con las correspondientes consecuencias: recargos, etc.

- Deben mantenerse invariables los datos de la autoliquidación inicialmente presentada que no deban ser modificados y los que deseemos sean modificados o nuevos.

- No podrá presentarse una autoliquidación rectificativa por elementos tributarios que hayan sido regularizados por la Administración mediante liquidación definitiva o provisional.

- La rectificación así realizada, tendrá las siguientes implicaciones cuando resulte:

Recuerde que:

Si la deuda de la autoliquidación previa fue aplazada o fraccionada, con la autoliquidación rectificativa se solicita la modificación en las condiciones del aplazamiento o fraccionamiento.- Un mayor importe a ingresar o una menor cantidad a devolver o compensar.- Se aplicará el régimen de autoliquidación complementaria (Art. 122.2 LGT)

- Una cantidad a devolver.- Con la presentación de la autoliquidación rectificativa se entenderá solicitada la devolución con intereses los correspondientes intereses de demora. La devolución recibirse en seis meses desde la finalización del plazo voluntario de declaración o desde la presentación de la autoliquidación rectificativa, si aquel hubiera finalizado. Puede ocurrir que se solicitase devolución con la presentación original de la autoliquidación y no se hubiera efectuado al tiempo de presentar la autoliquidación rectificativa; en estos casos con la presentación de esta última finaliza el procedimiento inicial.

- Una menor cantidad a ingresar de la autoliquidación previa y no proceda una cantidad a devolver.- Se mantendrá la obligación de pago hasta el límite del importe a ingresar resultante de la autoliquidación rectificativa.

- IVA: No podrá utilizarse la autoliquidación rectificativa:

- para modificar cuotas de operaciones acogidas a los regímenes especiales (simplificado, agricultura, ganadería y pesca, recargo de equivalencia, etc.) .

- cuando la rectificación afecte a cuotas indebidamente repercutidas a otros obligados tributarios.

- IS: Las entidades que tributen en el régimen de consolidación fiscal, se deberán presentar autoliquidaciones rectificativas por el grupo fiscal y por cada una de las sociedades afectadas por la rectificación.

- IE: No podrá utilizarse la autoliquidación rectificativa cuando la rectificación afecte a cuotas indebidamente repercutidas a otros obligados tributarios.

¿Cuándo podré utilizar este nuevo sistema?

A partir de la publicación de la Orden ministerial que apruebe los correspondientes modelos de declaración; es decir, si deseamos rectificar una autoliquidación del Impuesto sobre Sociedades ya presentada, habremos de esperar a que el Ministerio de Hacienda publique la siguiente Orden reguladora del Modelo 200 para la liquidación del ejercicio 2023 (por tener una referencia, el año pasado se produjo en el mes de mayo), y a partir de ahí, podremos aplicar este nuevo procedimiento de rectificación en este impuesto; igual ocurrirá con el resto de tributos referenciados.Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.