Intereses de Demora en la Liquidación del Impuesto

En la propia declaración-liquidación del Impuesto habrán de ser reflejados los intereses de demora correspondientes a las cantidades que, en concepto de reintegro por la pérdida de beneficios fiscales aplicados en períodos impositivos anteriores, se hubieran consignado, en su caso, en las casillas relacionadas con el "incremento por pérdida de beneficios fiscales de ejercicios anteriores" o "incremento por incumplimiento de requisitos SOCIMI". Además, en aquellos supuestos en que la pérdida de beneficios fiscales suponga la integración en la base imponible de los beneficios indebidamente percibidos, se reflejará (en la misma declaración) el importe de los intereses de demora correspondientes a la parte de cuota derivada de dicha integración. Para el cálculo de dichos intereses, el término inicial del cómputo coincide con la fecha del día siguiente al de la finalización del plazo voluntario de presentación de la declaración del período impositivo en que se aplicaron los beneficios fiscales que se restituyen y el término final coincide con la fecha de presentación de la declaración del período impositivo en el que se han incumplido las condiciones establecidas para el disfrute del correspondiente beneficio fiscal. Si como resultado de la declaración a la que se aplicaron los beneficios que ahora se restituyen se obtuvo devolución, el término inicial del cómputo coincidirá con la fecha en que se percibió la devolución.Caso práctico guiado

Solución

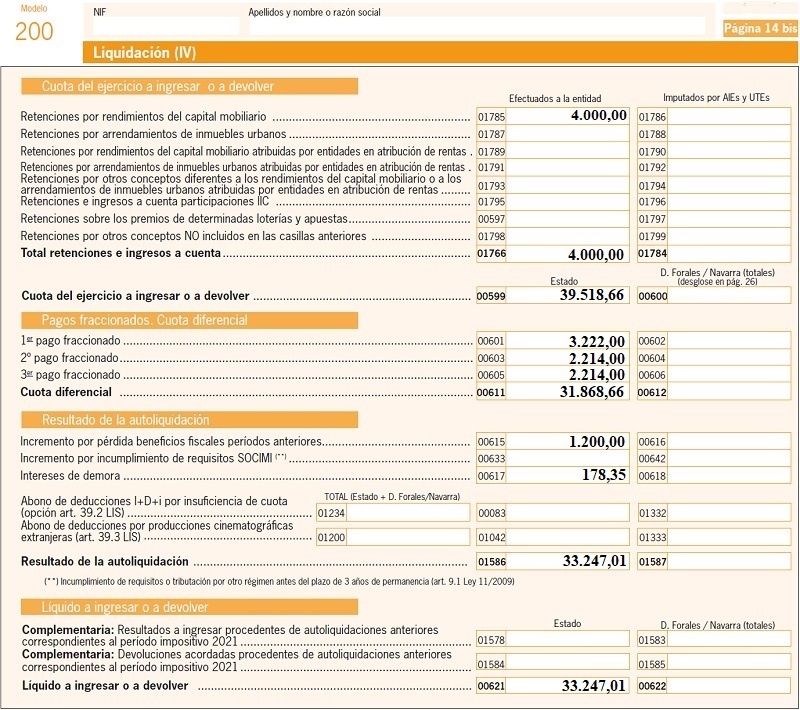

En este sentido, habrá de incluir en la declaración-liquidación del presente ejercicio, la cantidad de 1.200 euros como reintegro de la mencionada deducción aplicada y de la que había perdido el derecho a su disfrute por incumplimiento del requisitos establecidos a tal fin. Al mismo tiempo, habrán de calcularse los intereses de demora desde el día siguiente al de la finalización del plazo voluntario de presentación de la declaración del período impositivo en que se aplicaron los beneficios fiscales que se restituyen y la fecha de presentación de la declaración del período impositivo en el que se han incumplido las condiciones establecidas para el disfrute del correspondiente beneficio fiscal. Como en el presente ejercicio no se han utilizado referencias temporales, obviamos los cálculos en detalle y fijamos la cantidad de los mismos en 178,35 Euros, en base a los tipos de interés del periodo que va desde la desgravación efectuada al reconocimiento el incumplimiento.ESQUEMA DE LIQUIDACIÓN DEL IMPUESTO

| RESULTADO DE LA CUENTA DE PÉRDIDAS Y GANANCIAS DEL EJERCICIO: 600.000 Euros | |

| (+) Aumentos del Resultado Contable | + 122.700,00 Euros |

| |

| (-) Disminuciones del Resultado Contable | - 294.641,34 Euros |

| |

| BASE IMPONIBLE ANTES DE COMPENSACIÓN DE BASES IMPONIBLES NEGATIVAS: | 428.058,66 Euros |

| (-) Reserva de Capitalización Art. 25 LIS | ----- |

| (-) Bases Imponibles Negativas de ejercicios anteriores Art. 26 LIS | - 180.000,00 Euros |

| (-) Reserva de Nivelación (sólo Pymes) Art. 105 LIS | ----- |

| BASE IMPONIBLE: | 248.058,66 Euros |

| (x) Tipo Impositivo | 20 % |

| CUOTA ÍNTEGRA | 48.811,73 Euros |

| (-) Deducciones por doble Imposición Art. 31 y Art. 32 LIS | - 4.000,00 Euros |

| (-) Bonificaciones Art. 33 y Art. 34 LIS | ----- |

| CUOTA ÍNTEGRA AJUSTADA POSITIVA | 45.611,73 Euros |

| (-) Deducciones por Inversiones y para incentivar determinadas actividades | - 13.776,00 Euros |

| |

| CUOTA LÍQUIDA | 31.835,73 Euros |

| (-) Retenciones e Ingresos a cuenta Art. 128 y Art. 129 LIS | - 4.000,00 Euros |

| (-) Pagos fraccionados Art. 40 LIS | - 7.650,00 Euros |

| (+) Ajustes fiscales por regularización de diversas situaciones | + 1.378,35 Euros |

|

| CUOTA DIFERENCIAL | 20.564,08 Euros |

Comentarios

Deducibilidad de intereses de demora tributarios. A partir de 01.01.2015 por Ley 27/2014.Legislación

Art. 25 Ley 27/2014 LIS. Reserva de capitalizaciónArt. 26 Ley 27/2014 LIS. Compensación de bases imponibles negativas.Art. 29 Ley 27/2014 LIS. Tipo de gravamen.Art. 30 Ley 27/2014 LIS. Cuota íntegra.Art. 31 Ley 27/2014 LIS. Deducción evitar doble imposición jurídica: impuesto soportado.Art. 32 Ley 27/2014 LIS. Deducción para evitar la doble imposición económica internacional.Art. 33 Ley 27/2014 LIS. Bonificación por rentas obtenidas en Ceuta y MelillaArt. 34 Ley 27/2014 LIS. Bonificación por prestación de servicios públicos locales.Art. 35 Ley 27/2014 LIS. Deducción por actividades de I+D+i.Art. 36 Ley 27/2014 LIS. Deducción por inversiones en producciones cinematográficas.Art. 37 Ley 27/2014 LIS. Deducciones por creación de empleo.Art. 38 Ley 27/2014 LIS. Deducción por creación de empleo para trabajadores con discapacidad.Art. 40 Ley 27/2014 LIS. El pago fraccionado.Art. 105 Ley 27/2014 LIS. Reserva de nivelación de bases imponibles.Art. 128 Ley 27/2014 LIS. Retenciones e ingresos a cuenta.Art. 129 Ley 27/2014 LIS. Normas sobre retención, transmisión y obligaciones activos financieros.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: DGT. Consulta nº V2395-15. Comunidad de bienes que desarrolla la actividad profesional de abogacía

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.