200 CASILLA 2481. MODELO 200. FRACCIONAMIENTO POR CAMBIO RESIDENCIA. DEUDA RESULTANTE DEL FRACCIONAMIENTO.

El artículo 19.1 de la LIS, una vez que nos insta a "integrar en la base imponible la diferencia entre el valor de mercado y el valor fiscal de los elementos patrimoniales que sean propiedad de una entidad residente en territorio español que traslada su residencia fuera de éste",Recuerde que:

El primer pago del aplazamiento de la cuota correspondiente al incremento de la base imponible por la diferencia de valoración, se realiza en el momento de la liquidación del impuesto. Los cuatro posteriores se harán anualmente, y ya no con la liquidación del impuesto (la empresa ya no tributará en España).

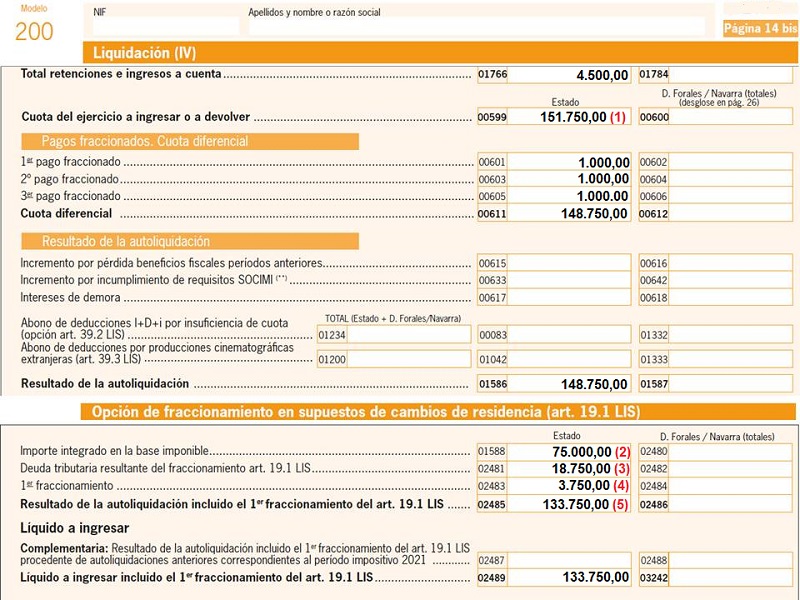

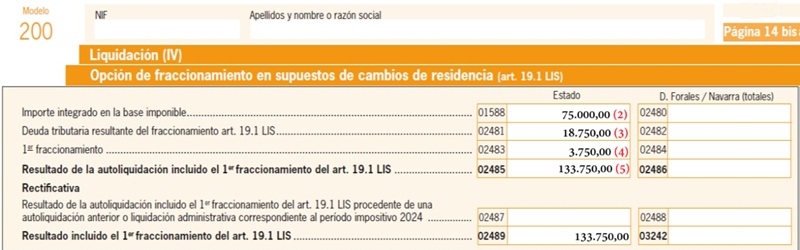

Las siguientes casillas del modelo (02483 y 02485) determinan la secuencia para calcular cuota y realizar su primer pago. Veremos un ejemplo de aplicación que cubre el total del proceso y nos muestra las casillas del modelo 200 que es necesario cumplimentar.

Ejemplo

| Elemento patrimonial | Valor fiscal | Valor mercado | Afecto a EP |

| Nave industrial | 145.000 | 170.000 | Sí |

| Edificaciones | 550.000 | 625.000 | No |

| Totales | 695.000 | 795.000 | --- |

Solución

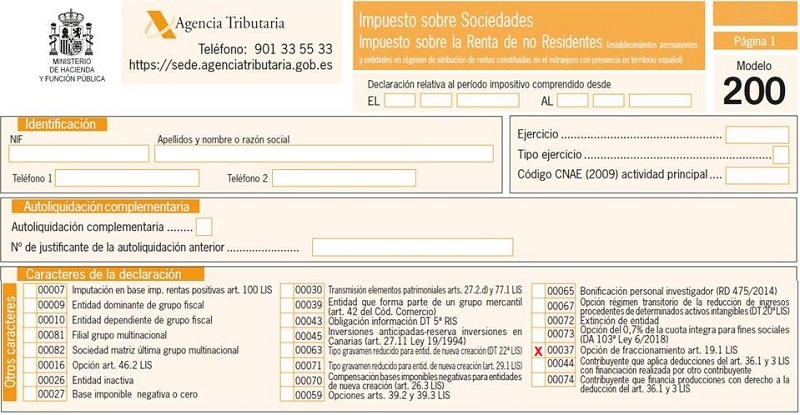

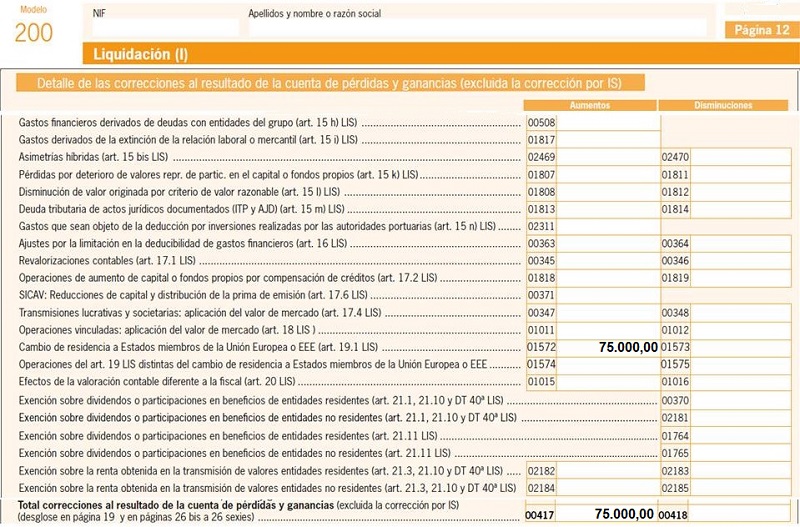

Recordemos que el artículo 19.1 establece que los elementos patrimoniales que queden afectos a un establecimiento permanente en España de la empresa que cambia su domicilio al extranjero, no se verán afectados por su diferente valoración, por lo cual, en nuestro caso sólo consideraremos la diferencia de valoración de las edificaciones, que es de 75.000 euros. El importe de la cuota del impuesto de dicha cantidad será de 18.750 euros = 75.000 x 0,25, y que es la que consignaremos en la casilla 02481. Dicha cuota es la que podremos fraccionar en 5 pagos, siendo cada uno de 3.750 euros (a consignar en la casilla 02483), sumando dicha cantidad a la cuota del impuesto resultante sin incluir el importe integrado en la base imponible por el cambio de diferencia, esto es los 75.000 euros. Dicha suma la consignaremos en la casilla 02485. Así pues, las casillas a rellenar en nuestro caso serían: - En la página 1, deberemos marcar la casilla 00037:

- En la página 12, la casilla 01572:

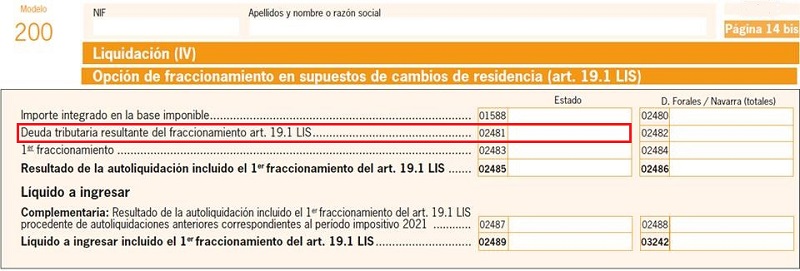

- Y en la página 14 bis, rellenaremos las siguientes, explicadas en la propia imagen:

200Instrucciones

Comentarios

Efectos en la base imponible por cambios de reisdenciaLegislación

Artículo 19 ley 27/2014 de la LIS. Cambios de residencia.En Google puedes encontrar casi cualquier cosa...

pero solo SuperContable te lo ofrece BIEN EXPLICADO.

Accede al resto del contenido aquí

Siguiente: Casilla 2483 modelo 200. Fraccionamiento por cambio de residencia. Primer fraccionamiento.

Queda terminantemente prohibida la reproducción total o parcial de los contenidos ofrecidos a través de este medio, salvo autorización expresa de RCR. Así mismo, queda prohibida toda reproducción a los efectos del artículo 32.1, párrafo segundo, Real Decreto Legislativo 1/1996, de la Propiedad intelectual.